Què és un buit en el comerç de paraules senzilles, tipus, buit obert i obert al gràfic, com operar a l’obertura, com llegir-lo i posar en pràctica. Un buit és força comú a la borsa i es pot utilitzar per jutjar la dinàmica del moviment dels preus. Normalment es produeix quan el preu en el moment de tancar i obrir l’endemà és molt diferent. I si hi ha una forta

volatilitat al mercat , també són possibles les llacunes intradia. L’anàlisi de buits us permet veure factors estructurals addicionals quan dibuixeu

nivells de resistència i suport . En conseqüència, com més factors estructurals s’observin a un determinat nivell, més significatiu serà aquest nivell.

- Gap a la borsa: què és i com llegir-lo

- Descripció de l’essència del concepte

- Gap a la borsa: causes

- Per què es formen buits

- Tipus de buits

- Div gap: què és?

- Com canviar un buit i què triar

- Estratègies de Gap Trading

- Ompliment de buits

- Buits no tancats i altres tipus

- Com negociar una bretxa amb palanquejament

- Com utilitzar els buits en el comerç a nivells clau

Gap a la borsa: què és i com llegir-lo

Per tant, un buit a la borsa: què és en paraules senzilles? Es tracta d’una situació durant la cotització a la borsa, quan hi ha una bretxa important en el preu a causa d’un fort augment del valor de les accions, o per la seva caiguda. En aquest cas, podeu veure una “espelma” característica al gràfic, que mostra el moviment cap amunt o cap avall.

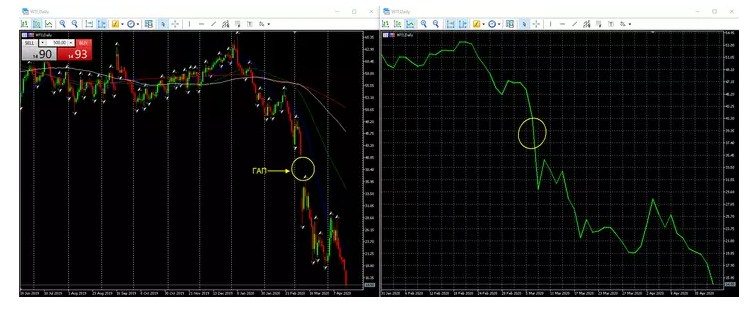

Gap en el preu al gràfic de candeleras

Descripció de l’essència del concepte

La paraula gap va aparèixer en anglès, i per a nosaltres es tradueix com “gap”. En conseqüència, al mercat sembla una gran bretxa entre el preu de tancament de les últimes operacions i el preu d’obertura de les noves operacions. Aquest fenomen es veu millor en un gràfic de candeleras. Però en un gràfic de línies, és poc probable que trobeu un buit tancat. El tancament de la bretxa és el moviment del preu de les accions lluny de la bretxa o bretxa de preu. La realitat és que al voltant del 30% de totes les llacunes es tanquen durant molt de temps. Per tant, no compti amb guanys massa ràpids. L’aparició d’un buit de valors a la borsa es considera un fet comú durant la negociació. Molt sovint, apareix després del final del període de negociació. Es pot veure especialment bé als gràfics diaris. La mateixa imatge es pot veure en els períodes comercials anteriors. L’avantatge d’aquest fenomen és que el comportament posterior de les cometes sol ser fàcil de predir. És per això que la bretxa és tan important en el comerç.

Aleshores, què és un buit a la borsa en termes senzills? Es tracta d’un buit de preu que sol produir-se al final d’una sessió de negociació, però també pot aparèixer durant el dia de negociació.

Gap a la borsa: causes

El valor de les accions no es pot fixar de manera permanent. Les bretxes de preus, especialment al gràfic diari, són constantment visibles. Les gotes suaus són una cosa habitual durant el dia. Però també hi ha salts significatius, pels quals hi ha diverses raons:

- L’intercanvi es va obrir després d’una llarga pausa, o després del cap de setmana.

- Van sortir notícies importants que van afectar el preu de les accions.

- Bretxa de dividends.

- Falles que es produeixen a la borsa.

Normalment, els salts més grans apareixen durant els informes corporatius, sobretot si no hi ha prou liquiditat en l’instrument financer. Més sovint es tracta de valors del segon i tercer grau. No sempre és possible tancar la bretxa: pot trigar no només mesos, sinó fins i tot anys. Per tant, és millor guanyar diners amb això només quan tingueu plena confiança en el tancament ràpid de la posició.

Com es veuen els buits en el comerç? Com que una bretxa és una bretxa de preus, també sembla una finestra entre diverses espelmes del gràfic. En una situació normal, el preu d’obertura de l’espelma actual i el preu de tancament de l’espelma anterior són aproximadament el mateix.

Per què es formen buits

El factor gap pot aparèixer per diferents motius:

- El valor de les accions va canviar de manera espectacular entre el tancament de la sessió anterior i l’obertura d’una de nova . Hi pot haver diverses raons per això: notícies econòmiques importants publicades al final de la sessió, ofertes sobre actius líquids baixos, etc.

- La diferència entre tancament i obertura a causa del preu cobrat pel creador de mercat . Un especialista pot fixar un preu que no s’adapti massa als licitadors.

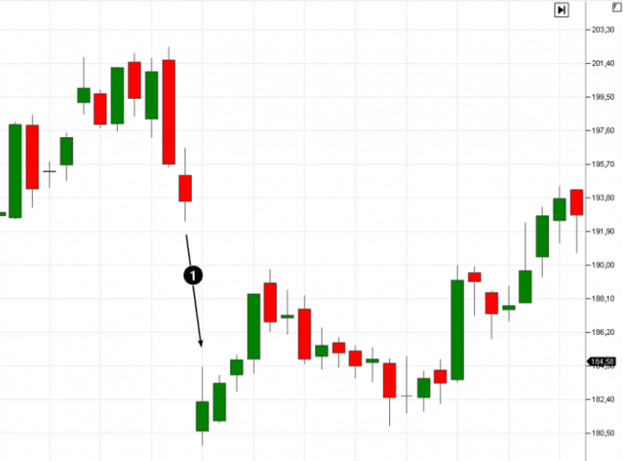

Tipus de buits

Segons els motius, es poden distingir quatre tipus de fenomen:

- General . Aquesta bretxa apareix entre els nivells de resistència i suport. Sol durar poc temps amb grans volums de negociació. El valor de mercat va de costat.

- Trencament de bretxa . Aquesta és la bretxa que apareix quan es tracta d’un gran volum de negociació quan l’acumulació de posicions dels participants del mercat per un canvi greu en el valor d’un actiu.

- Esgotament Gap . Aquest és un buit que apareix quan s’acaba una tendència o quan el volum de negociació es redueix a causa de la sortida de les accions dels comerciants.

- Bretxa Runaway . Apareix enmig d’un moviment ràpid de negociació de tendència, així com en un període comercial reduït.

A més, aquest fenomen es divideix en dividends i notícies.

Div gap: què és?

Aquesta és la bretxa de preus que apareix immediatament després del tall a causa de l’elevat nombre d’ordres de venda a l’estoc. Moltes accions preveuen el pagament de dividends. Però alguns comerciants no volen comprar accions durant molt de temps i, per tant, les adquireixen la vigília del tall. Div cutoff és la data en què es tanca el registre d’accionistes, que determina qui rebrà dividends. Tan bon punt es formi el registre, els comerciants intentaran desfer-se de les accions. A causa del gran augment de sol·licituds, normalment es forma una bretxa de dividends.

- La majoria de comerciants donen suport a la notícia . La peculiaritat d’aquests buits és que donen lloc a un fort creixement o caiguda i es tanquen durant molt de temps.

- Els resultats no coincideixen amb l’opinió de la majoria de comerciants . En altres paraules, això és força major. Aquest tipus de bretxa pot ser més llarga que l’anterior, però també té més possibilitats de recuperació.

El tipus de bretxa determinarà la velocitat de tancament, així com el nivell de guanys del comerciant.

Com canviar un buit i què triar

Per al comerç de bretxa, hi ha una instrucció específica que un comerciant ha de seguir:

- Obre el calendari econòmic i presta atenció a les novetats que cauen el cap de setmana.

- Divendres, seguiu les instruccions:

- Analitzar els factors fonamentals. Prediu fins a quin punt poden afectar les cotitzacions i la longitud del buit.

- Compareu l’opinió dels analistes i de la majoria de comerciants. I com més no coincideixi la realitat amb la previsió, més gran serà la bretxa de preus.

- Estimar els volums de negociació al final de la sessió. És bo si és un pis amb volums petits.

- Prediu en quina direcció es mourà la bretxa. Obriu una operació abans que finalitzi la sessió de negociació.

Si decidiu capitalitzar una bretxa de dividends, haureu de sortir de l’activitat tan aviat com sigui possible després de tancar el registre, és a dir, abans que es produeixi la bretxa de preus.

Estratègies de Gap Trading

Aquí hi ha diverses opcions. Considerem cadascun d’ells.

- Estratègia sobre comandes pendents . Una ruptura d’un nivell clau, si s’acompanya d’una ruptura, normalment indica que la tendència continuarà. Es pot obrir un comerç després d’un buit en una espelma, si aquesta es dirigeix cap al buit.

- Estratègia de tancament de bretxes . Aquesta estratègia implica que s’hauria d’obrir un comerç després d’un buit en sentit contrari. L’inconvenient d’aquest mètode és que la devolució pot trigar setmanes o fins i tot mesos.

- Estratègia basada en l’anàlisi fonamental . L’acord s’obre el cap de setmana, moment en què cau l’esdeveniment clau.

Què és un buit en el comerç, els buits a la borsa: una explicació per a principiants des de zero: https://youtu.be/PokL4SJY7MM

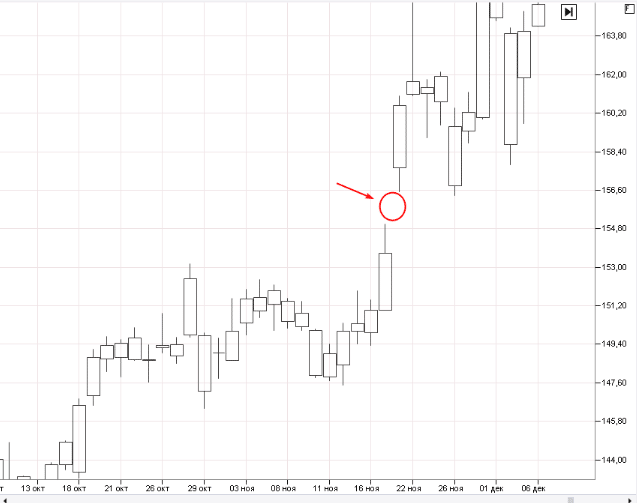

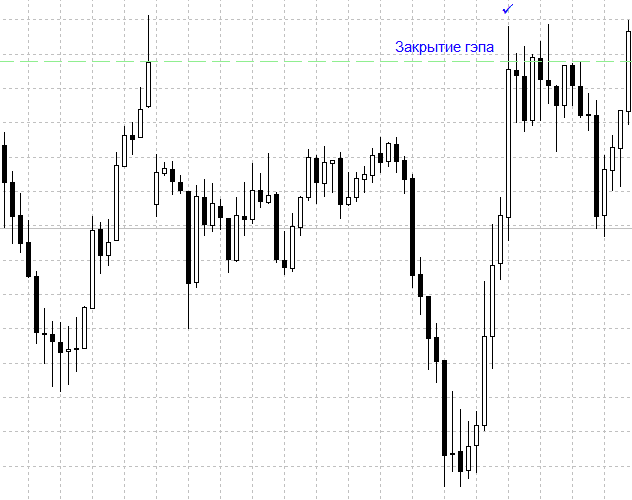

Ompliment de buits

En alguns casos, un comerciant escolta una frase com “el buit està omplert”. De què es tracta en aquest cas? Quan un valor financer es negocia en l’interval de la bretxa de preus anterior, estem parlant del fet que el buit s’ha omplert. Quan es tracta de l’anàlisi de les espelmes, aquests buits de preu solen anomenar-se finestres. En conseqüència, si s’omple el buit, els comerciants diuen que “la finestra s’ha tancat”. Alguns diuen que el buit sempre s’omple, mentre que altres ho neguen. De fet, mentre que algunes pauses triguen menys d’una setmana a tancar la finestra, d’altres triguen diversos anys.

Com es tanca un buit en un gràfic de candelera?

Buits no tancats i altres tipus

Què és un buit obert? Normalment es tracta d’un buit que es va formar després de tancar la notícia o el registre, però que va romandre obert durant set dies. Per dir-ho simplement, el mercat necessita més de cinc dies hàbils per tancar la bretxa. Quant de temps trigarà a tancar és una altra qüestió. Alguns descansos triguen setmanes, altres mesos i altres anys. En conseqüència, les bretxes mensuals seran més significatives que les setmanals i les anuals seran més significatives que les mensuals. En això s’ha de basar l’anàlisi. Però els buits no tancats també es poden utilitzar al vostre avantatge. Per exemple, podeu establir una ordre límit de compra o venda al preu de bretxa original per entrar al mercat quan es tanqui la bretxa. Aquestes configuracions comercials funcionen bé pels motius següents:

- El mercat estava en una bona tendència abans que es formés la bretxa.

- Ambdues llacunes van romandre sense tancar durant més d’una setmana.

- A 50-60 pips, els buits eren evidents per a tots els comerciants.

Això vol dir que els buits no tancats poden ser molt rendibles per als comerciants. Amb la seva ajuda, també podeu guanyar quantitats boniques.

Com negociar una bretxa amb palanquejament

Els comerciants que tenen comptes petits però un palanquejament elevat no estan interessats en el comerç a llarg termini a causa del buit que es pot produir. Pel que fa als comerciants que tenen un petit palanquejament, ells, per contra, estan enfocats a llarg termini. Utilitzen els buits de preus com a eina de gràfics i també per entendre el sentiment actual del mercat. Aquestes estratègies són les preferides pels comerciants que guanyen amb una alta volatilitat al mercat. https://articles.opexflow.com/trading-training/kreditnoe-shoulder.htm

Com utilitzar els buits en el comerç a nivells clau

Al mercat, podeu guanyar diners amb llacunes amb una gran diferència de preu entre el tancament del divendres i l’obertura del dilluns. Una bretxa en un mercat financer és la bretxa de preu entre el tancament de divendres i l’obertura de dilluns. I si la diferència sembla significativa, apareix un espai buit al gràfic, sobre el qual el preu salta. Normalment, si els salts de preu són significatius, són clarament visibles al gràfic i immediatament criden l’atenció del comerciant. Per descomptat, aquests buits no apareixen cada setmana, però si apareixen, podem utilitzar-los per guanyar-hi molts diners. En aquest cas, cal tenir en compte alguns matisos. Per exemple, l’espai buit que apareix entre el tancament de divendres i l’obertura de dilluns és una zona de suport o resistència. Com podeu veure, la bretxa en el valor d’un actiu pot ser una gran ajuda per a un inversor quan necessiteu guanyar diners amb accions. Si apareix al gràfic, gràcies a ell podreu entendre quan comprar o vendre accions. Hi ha algunes coses a recordar quan utilitzeu els buits:

- Si els buits són grans i evidents, és més probable que condueixin a un canvi en la direcció del mercat.

- Els buits que apareixen en intervals de temps més antics són alhora més significatius que els que es produeixen en intervals de temps més baixos.

- Un buit sense omplir és aquell que no es tanca durant cinc torns de negociació o més.

- Si utilitzeu un buit com a factor estructural als nivells clau, recordeu que els nivells ja s’han de confirmar.

Tanmateix, hi ha llacunes que són extremadament perilloses. No tanquen durant mesos o fins i tot anys. Per tant, amb aquests buits cal ser extremadament perillós. Calculeu per endavant si aquesta compra us serà beneficiosa. La propera vegada que mireu els gràfics, presteu atenció als buits que es produeixin. Gràcies a ells, podeu considerar qualsevol oportunitat comercial, la qual cosa significa obtenir beneficis addicionals.