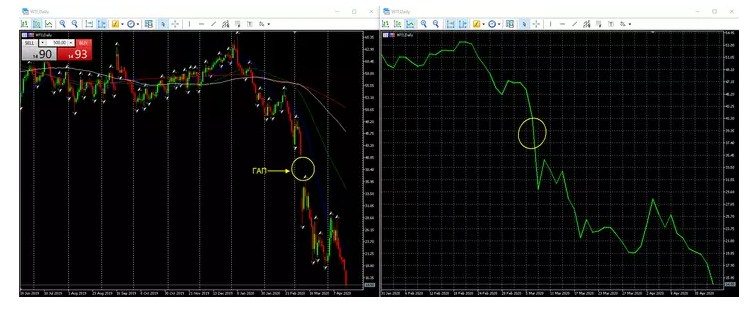

Qué es una brecha en el comercio en palabras simples, tipos, brecha abierta y no cerrada en el gráfico, cómo operar en la apertura, cómo leer en los gráficos y poner en práctica. Una brecha es bastante común en el mercado de valores y se puede usar para juzgar la dinámica del movimiento de precios. Suele ocurrir cuando el precio en el momento del cierre y la apertura del día siguiente es muy diferente. Y si hay una fuerte

volatilidad en el mercado , también son posibles las brechas intradía. El análisis de brechas le permite ver factores estructurales adicionales al dibujar

los niveles de resistencia y soporte . En consecuencia, cuantos más factores estructurales se observen en un determinado nivel, más significativo será este nivel.

- Gap en la bolsa de valores: qué es y cómo leerlo

- Descripción de la esencia del concepto.

- Gap en bolsa: causas

- Por qué se forman brechas

- Tipos de huecos

- Brecha div: ¿qué es?

- Cómo negociar una brecha y qué elegir

- Estrategias de negociación de brechas

- relleno de huecos

- Brechas no cerradas y otros tipos

- Cómo negociar una brecha con apalancamiento

- Cómo usar las brechas en el comercio en niveles clave

Gap en la bolsa de valores: qué es y cómo leerlo

Entonces, una brecha en la bolsa de valores: ¿qué es en palabras simples? Esta es una situación durante la negociación en la bolsa de valores, cuando hay una brecha significativa en el precio debido a un fuerte aumento en el valor de las acciones, o debido a su caída. En este caso, puede ver una «vela» característica en el gráfico, que muestra el movimiento hacia arriba o hacia abajo.

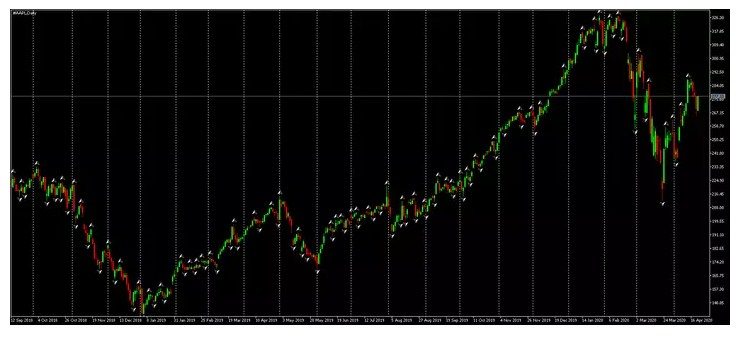

Brecha en el precio en el gráfico de velas japonesas

Descripción de la esencia del concepto.

La palabra gap apareció en inglés, y para nosotros se traduce como “gap”. En consecuencia, en el mercado parece una gran diferencia entre el precio de cierre de las últimas operaciones y el precio de apertura de las nuevas operaciones. Este fenómeno se ve mejor en un gráfico de velas japonesas. Pero en un gráfico de líneas, es poco probable que encuentre una brecha cerrada. El cierre de la brecha es el movimiento del precio de las acciones alejándose de la brecha o brecha de precios. La realidad es que alrededor del 30% de todas las brechas se cierran durante mucho tiempo. Por lo tanto, no cuente con ganancias demasiado rápidas. La ocurrencia de una brecha de acciones en el mercado de valores se considera una ocurrencia común durante la negociación. La mayoría de las veces, aparece después del final del período de negociación. Se puede ver especialmente bien en los gráficos diarios. La misma imagen se puede ver en los períodos comerciales más antiguos. La ventaja de este fenómeno es que el comportamiento posterior de las comillas suele ser fácil de predecir. Es por eso que la brecha es tan importante en el comercio.

Entonces, ¿qué es una brecha en la bolsa de valores en términos simples? Esta es una brecha en el precio que generalmente ocurre al final de una sesión de negociación, pero también puede aparecer durante el día de negociación.

Gap en bolsa: causas

El valor de las acciones no puede fijarse de forma permanente. Las brechas de precios, especialmente en el gráfico diario, son constantemente visibles. Las gotas suaves son algo común durante el día. Pero también hay saltos importantes, por lo que hay varias razones:

- El intercambio abrió después de un largo descanso, o después del fin de semana.

- Salieron noticias importantes que afectaron el precio de la acción.

- Brecha de dividendos.

- Fallos que se producen en la bolsa de valores.

Por lo general, los saltos más grandes aparecen durante los informes corporativos, especialmente si no hay suficiente liquidez en el instrumento financiero. Más a menudo se trata de valores de los escalones segundo y tercero. No siempre es posible cerrar la brecha; puede llevar no solo meses, sino incluso años. Por lo tanto, es mejor ganar dinero con esto solo cuando está completamente seguro del cierre rápido de la posición.

¿Cómo son las brechas en el comercio? Dado que una brecha es una brecha de precios, también se ve como una ventana entre varias velas en el gráfico. Mientras que en una situación normal, el precio de apertura de la vela actual y el precio de cierre de la vela anterior son aproximadamente iguales.

Por qué se forman brechas

El factor de brecha puede aparecer por varias razones:

- El valor de las acciones cambió drásticamente entre el cierre de la sesión anterior y la apertura de una nueva . Puede haber varias razones para esto: noticias económicas importantes publicadas al final de la sesión, acuerdos sobre activos líquidos bajos, etc.

- La diferencia entre el cierre y la apertura debido al precio cobrado por el creador de mercado . Un especialista puede fijar un precio que no convenga demasiado a los postores.

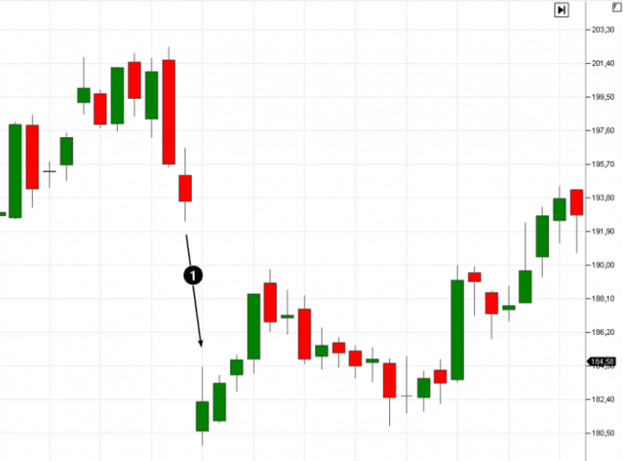

Tipos de huecos

Dependiendo de las razones, se pueden distinguir cuatro tipos del fenómeno:

- generales _ Tal brecha aparece entre los niveles de resistencia y soporte. Suele durar poco tiempo con grandes volúmenes de negociación. El valor de mercado va de lado.

- Rotura de brecha . Esta es la brecha que aparece cuando se trata de un gran volumen de negociación cuando la acumulación de posiciones de los participantes del mercado por un cambio grave en el valor de un activo.

- Brecha de agotamiento . Esta es una brecha que aparece cuando finaliza una tendencia, o cuando el volumen de negociación se vuelve más pequeño debido a que los comerciantes salen de las acciones.

- Brecha fugitiva . Aparece en medio de un movimiento comercial de tendencia rápida, así como en un período comercial estrecho.

Asimismo, este fenómeno se divide en dividendo y noticia.

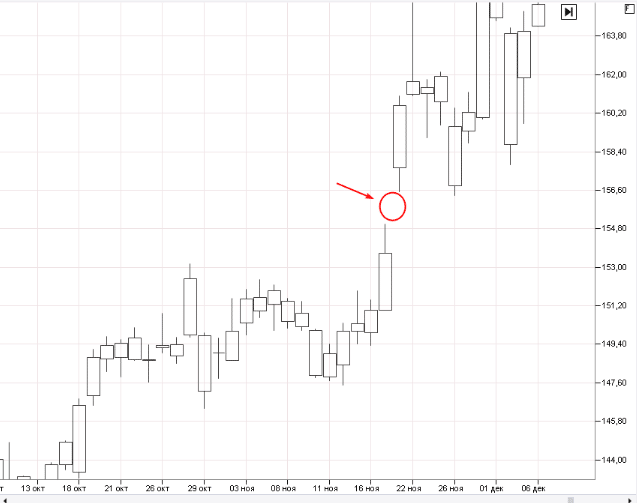

Brecha div: ¿qué es?

Esta es la brecha de precios que aparece inmediatamente después del corte debido a la gran cantidad de órdenes de venta en la acción. Muchas acciones prevén el pago de dividendos. Pero algunos comerciantes no quieren comprar acciones durante mucho tiempo y, por lo tanto, las adquieren en la víspera del corte. El corte de div es la fecha en que se cierra el registro de accionistas, lo que determina quién recibirá los dividendos. Tan pronto como se forme el registro, los comerciantes intentarán deshacerse de las acciones. Debido al gran aumento de solicitudes, generalmente se forma una brecha de dividendos. [id de título=»archivo adjunto_15071″ alinear=»alinearcentro» ancho=»623″]

- La mayoría de los comerciantes apoyan la noticia . La peculiaridad de tales brechas es que dan lugar a un fuerte crecimiento o caída y se cierran durante mucho tiempo.

- Los resultados no coincidieron con la opinión de la mayoría de los comerciantes . En otras palabras, esto es fuerza mayor. Este tipo de brecha puede ser más larga que la anterior, pero también tiene mayores posibilidades de recuperación.

El tipo de brecha determinará la velocidad de cierre, así como el nivel de ganancias del comerciante.

Cómo negociar una brecha y qué elegir

Para el comercio de brechas, hay una instrucción específica que un comerciante debe seguir:

- Abre el calendario económico y atento a las noticias que caen el fin de semana.

- El viernes, sigue las instrucciones:

- Analizar factores fundamentales. Prediga cuánto pueden afectar las cotizaciones y la duración de la brecha.

- Compare la opinión de los analistas y la mayoría de los comerciantes. Y cuanto menos coincida la realidad con la previsión, mayor será la diferencia de precios.

- Estime los volúmenes de negociación al final de la sesión. Es bueno si es un piso con volúmenes pequeños.

- Prediga en qué dirección se moverá la brecha. Abra una operación antes de que finalice la sesión de negociación.

Si decide capitalizar una brecha de dividendos, debe salir de la operación lo antes posible después de que se cierre el registro, es decir, antes de que se produzca la brecha de precios.

Estrategias de negociación de brechas

Hay varias opciones aquí. Consideremos cada uno de ellos.

- Estrategia sobre órdenes pendientes . Una ruptura de un nivel clave, si va acompañada de una ruptura, generalmente indica que la tendencia continuará. Se puede abrir una operación después de una brecha en una vela, si esta última se dirige hacia la brecha.

- Estrategia de cierre de brechas . Esta estrategia implica que se debe abrir una operación después de una brecha en la dirección opuesta. La desventaja de este método es que la devolución puede demorar semanas o incluso meses.

- Estrategia basada en análisis fundamental . El trato se abre el fin de semana, en el momento en que cae el evento clave.

Qué es una brecha en el comercio, brechas en la bolsa de valores: una explicación para principiantes desde cero: https://youtu.be/PokL4SJY7MM

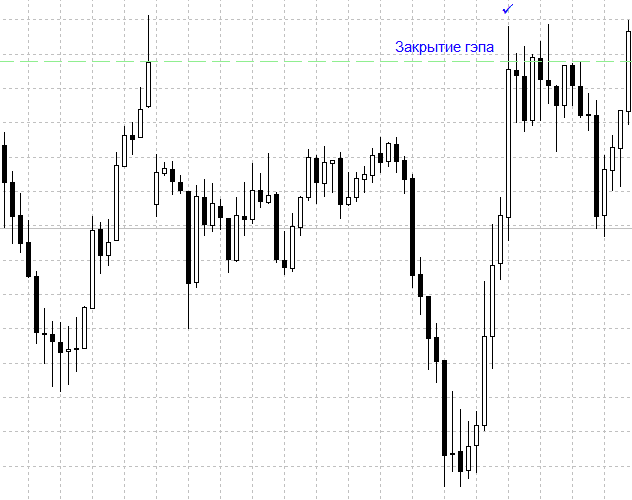

relleno de huecos

En algunos casos, un comerciante escucha una frase como «la brecha está llena». ¿Qué está en juego en este caso? Cuando se negocia un valor financiero en el intervalo de la brecha de precios anterior, entonces estamos hablando del hecho de que la brecha se ha llenado. Cuando se trata del análisis de velas japonesas, estas brechas en el precio generalmente se denominan ventanas. En consecuencia, si se llena la brecha, los comerciantes dicen «la ventana se ha cerrado». Algunos dicen que la brecha siempre se llena, mientras que otros lo niegan. De hecho, mientras que algunos descansos tardan menos de una semana en cerrar la ventana, otros tardan varios años.

¿Cómo se ve un cierre de brecha en un gráfico de velas japonesas?

Brechas no cerradas y otros tipos

¿Qué es una brecha abierta? Por lo general, se trata de una brecha que se formó después de que se cerró la noticia o el registro, pero permaneció abierta durante siete días. En pocas palabras, el mercado necesita más de cinco días hábiles para cerrar la brecha. Cuánto tiempo llevará cerrar es otra cuestión. Algunos descansos duran semanas, otros meses y otros años. En consecuencia, las brechas mensuales serán más significativas que las semanales, y las brechas anuales serán más significativas que las mensuales. Esto es en lo que debe basarse el análisis. Pero las brechas no cerradas también se pueden usar para su beneficio. Por ejemplo, puede establecer una orden límite de compra o venta al precio de brecha original para ingresar al mercado cuando se cierra la brecha. Estas configuraciones comerciales funcionan bien por las siguientes razones:

- El mercado estaba en una buena tendencia antes de que se formara la brecha.

- Ambas brechas permanecieron sin cerrar durante más de una semana.

- A 50-60 pips, las brechas eran obvias para todos los operadores.

Esto significa que las brechas no cerradas pueden ser muy rentables para los comerciantes. Con su ayuda, también puedes ganar buenas cantidades.

Cómo negociar una brecha con apalancamiento

Los comerciantes que tienen cuentas pequeñas pero un alto apalancamiento no están interesados en el comercio a largo plazo debido a la brecha que puede ocurrir. En cuanto a aquellos comerciantes que tienen un pequeño apalancamiento, ellos, por el contrario, se centran en el largo plazo. Utilizan las brechas de precios como una herramienta de gráficos y también para comprender el sentimiento actual del mercado. Estas estrategias son preferidas por los comerciantes que ganan con la alta volatilidad del mercado. https://articles.opexflow.com/trading-training/kreditnoe-shoulder.htm

Cómo usar las brechas en el comercio en niveles clave

En el mercado, puede ganar dinero con brechas con una gran diferencia de precio entre el cierre del viernes y la apertura del lunes. Una brecha en un mercado financiero es la brecha en el precio entre el cierre del viernes y la apertura del lunes. Y si la diferencia parece significativa, aparece un espacio vacío en el gráfico, sobre el cual salta el precio. Por lo general, si los saltos en el precio son significativos, entonces son claramente visibles en el gráfico e inmediatamente llaman la atención del comerciante. Por supuesto, tales brechas no aparecen todas las semanas, pero si aparecen, entonces podemos usarlas para ganar un buen dinero con ellas. En este caso, se deben tener en cuenta algunos matices. Por ejemplo, el espacio vacío que aparece entre el cierre del viernes y la apertura del lunes es una zona de soporte o resistencia. [identificación del título = «archivo adjunto_15136» align = «aligncenter»

- Si las brechas son grandes y obvias, es más probable que conduzcan a un cambio en la dirección del mercado.

- Las lagunas que aparecen en intervalos de tiempo más antiguos son, al mismo tiempo, más significativas que las que se producen en intervalos de tiempo más bajos.

- Una brecha sin llenar es aquella que no se cierra durante cinco turnos comerciales o más.

- Si utiliza una brecha como factor estructural en niveles clave, recuerde que los niveles ya deben estar confirmados.

Sin embargo, hay brechas que son extremadamente peligrosas. No cierran durante meses o incluso años. Por lo tanto, con tales brechas uno debe ser extremadamente peligroso. Calcule de antemano si dicha compra será beneficiosa para usted. La próxima vez que mire los gráficos, preste atención a las lagunas que se produzcan. Gracias a ellos, puede considerar cualquier oportunidad comercial, lo que significa obtener ganancias adicionales.