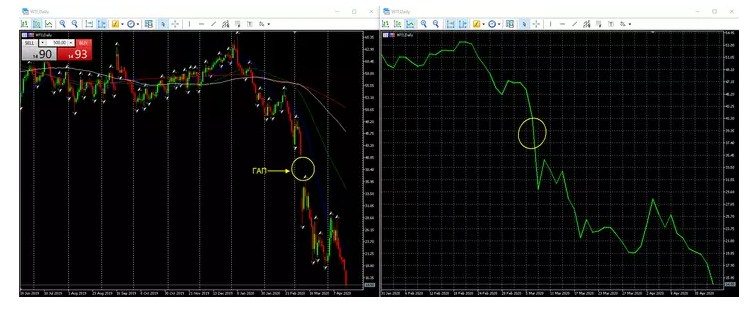

Che cos’è un gap nel trading in parole semplici, tipi, gap non chiusi e aperti sul grafico, come fare trading in apertura, come leggere sui grafici e come mettere in pratica. Un divario è abbastanza comune nel mercato azionario e può essere utilizzato per giudicare la dinamica del movimento dei prezzi. Di solito si verifica quando il prezzo al momento della chiusura e dell’apertura del giorno successivo è molto diverso. E se c’è una forte

volatilità nel mercato , allora sono possibili anche gap intraday. L’analisi del gap consente di visualizzare ulteriori fattori strutturali durante il disegno dei

livelli di resistenza e supporto . Di conseguenza, più fattori strutturali si osservano a un certo livello, più significativo sarà questo livello.

- Gap in borsa: cos’è e come leggerlo

- Descrizione dell’essenza del concetto

- Gap in borsa: cause

- Perché si formano le lacune

- Tipi di lacune

- Divario div – che cos’è?

- Come scambiare un gap e cosa scegliere

- Strategie di trading gap

- Riempimento di spazi vuoti

- Lacune non chiuse e altri tipi

- Come negoziare un gap con la leva

- Come utilizzare le lacune nel trading a livelli chiave

Gap in borsa: cos’è e come leggerlo

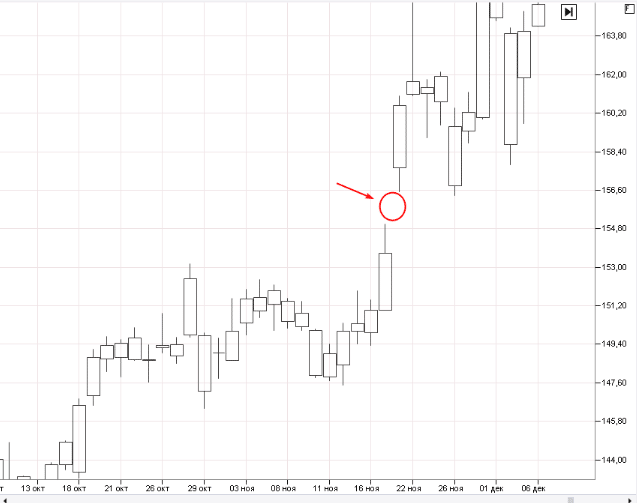

Quindi, un divario in borsa: cos’è in parole semplici? Questa è una situazione durante la negoziazione in borsa, quando c’è un divario di prezzo significativo a causa di un forte aumento del valore delle azioni oa causa della loro caduta. In questo caso, puoi vedere un caratteristico “candelabro” sul grafico, che mostra il movimento in alto o in basso.

Divario di prezzo sul grafico a candele

Descrizione dell’essenza del concetto

La parola gap è apparsa in inglese e per noi è tradotta come “gap”. Di conseguenza, sul mercato appare come un grande divario tra il prezzo di chiusura degli ultimi scambi e il prezzo di apertura dei nuovi scambi. Questo fenomeno si vede meglio su un grafico a candele. Ma su un grafico a linee, è improbabile che trovi un divario chiuso. La chiusura del gap è il movimento del prezzo delle azioni lontano dal gap o gap di prezzo. La realtà è che circa il 30% di tutte le lacune si chiude per molto tempo. Pertanto, non contare su guadagni troppo veloci. Il verificarsi di un gap azionario nel mercato azionario è considerato un evento comune durante la negoziazione. Molto spesso, appare dopo la fine del periodo di scambio. Può essere visto particolarmente bene sui grafici giornalieri. La stessa immagine può essere vista nei periodi di trading più vecchi. Il vantaggio di questo fenomeno è che l’ulteriore comportamento delle virgolette è solitamente facile da prevedere. Questo è il motivo per cui il divario è così importante nel trading.

Quindi, qual è un divario in borsa in termini semplici? Questo è un divario di prezzo che di solito si verifica alla fine di una sessione di trading, ma può anche manifestarsi durante la giornata di negoziazione.

Gap in borsa: cause

Il valore delle azioni non può essere fissato in modo permanente. I divari di prezzo, in particolare sul grafico giornaliero, sono costantemente visibili. Le gocce lisce sono una cosa comune durante il giorno. Ma ci sono anche salti significativi, per i quali le ragioni sono diverse:

- Lo scambio si è aperto dopo una lunga pausa, o dopo il fine settimana.

- Sono emerse notizie importanti che hanno influito sul prezzo del titolo.

- Divario di dividendi.

- Fallimenti che si verificano in borsa.

Di solito, i salti maggiori si verificano durante i report aziendali, soprattutto se non c’è abbastanza liquidità nello strumento finanziario. Più spesso si tratta di titoli di secondo e terzo livello. Non è sempre possibile colmare il divario: possono volerci non solo mesi, ma anche anni. Pertanto, è meglio guadagnare su questo solo quando sei completamente fiducioso nella rapida chiusura della posizione.

Che aspetto hanno i gap nel trading? Poiché un divario è un divario di prezzo, sembra anche una finestra tra diverse candele sul grafico. Mentre in una situazione normale, il prezzo di apertura della candela attuale e il prezzo di chiusura della candela precedente sono approssimativamente gli stessi.

Perché si formano le lacune

Il fattore gap può apparire per vari motivi:

- Il valore delle azioni è cambiato radicalmente tra la chiusura della sessione precedente e l’apertura di una nuova . Ci possono essere diverse ragioni per questo: importanti notizie economiche pubblicate alla fine della sessione, accordi su attività poco liquide e così via.

- La differenza tra chiusura e apertura dovuta al prezzo praticato dal market maker . Uno specialista può fissare un prezzo che non si adatta troppo agli offerenti.

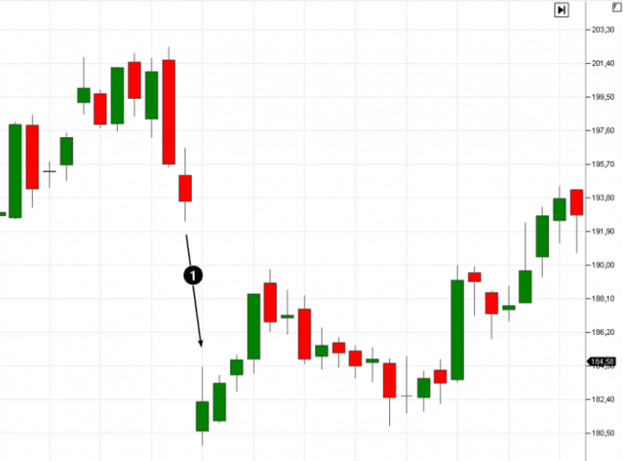

Tipi di lacune

A seconda delle ragioni si possono distinguere quattro tipologie di fenomeno:

- Generale . Un tale divario appare tra i livelli di resistenza e supporto. Di solito dura per un breve periodo con grandi volumi di scambio. Il valore di mercato va di lato.

- Interruzione del divario . Questo è il divario che appare quando si tratta di un grande volume di scambi quando l’accumulo di posizioni dei partecipanti al mercato per una grave variazione del valore di un bene.

- Divario di esaurimento . Questo è un divario che appare quando una tendenza termina o quando il volume degli scambi diminuisce a causa dell’uscita dei trader dalle azioni.

- Divario in fuga . Appare nel mezzo di una rapida mossa di trading di tendenza, nonché in un periodo di trading ristretto.

Inoltre, questo fenomeno si divide in dividendo e notizie.

Divario div – che cos’è?

Questo è il gap di prezzo che appare immediatamente dopo il cutoff a causa dell’elevato numero di ordini di vendita nel titolo. Molte azioni prevedono il pagamento di dividendi. Ma alcuni trader non vogliono acquistare azioni da molto tempo, e quindi le acquistano alla vigilia del cutoff. Div cutoff è la data in cui il registro degli azionisti viene chiuso, che determina chi riceverà i dividendi. Non appena il registro sarà formato, i trader cercheranno di sbarazzarsi delle azioni. A causa del grande aumento delle applicazioni, di solito si forma un gap di dividendi.

- La maggior parte dei trader sostiene la notizia . La particolarità di tali lacune è che danno origine a una forte crescita o caduta e si chiudono a lungo.

- I risultati non hanno coinciso con l’opinione della maggioranza dei trader . In altre parole, questa è forza maggiore. Questo tipo di gap può essere più lungo del precedente, ma ha anche maggiori possibilità di recupero.

Il tipo di gap determinerà la velocità di chiusura, così come il livello di guadagno del trader.

Come scambiare un gap e cosa scegliere

Per il gap trading, c’è un’istruzione specifica che un trader deve seguire:

- Apri il calendario economico e fai attenzione alle novità che cadono nel fine settimana.

- Venerdì, segui le istruzioni:

- Analizza i fattori fondamentali. Prevedi quanto possono influenzare le virgolette e la lunghezza del divario.

- Confronta l’opinione degli analisti e della maggior parte dei trader. E più la realtà non corrisponde alle previsioni, maggiore sarà il divario di prezzo.

- Stima i volumi di scambio alla fine della sessione. Va bene se si tratta di un appartamento con piccoli volumi.

- Prevedi in quale direzione si muoverà il divario. Apri uno scambio prima della fine della sessione di trading.

Se decidi di capitalizzare su un gap di dividendi, devi uscire dal trade il prima possibile dopo la chiusura del registro, ovvero prima che si verifichi il gap di prezzo.

Strategie di trading gap

Ci sono diverse opzioni qui. Consideriamo ciascuno di essi.

- Strategia sugli ordini pendenti . Un breakout di un livello chiave, se accompagnato da un breakout, di solito indica che il trend continuerà. Un trade può essere aperto dopo un gap su una candela, se quest’ultima è diretta verso il gap.

- Strategia di chiusura del divario . Questa strategia implica che un trade dovrebbe essere aperto dopo un gap nella direzione opposta. Lo svantaggio di questo metodo è che il ritorno può richiedere settimane o addirittura mesi.

- Strategia basata sull’analisi fondamentale . L’accordo viene aperto nel fine settimana, momento in cui cade l’evento chiave.

Che cos’è una lacuna nel trading, lacune nella borsa: una spiegazione per i principianti da zero: https://youtu.be/PokL4SJY7MM

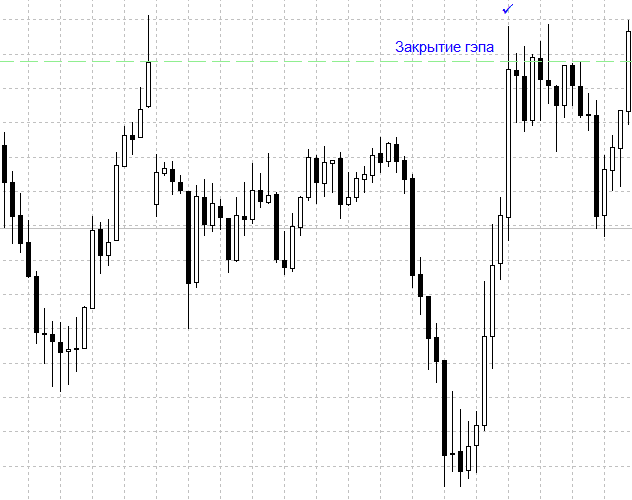

Riempimento di spazi vuoti

In alcuni casi, un trader sente una frase come “il divario è colmato”. Qual è il problema in questo caso? Quando un titolo finanziario viene scambiato nell’intervallo del precedente gap di prezzo, si tratta del fatto che il gap è stato colmato. Quando si tratta di analisi a candele, tali divari di prezzo sono generalmente chiamati finestre. Di conseguenza, se il divario viene riempito, i trader affermano che “la finestra si è chiusa”. Alcuni dicono che il divario è sempre colmato, mentre altri lo negano. Infatti, mentre alcune pause richiedono meno di una settimana per chiudere la finestra, altre impiegano diversi anni.

Che aspetto ha un gap chiuso su un grafico a candele?

Lacune non chiuse e altri tipi

Cos’è un divario aperto? Di solito si tratta di una lacuna che si è formata dopo la chiusura della notizia o del registro, ma è rimasta aperta per sette giorni. Per dirla semplicemente, il mercato ha bisogno di più di cinque giorni lavorativi per colmare il divario. Quanto tempo ci vorrà per chiudere è un’altra domanda. Alcune pause richiedono settimane, altre mesi e altre ancora anni. Di conseguenza, i divari mensili saranno più significativi di quelli settimanali e i divari annuali saranno più significativi di quelli mensili. Questo è ciò su cui dovrebbe basarsi l’analisi. Ma anche le lacune non colmate possono essere utilizzate a tuo vantaggio. Ad esempio, puoi impostare un ordine limite di acquisto o vendita al prezzo del gap originale per entrare nel mercato quando il gap si chiude. Queste configurazioni di trading funzionano bene per i seguenti motivi:

- Il mercato era in una buona tendenza prima che si formasse il divario.

- Entrambe le lacune sono rimaste aperte per più di una settimana.

- A 50-60 pip, i divari erano evidenti per tutti i trader.

Ciò significa che i gap non chiusi possono essere molto redditizi per i trader. Con il loro aiuto, puoi anche guadagnare belle somme.

Come negoziare un gap con la leva

I trader che hanno conti piccoli ma leva elevata non sono interessati al trading a lungo termine a causa del divario che può verificarsi. Per quanto riguarda quei trader che hanno una piccola leva finanziaria, al contrario, sono concentrati sul lungo termine. Usano i divari di prezzo come strumento per la creazione di grafici e anche per comprendere l’attuale sentimento del mercato. Tali strategie sono preferite dai trader che guadagnano grazie all’elevata volatilità del mercato. https://articles.opexflow.com/trading-training/kreditnoe-shoulder.htm

Come utilizzare le lacune nel trading a livelli chiave

Nel mercato, puoi guadagnare con gap con una grande differenza di prezzo tra la chiusura del venerdì e l’apertura del lunedì. Un divario in un mercato finanziario è il divario di prezzo tra la chiusura di venerdì e l’apertura di lunedì. E se la differenza appare significativa, sul grafico appare uno spazio vuoto, su cui il prezzo salta. Di solito, se i salti di prezzo sono significativi, sono chiaramente visibili sul grafico e catturano immediatamente l’attenzione del trader. Naturalmente, tali lacune non compaiono ogni settimana, ma se compaiono, allora possiamo usarle per fare buoni soldi su di esse. In questo caso, dovrebbero essere prese in considerazione alcune sfumature. Ad esempio, lo spazio vuoto che appare tra la chiusura di venerdì e l’apertura di lunedì è una zona di supporto o resistenza. Come puoi vedere, il divario nel valore di un asset può essere un serio aiuto per un investitore quando devi fare soldi con le azioni. Se appare sul grafico, allora grazie a lui puoi capire quando comprare o vendere azioni. Ci sono alcune cose da ricordare quando si utilizzano gli spazi vuoti:

- Se i divari sono ampi ed evidenti, è più probabile che portino a un cambiamento nella direzione del mercato.

- Quei divari che compaiono a intervalli di tempo più vecchi sono allo stesso tempo più significativi di quelli che si verificano a intervalli di tempo più bassi.

- Un gap non colmato è quello che non si chiude per cinque o più turni di trading.

- Se utilizzi un divario come fattore strutturale ai livelli chiave, ricorda che i livelli devono essere già confermati.

Tuttavia, ci sono lacune estremamente pericolose. Non chiudono per mesi o addirittura anni. Pertanto, con tali lacune si deve essere estremamente pericolosi. Calcola in anticipo se un tale acquisto sarà vantaggioso per te. La prossima volta che guardi i grafici, presta attenzione a eventuali lacune che si verificano. Grazie a loro, puoi considerare qualsiasi opportunità di trading, il che significa ottenere un profitto aggiuntivo.