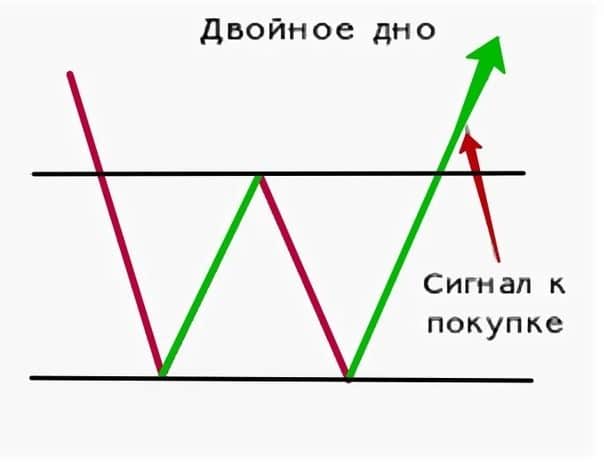

دو کف در معاملات چیست، چگونه در نمودار به نظر می رسد و چگونه معامله کنیم – استراتژی ها و نکات. یک عنصر مهم در تحلیل تکنیکال دارایی های بازار سهام، پیکربندی های گرافیکی با نام خاص – الگوها هستند. طرح کلاسیک چنین الگوی تصویر “پایین دوتایی” است که نشان دهنده معکوس شدن احتمالی روند نزولی است.

- برنامه آموزشی کوتاه – الگوها چیست؟

- نحوه محاسبه دو ته در نمودار

- عناصر تشکیل دهنده الگو

- تشکیل الگوی دو کف در معاملات

- آمار دو پایین

- معامله در بورس طبق الگوی دو کفی

- هنگام معامله با الگوی پایین دوبل این اشتباه را مرتکب نشوید

- چگونه دو کف را معامله کنیم و سود ببریم

- تکنیک ورود قابل اعتماد

- مزایا و معایب الگوی دوتایی پایین

- اشتباهات و خطرات در معاملات الگو

برنامه آموزشی کوتاه – الگوها چیست؟

الگوهای معاملاتی الگوهای گرافیکی هستند که بر روی شاخص های پویایی قیمت یافت می شوند. آنها عناصر اساسی تحلیل تکنیکال هستند که به شما امکان می دهند حرکت ارزش دارایی ها را پیش بینی کنید. از زمانی که امکان ردیابی نمودارها بر روی صفحه نمایش مانیتور وجود داشت، به طور فعال توسط سرمایه داران استفاده می شد. در حال حاضر بیش از صد الگو شناسایی شده است که در زمینه

تحلیل تکنیکال استفاده می شود . به لطف این روند، حتی یک بخش کامل از تجزیه و تحلیل گرافیکی در معاملات ظاهر شد. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

توجه داشته باشید! بسیاری از الگوهایی که به صورت رایگان در دسترس هستند، الگوهای فرضی هستند که توسط معامله گران عادی ایجاد شده اند.

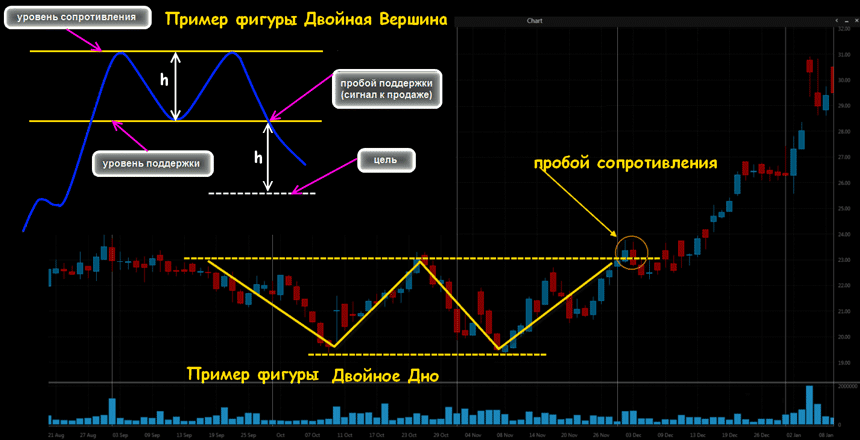

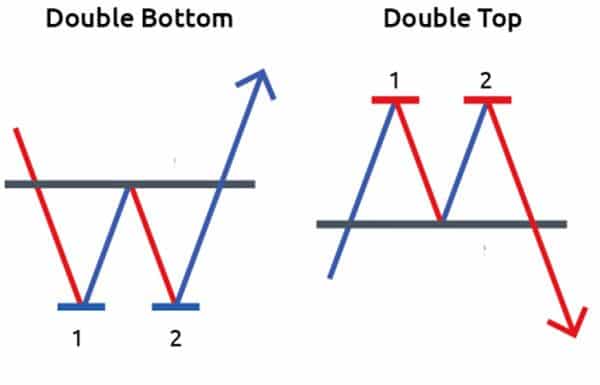

یکی از الگوهای معاملاتی کلاسیک، نمودار دو کفی است. اغلب پس از یک روند نزولی در بازار یافت می شود. چنین رقمی نشان دهنده تغییر در حرکت قیمت برای یک ابزار مالی است. در صورت وجود شکاف بزرگ بین حداقل های الگو، احتمال این رویداد به علاوه افزایش می یابد.

نحوه محاسبه دو ته در نمودار

عناصر تشکیل دهنده الگو

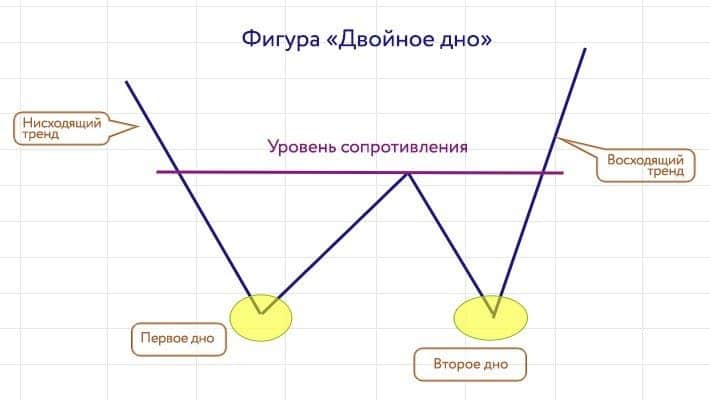

شکل ترکیبی از چندین جزء است که یک الگوی ته دوتایی را تشکیل می دهد. اینها شامل عناصر زیر است:

- حداقل . اولین و دومین پایین زمانی نشان می دهد که قیمت به یک مقدار مشخص باز می گردد.

- کوهنوردی . بعد از اولین پایین ظاهر می شود و با افزایش قیمت 10-20٪ همراه است. معمولاً اوج ها عمداً گرد می شوند تا یک خط مقاومت را تشکیل دهند.

- پیشرفت صعودی . پس از ظهور کف دوم، قیمت باید به خط صعود اول برسد. این شاخص نشان می دهد که ارزش دارایی احتمالاً شروع به رشد سریع خواهد کرد.

تشکیل الگوی دو کف در معاملات

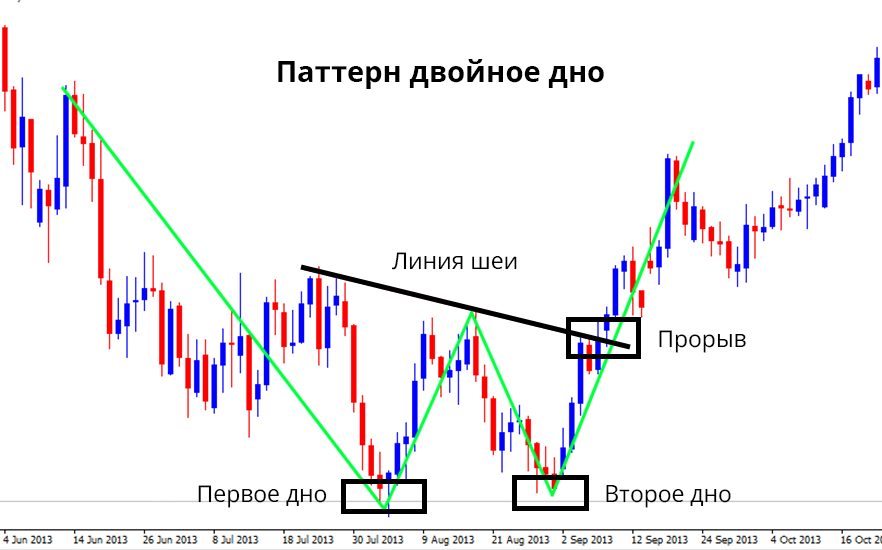

شکل گیری یک الگو زمانی اتفاق می افتد که یک روند نزولی شکل می گیرد، که بیشتر منجر به شکستن اولین کف در نمودار می شود. سپس، یک صعود لزوما باید ظاهر شود، که حداقل 10٪ از پایین فراتر رود. در طول ظهور اولین پایین و صعود، تشخیص اینکه رقم ارائه شده دو کف خواهد بود دشوار است. توصیه می شود صبر کنید تا پایین ترین سطح دوم شکسته شود، که نباید زودتر از یک ماه اتفاق بیفتد. دو کفی در معاملات چیست: https://youtu.be/q-0E2gPEbk4

آمار دو پایین

– در 70 درصد موارد، حرکت پس از ظهور کف دوتایی صعودی است. – در 67 درصد موارد با شکستن یقه قیمت بالا می رود. – در 97 درصد موارد با شکسته شدن خط گردن ته دوتایی الگو، حرکت رو به بالا ادامه می یابد. – در 59 درصد موارد، پس از خروج، قیمت در ساپورت خط یقه دوبل پایین می آید.

معامله در بورس طبق الگوی دو کفی

یکی از نمونههای تاریخی سفتهبازی دو کفه، افزایش سهام گروه Vodafone در نوامبر 2018 است. پس از گزارش نتایج مالی بهتر شرکت، آنها بیش از 9 درصد افزایش یافتند. مهمتر از آن، مدیرعامل جدید اعلام کرد که سود سهام Vodafone با وجود تلاشهای شرکتهای آلمانی Liberty Global برای مقابله با آن، امن است.

هنگام معامله با الگوی پایین دوبل این اشتباه را مرتکب نشوید

اشتباه اصلی که مبتدیان معمولاً هنگام کار با کف دوبل مرتکب می شوند این است که بلافاصله پس از شکستن کف دوم، هنگامی که قیمت به خط برش می رسد، موقعیت طولانی را باز می کنند. چنین بی دقتی منجر به زیان های مالی می شود، زیرا بازار کلی ممکن است در یک حرکت نزولی باشد. پایین دوبل کوچک بالا نمی رود و روند نزولی کلی ادامه خواهد داشت. این اثر اغلب زمانی رخ می دهد که دارایی با قیمتی کمتر از MA خریداری شود. در عین حال، گام مهمی که به معاملهگر کمک میکند از خطرات اجتناب کند، قرار دادن استاپ ضرر است. برای اینکه احساس ثبات داشته باشید، باید بین شکاف و ساپورت قرار گیرد.

چگونه دو کف را معامله کنیم و سود ببریم

این اصطلاح از کشتی سازی گرفته شده است. در معاملات، یک مدل گرافیکی از رفتار سهام است. به نظر می رسد این است – سطح دارایی در نمودار به سطح پایین کاهش می یابد و از پایین می شکند، پس از آن نه چندان و برای مدت کوتاهی افزایش می یابد. سپس دوباره همه چیز تکرار می شود. پس از ظاهر شدن این رقم در نمودار، کارشناسان انتظار افزایش شدید دارایی را دارند. اعتقاد بر این است که با کشف یک کف دوگانه واقعی، می توانید با موفقیت از طریق تجارت سود کسب کنید. با این حال، مواردی از دو ته کاذب وجود دارد:

- افسردگی ها خیلی زود و سریعتر از یک ماه ظاهر می شوند.

- افزایش بین سقوط باید حداقل 10٪ باشد.

همیشه باید به خاطر داشت که الگوریتم های رفتار نمودارها بسیار پیچیده هستند و مورد مطالعه قرار نگرفته اند. ارزش تکیه کامل به استراتژی های خاص را ندارد. با این حال، ردیابی الگو می تواند منجر به سود بالایی شود.

تکنیک ورود قابل اعتماد

اغلب اوقات، بازگشت قیمت پس از رسیدن به خط صعودی رخ می دهد. با این حال، اگر چندین عامل را رعایت کنید، یک معامله گر می تواند از قبل ببیند که وضعیت دارایی چگونه خواهد بود:

- دو کف بالقوه در بازار سهام را شناسایی کنید.

- صبر کنید تا قیمت پس از رسیدن به پایین ترین سطح دوم افزایش یابد.

- وجود تثبیت را تعیین کنید.

- معامله را پس از شکست صعود باز کنید.

این بهترین و قابل اطمینان ترین طرح ورود است که به کاربر این فرصت را می دهد تا یک تراکنش را با حداقل ریسک انجام دهد. در این مورد، شما همچنین باید یک استاپ لاس را در پایین ترین محدوده محدوده قرار دهید.

اطلاعات تکمیلی! عقب نشینی ضعیف که به یک تحکیم فشرده تبدیل می شود، نشان دهنده عدم فشار فروشندگان است. با این حال، اگر قیمت همچنان به افزایش خود ادامه دهد و از نقطه صعود سریع جهش کند، نباید به تعقیب بازار ادامه دهید. بهترین استراتژی تجزیه و تحلیل موقعیت و باز کردن یک موقعیت با توقف ضرر در فاصله کمتر از 1ATR از نقطه ورودی است.

مزایا و معایب الگوی دوتایی پایین

مزیت اصلی الگو استفاده گسترده آن در فواصل زمانی مختلف است. این پیکربندی به همان اندازه در M15، H4 یا H1 موثر است. تحلیل تکنیکال الگوی دو کفی می تواند هم به معامله گران روزانه و هم

به متخصصان نوسان کمک کند. در عین حال، جهانی بودن الگو در این واقعیت نهفته است که می توان از آن هنگام کار با دارایی های مختلف استفاده کرد:

- جفت ارز

- موجودی.

- فلزات با ارزش

- کالاها.

با این حال، مانند سایر الگوها، دو کف نمی تواند سود مورد انتظار و تکرار روند شکل گرفته را تضمین کند. به همین دلیل است که هر کاربر باید از ابزارهای مدیریت ریسک ویژه استفاده کند.

اشتباهات و خطرات در معاملات الگو

حوزه بورس و بازارهای مالی مطمئناً با خطرات و زیان هایی همراه است که هر معامله گر می تواند با آن مواجه شود. رایج ترین اشتباه هنگام کار با کف دوتایی می تواند تعریف اشتباه الگو باشد. در برخی موارد، ممکن است با یک پیکربندی نادرست اشتباه گرفته شود. این را می توان در مثال زیر مشاهده کرد.