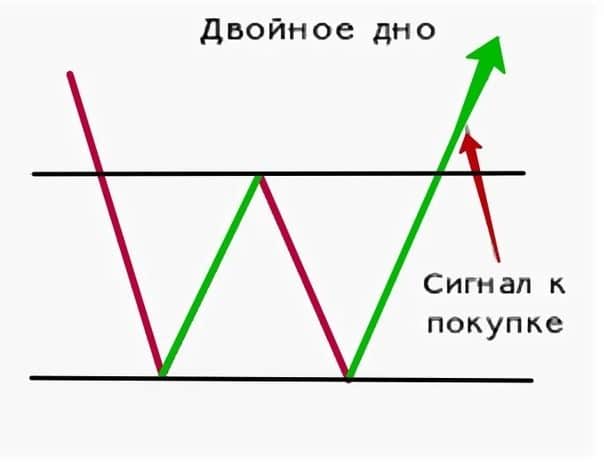

Hvad er en dobbelt bund i handel, hvordan ser det ud på diagrammet og hvordan handler man – strategier og tips. Et vigtigt element i den tekniske analyse af aktiemarkedsaktiver er grafiske konfigurationer med et særligt navn – mønstre. Det klassiske skema for et sådant mønster er “dobbeltbundet” billede, hvilket indikerer en mulig vending af en nedadgående trend.

- Kort uddannelsesprogram – hvad er mønstre?

- Sådan beregnes en dobbeltbund på et diagram

- Mønsterets bestanddele

- Dannelse af et dobbeltbundsmønster i handel

- dobbelt bund statistik

- Handel på børsen efter dobbeltbundsmønsteret

- Begå ikke denne fejl, når du handler med dobbeltbundsmønsteret

- Sådan handler du med en dobbelt bund og får overskud

- Pålidelig indgangsteknik

- Fordele og ulemper ved dobbeltbundsmønsteret

- Fejl og risici i mønsterhandel

Kort uddannelsesprogram – hvad er mønstre?

Handelsmønstre er grafiske mønstre, der findes på prisdynamikindikatorer. De er de grundlæggende elementer i teknisk analyse, så du kan forudsige bevægelsen af værdien af aktiverne. De har været aktivt brugt af finansfolk siden det tidspunkt, hvor det blev muligt at spore diagrammer på monitorskærmen. I øjeblikket er der allerede identificeret mere end hundrede mønstre, der bruges inden

for teknisk analyse . Takket være denne tendens dukkede endda en hel sektion af grafisk analyse op i handelen. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

Bemærk! Mange mønstre, der er frit tilgængelige, er hypotetiske mønstre skabt af almindelige forhandlere.

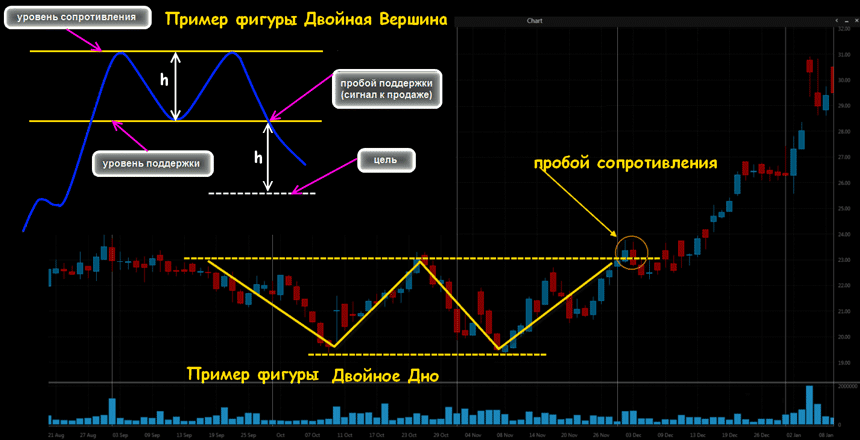

Et af de klassiske handelsmønstre er det dobbelte bunddiagram. Det findes ofte på markedet efter en nedadgående trend. Et sådant tal varsler en ændring i prisbevægelsen for et finansielt instrument. Sandsynligheden for denne hændelse øges yderligere, hvis der er et stort mellemrum mellem minima i mønsteret.

Sådan beregnes en dobbeltbund på et diagram

Mønsterets bestanddele

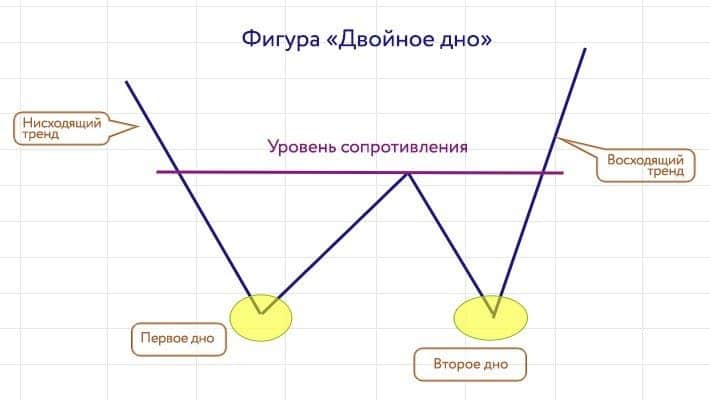

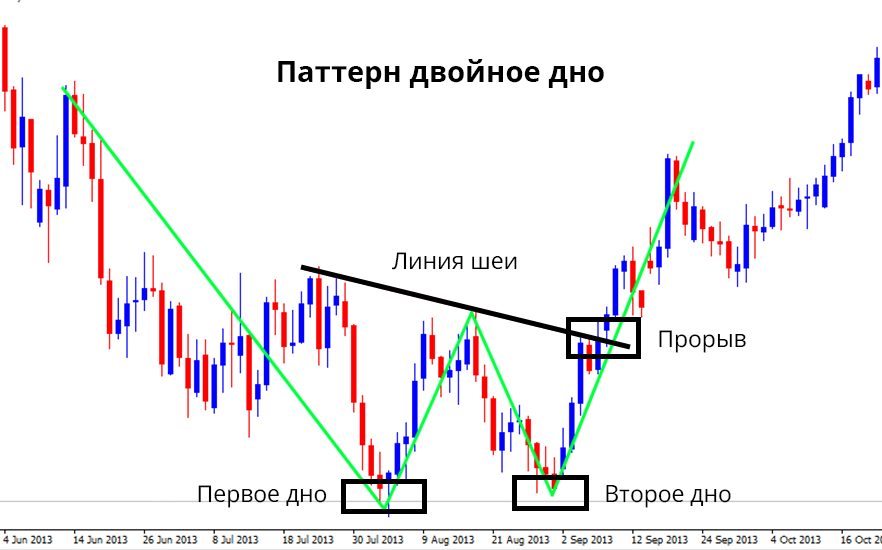

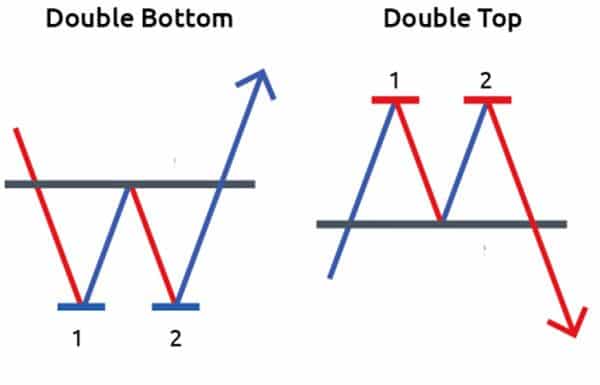

Figuren er en kombination af flere komponenter, der danner et dobbeltbundsmønster. Disse omfatter følgende elementer:

- Minima . Den første og anden lave viser, når prisen hopper tilbage til en bestemt værdi.

- Klatring . Vises efter den første bund og er ledsaget af en prisstigning på 10–20 %. Normalt er højderne bevidst afrundet for at danne en modstandslinje.

- Gennembrud for klatring . Efter udseendet af den anden bund, bør prisen nå linjen for den første opstigning. Denne indikator indikerer, at værdien af aktivet sandsynligvis vil begynde at vokse hurtigt.

Dannelse af et dobbeltbundsmønster i handel

Dannelsen af et mønster opstår, når der dannes en nedadgående trend, hvilket yderligere fører til brydning af den første bund på diagrammet. Så skal der nødvendigvis vises en stigning, der overstiger bunden med mindst 10 %. Under udseendet af den første lav og stigning er det svært at identificere, at den præsenterede figur vil være en dobbeltbund. Det er tilrådeligt at vente på, at det andet lavpunkt brydes, hvilket ikke bør ske tidligere end en måned. Hvad er en dobbelt bund i handel: https://youtu.be/q-0E2gPEbk4

dobbelt bund statistik

– I 70 % af tilfældene er bevægelsen bullish efter fremkomsten af en dobbeltbund. – I 67 % af tilfældene stiger prisen, når halsudskæringen knækker. – I 97 % af tilfældene fortsætter den opadgående bevægelse, når halslinjen på den dobbelte bund af mønsteret knækker. – I 59 % af tilfældene trækker prisen tilbage i støtten af den dobbelte nederste halslinje efter udgangen.

Handel på børsen efter dobbeltbundsmønsteret

Et historisk eksempel på dobbeltbundsspekulation er stigningen i Vodafone Group-aktier i november 2018. De steg mere end 9%, efter at selskabet rapporterede bedre økonomiske resultater. Endnu vigtigere indikerede den kommende administrerende direktør, at Vodafones udbytte er sikkert på trods af Liberty Globals tyske virksomheders bestræbelser på at imødegå det.

Begå ikke denne fejl, når du handler med dobbeltbundsmønsteret

Den største fejl, som begyndere ofte begår, når de arbejder med en dobbeltbund, er øjeblikkeligt at åbne en lang position efter at have brudt den anden bund, når prisen bryder til udskæringslinjen. En sådan skødesløshed fører til økonomiske tab, da det samlede marked kan være i en bearish bevægelse. Den lille dobbeltbund vil ikke gå op, og den overordnede nedadgående tendens vil fortsætte. Denne effekt opstår ofte, når et aktiv købes til en pris under MA. På samme tid er et vigtigt skridt, der vil hjælpe den erhvervsdrivende med at undgå risici, at placere et stop loss. For at føles stabil skal den placeres mellem et udbrud og støtte.

Sådan handler du med en dobbelt bund og får overskud

Dette udtryk blev taget fra skibsbygning. I handel er det en grafisk model for aktieadfærd. Det ser sådan ud – aktivniveauet på diagrammet falder til et lavt niveau og bryder igennem bunden, hvorefter det ikke stiger meget og i kort tid. Så gentager det sig igen. Efter fremkomsten af denne figur på diagrammet forventer eksperter en stærk stigning i aktivet. Det menes, at efter at have opdaget en rigtig dobbeltbund, kan du med stor succes opnå en fortjeneste gennem handel. Der er dog tilfælde af falsk dobbeltbund:

- Depressionerne kommer for tidligt, hurtigere end en måned.

- Stigningen mellem fald bør være mindst 10 %

Det skal altid huskes, at algoritmerne for opførsel af grafer er meget komplekse og ikke er blevet undersøgt. Det er ikke værd at stole helt på bestemte strategier. Mønstersporing kan dog føre til høj fortjeneste.

Pålidelig indgangsteknik

Meget ofte sker tilbagerulningen af prisen efter at have nået den stigende linje. En erhvervsdrivende kan dog på forhånd se, hvordan situationen vil være med aktivet, hvis du følger flere faktorer:

- Identificer en potentiel dobbeltbund på aktiemarkedet.

- Vent på, at prisen stiger efter at have nået det andet laveste niveau.

- Bestem tilstedeværelsen af konsolidering.

- Åbn en handel efter opstigningen.

Dette er den bedste og mest pålidelige adgangsordning, der giver brugeren mulighed for at gennemføre en transaktion med minimal risiko. I dette tilfælde bør du også placere et stop loss ved det laveste af intervalgrænserne.

Yderligere Information! En svag tilbagetrækning, der bliver til en stram konsolidering, indikerer manglende pres fra sælgerne. Men hvis prisen fortsætter med at stige og foretager et hurtigt spring fra opstigningspunktet, bør du ikke fortsætte med at jage markedet. Den bedste strategi ville være at analysere situationen og åbne en position med stoptab i en afstand under 1ATR fra indgangspunktet.

Fordele og ulemper ved dobbeltbundsmønsteret

Den største fordel ved mønsteret er dets brede brug ved forskellige tidsintervaller. Konfigurationen er lige så effektiv som på M15, H4 eller H1. Den tekniske analyse af dobbeltbundsmønsteret kan hjælpe både daytradere og

swingspecialister . Samtidig ligger mønsterets universalitet i, at det kan bruges, når man arbejder med forskellige aktiver:

- valutapar.

- Lager.

- Værdifulde metaller.

- Råvarer.

Men ligesom andre mønstre kan en dobbeltbund ikke garantere et længe ventet overskud og en gentagelse af den dannede trend. Derfor bør hver bruger bruge særlige risikostyringsværktøjer.

Fejl og risici i mønsterhandel

Aktie- og finansmarkedernes sfære er bestemt ledsaget af risici og tab, som enhver erhvervsdrivende kan stå over for. Den mest almindelige fejl, når man arbejder med en dobbeltbund, kan være den forkerte mønsterdefinition. I nogle tilfælde kan det forveksles med en falsk konfiguration. Dette kan ses i det følgende eksempel.