Mi a kettős fenék a kereskedésben, hogyan néz ki a grafikonon és hogyan kereskedjünk – stratégiák és tippek. A tőzsdei eszközök technikai elemzésének fontos eleme a grafikus konfigurációk speciális elnevezéssel – mintákkal. Egy ilyen minta klasszikus sémája a „kettős fenék” kép, amely a csökkenő trend lehetséges megfordulását jelzi.

- Rövid oktatási program – mik azok a minták?

- Hogyan számítsunk ki kettős fenéket egy diagramon

- A minta alkotóelemei

- Kettős fenekű minta kialakulása a kereskedésben

- dupla alsó statisztika

- Kereskedés a tőzsdén a dupla alsó minta szerint

- Ne kövesd el ezt a hibát, amikor a kettős fenekű mintával kereskedsz

- Hogyan kereskedj kettős fenékkel és profitálj

- Megbízható belépési technika

- A kettős fenekű minta előnyei és hátrányai

- Hibák és kockázatok a mintakereskedésben

Rövid oktatási program – mik azok a minták?

A kereskedési minták az árdinamikai mutatókon található grafikus minták. Ezek a technikai elemzés alapvető elemei, amelyek lehetővé teszik az eszközök értékének alakulásának előrejelzését. A finanszírozók aktívan használják őket azóta, hogy lehetővé vált a diagramok követése a monitor képernyőjén. Jelenleg már több mint száz mintát azonosítottak, amelyeket

a technikai elemzés területén használnak . Ennek a trendnek köszönhetően a kereskedésben a grafikus elemzés egy egész része is megjelent. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

Jegyzet! Sok szabadon elérhető minta a hétköznapi kereskedők által létrehozott hipotetikus minta.

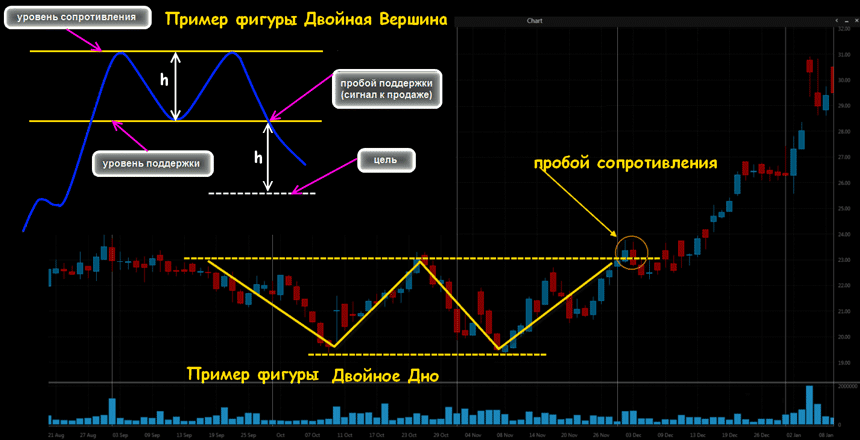

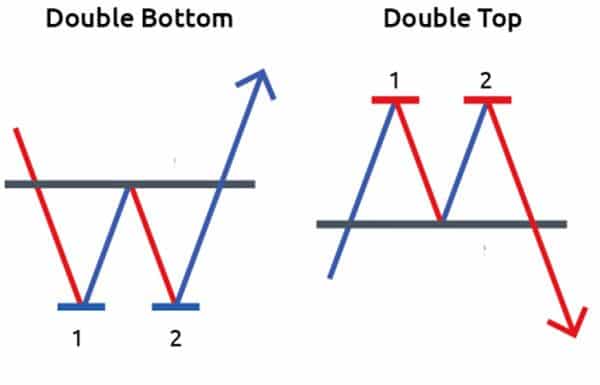

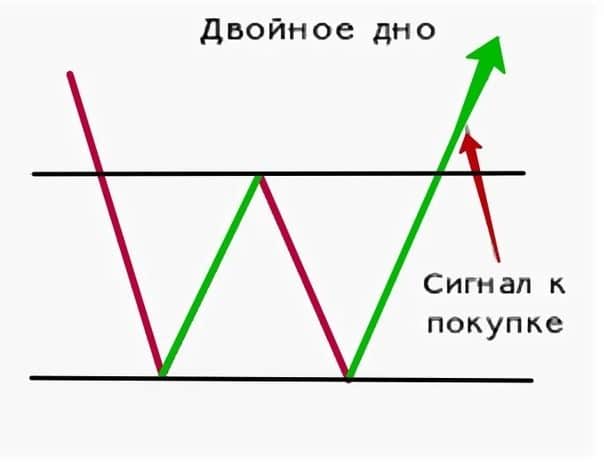

Az egyik klasszikus kereskedési minta a dupla alsó diagram. Gyakran megtalálható a piacon egy csökkenő trend után. Ez a szám egy pénzügyi eszköz ármozgásának változását jelzi. Ennek az eseménynek a valószínűsége tovább nő, ha nagy rés van a minta minimumai között.

Hogyan számítsunk ki kettős fenéket egy diagramon

A minta alkotóelemei

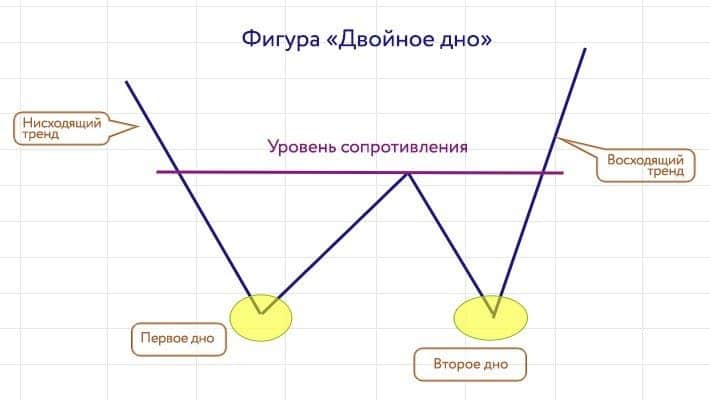

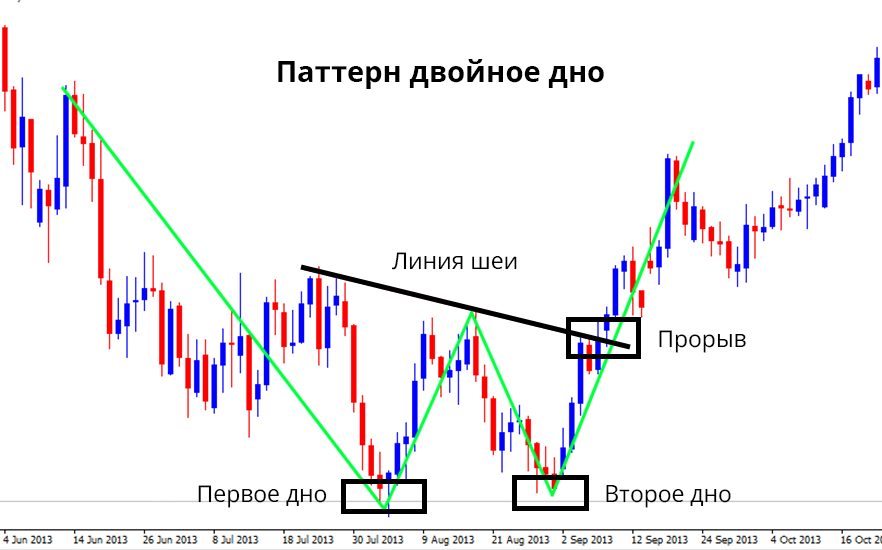

Az ábra több komponens kombinációja, amelyek dupla alsó mintát alkotnak. Ezek a következő elemeket tartalmazzák:

- Minimum . Az első és a második mélypont azt mutatja, amikor az ár visszaugrik egy bizonyos értékre.

- Hegymászás . Az első alsó után jelenik meg, és 10-20%-os áremelkedés kíséri. Általában a csúcsokat szándékosan kerekítik, hogy ellenállásvonalat alkossanak.

- Hegymászás áttörés . A második fenék megjelenése után az árnak el kell érnie az első emelkedés vonalát. Ez a mutató azt jelzi, hogy az eszköz értéke valószínűleg gyors növekedésnek indul.

Kettős fenekű minta kialakulása a kereskedésben

A minta kialakulása akkor következik be, amikor csökkenő trend alakul ki, ami tovább vezet a diagram első aljának megtöréséhez. Ezután szükségszerűen meg kell jelennie egy emelkedésnek, amely legalább 10%-kal meghaladja az alját. Az első mélypont és emelkedés megjelenésekor nehéz beazonosítani, hogy a bemutatott ábra dupla fenék lesz. Célszerű megvárni a második mélypont áttörését, aminek legkorábban egy hónapja kell bekövetkeznie. Mi a kettős fenék a kereskedésben: https://youtu.be/q-0E2gPEbk4

dupla alsó statisztika

– Az esetek 70%-ában a dupla fenék megjelenése után bullish a mozgás. – Az esetek 67%-ában a nyakkivágás törésekor emelkedik az ár. – Az esetek 97%-ában a felfelé mozgás akkor folytatódik, amikor a minta dupla aljának nyakvonala megszakad. – Az esetek 59%-ában a dupla alsó nyakvonal támaszában húz vissza az ár a kilépés után.

Kereskedés a tőzsdén a dupla alsó minta szerint

A kettős fenekű spekuláció egyik történelmi példája a Vodafone Csoport részvényeinek emelkedése 2018 novemberében. Több mint 9%-kal emelkedtek, miután a cég jobb pénzügyi eredményekről számolt be. Ennél is fontosabb, hogy a hivatalba lépő vezérigazgató jelezte, hogy a Vodafone osztaléka biztonságos, annak ellenére, hogy a Liberty Global német üzletágai igyekeztek ellensúlyozni.

Ne kövesd el ezt a hibát, amikor a kettős fenekű mintával kereskedsz

A fő hiba, amit a kezdők gyakran elkövetnek, amikor dupla fenékkel dolgoznak, hogy azonnal nyitnak egy long pozíciót a második fenék feltörése után, amikor az ár a kivágási vonalig szakad. Az ilyen gondatlanság pénzügyi veszteségekhez vezet, mivel a teljes piac bedőlhet. A kis dupla fenék nem fog emelkedni, és az általános csökkenő tendencia folytatódik. Ez a hatás gyakran akkor jelentkezik, ha egy eszközt az MA alatti áron vásárolnak. Ugyanakkor egy fontos lépés, amely segít a kereskedőnek elkerülni a kockázatokat, a stop loss elhelyezése. Ahhoz, hogy stabilnak érezze magát, a kitörés és a támasz közé kell helyezni.

Hogyan kereskedj kettős fenékkel és profitálj

Ezt a kifejezést a hajóépítésből vették át. A kereskedésben ez a részvény viselkedésének grafikus modellje. Így néz ki – az eszközszint a grafikonon alacsony szintre esik és áttöri az alját, utána nem sokat és rövid ideig emelkedik. Aztán megismétlődik az egész. Ennek az adatnak a diagramon való megjelenése után a szakértők az eszköz erőteljes növekedésére számítanak. Úgy gondolják, hogy miután felfedezte a valódi kettős fenéket, nagyon sikeresen profitálhat a kereskedésből. Vannak azonban hamis dupla fenék esetei:

- A depressziók túl korán jelennek meg, gyorsabban, mint egy hónap.

- Az esések közötti emelkedésnek legalább 10%-nak kell lennie

Mindig emlékezni kell arra, hogy a gráfok viselkedésére vonatkozó algoritmusok nagyon összetettek, és nem tanulmányozták őket. Nem érdemes teljesen bizonyos stratégiákra hagyatkozni. A mintakövetés azonban magas nyereséghez vezethet.

Megbízható belépési technika

Nagyon gyakran az árvisszaállítás az emelkedő vonal elérése után következik be. A kereskedő azonban előre láthatja, hogy mi lesz a helyzet az eszközzel, ha több tényezőt betart:

- Határozza meg a lehetséges kettős fenékpontot a tőzsdén.

- Várja meg, amíg az ár emelkedik a második mélypont elérése után.

- Határozza meg a konszolidáció jelenlétét.

- Nyisson kereskedést az emelkedési kitörés után.

Ez a legjobb és legmegbízhatóbb belépési séma, amely lehetőséget ad a felhasználónak, hogy minimális kockázattal fejezze be a tranzakciót. Ebben az esetben egy stop loss-t is el kell helyezni a tartományhatárok legalsó pontjára.

További információ! A gyenge visszahúzás, amely szoros konszolidációba fordul át, az eladók nyomásának hiányát jelzi. Ha azonban az ár tovább emelkedik, gyors ugrást hajtva végre az emelkedési ponttól, akkor ne hajszolja tovább a piacot. A legjobb stratégia az lenne, ha elemezzük a helyzetet, és a belépési ponttól 1 ATR alatti távolságban nyitunk egy stop loss-t.

A kettős fenekű minta előnyei és hátrányai

A minta fő előnye, hogy széleskörűen használható különböző időintervallumokban. A konfiguráció ugyanolyan hatékony, mint az M15, H4 vagy H1 esetében. A duplafenék mintázatának technikai elemzése segítséget jelenthet mind a nappali kereskedőknek, mind a

swing specialistáknak. Ugyanakkor a minta univerzalitása abban rejlik, hogy különböző eszközökkel való munka során használható:

- devizapárok.

- Készlet.

- Értékes fémek.

- Áruk.

Más mintákhoz hasonlóan azonban a kettős fenék sem garantálhatja a régóta várt profitot és a kialakult trend megismétlődését. Éppen ezért minden felhasználónak speciális kockázatkezelési eszközöket kell használnia.

Hibák és kockázatok a mintakereskedésben

A részvény- és pénzügyi piacok szféráját minden bizonnyal kockázatok és veszteségek kísérik, amelyekkel minden kereskedő szembesülhet. A dupla fenékkel végzett munka során a leggyakoribb hiba a rossz mintameghatározás. Egyes esetekben összetéveszthető hamis konfigurációval. Ez látható a következő példában.