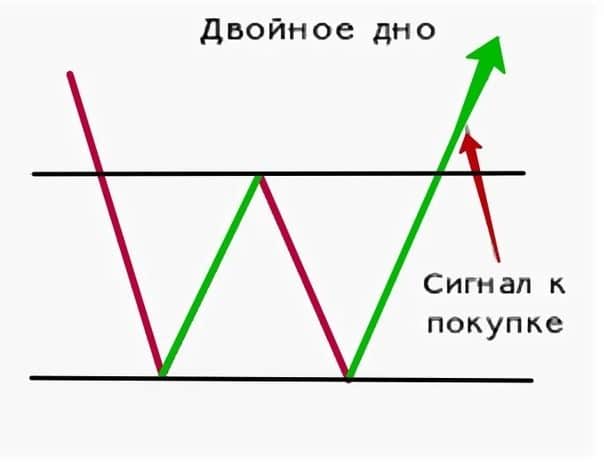

តើអ្វីជាបាតពីរដងក្នុងការជួញដូរ របៀបដែលវាមើលទៅលើតារាង និងរបៀបធ្វើពាណិជ្ជកម្ម – យុទ្ធសាស្ត្រ និងគន្លឹះ។ ធាតុសំខាន់មួយនៅក្នុងការវិភាគបច្ចេកទេសនៃទ្រព្យសកម្មទីផ្សារភាគហ៊ុនគឺជាការកំណត់រចនាសម្ព័ន្ធក្រាហ្វិកដែលមានឈ្មោះពិសេស – លំនាំ។ គ្រោងការណ៍បុរាណនៃគំរូបែបនេះគឺជារូបភាព “បាតទ្វេ” ដែលបង្ហាញពីការបញ្ច្រាសដែលអាចកើតមាននៃនិន្នាការធ្លាក់ចុះ។

- កម្មវិធីអប់រំខ្លី – តើអ្វីជាគំរូ?

- របៀបគណនាបាតទ្វេនៅលើគំនូសតាង

- ធាតុផ្សំនៃលំនាំ

- ការបង្កើតគំរូបាតទ្វេក្នុងការជួញដូរ

- ស្ថិតិបាតទ្វេ

- ការជួញដូរនៅលើការផ្លាស់ប្តូរនេះបើយោងតាមលំនាំបាតទ្វេ

- កុំធ្វើឱ្យមានកំហុសនេះនៅពេលជួញដូរគំរូបាតទ្វេ

- របៀបជួញដូរបាតទ្វេរ និងរកប្រាក់ចំណេញ

- បច្ចេកទេសចូលដែលអាចទុកចិត្តបាន។

- គុណសម្បត្តិ និងគុណវិបត្តិនៃលំនាំបាតទ្វេ

- កំហុស និងហានិភ័យក្នុងការជួញដូរលំនាំ

កម្មវិធីអប់រំខ្លី – តើអ្វីជាគំរូ?

គំរូនៃការជួញដូរគឺជាគំរូក្រាហ្វិកដែលរកឃើញនៅលើសូចនាករឌីណាមិកតម្លៃ។ ពួកគេគឺជាធាតុជាមូលដ្ឋាននៃការវិភាគបច្ចេកទេសដែលអនុញ្ញាតឱ្យអ្នកទស្សន៍ទាយចលនានៃតម្លៃនៃទ្រព្យសកម្ម។ ពួកវាត្រូវបានប្រើប្រាស់យ៉ាងសកម្មដោយអ្នកហិរញ្ញវត្ថុចាប់តាំងពីពេលដែលវាអាចតាមដានគំនូសតាងនៅលើអេក្រង់ម៉ូនីទ័រ។ បច្ចុប្បន្ននេះ មានលំនាំជាងមួយរយត្រូវបានកំណត់អត្តសញ្ញាណរួចហើយ ដែលត្រូវបានប្រើក្នុងវិស័យ

វិភាគបច្ចេកទេស ។ សូមអរគុណចំពោះនិន្នាការនេះ សូម្បីតែផ្នែកទាំងមូលនៃការវិភាគក្រាហ្វិកបានបង្ហាញខ្លួននៅក្នុងការជួញដូរ។ https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

ចំណាំ! គំរូជាច្រើនដែលអាចប្រើបានដោយសេរីគឺជាគំរូសម្មតិកម្មដែលបង្កើតឡើងដោយពាណិជ្ជករធម្មតា។

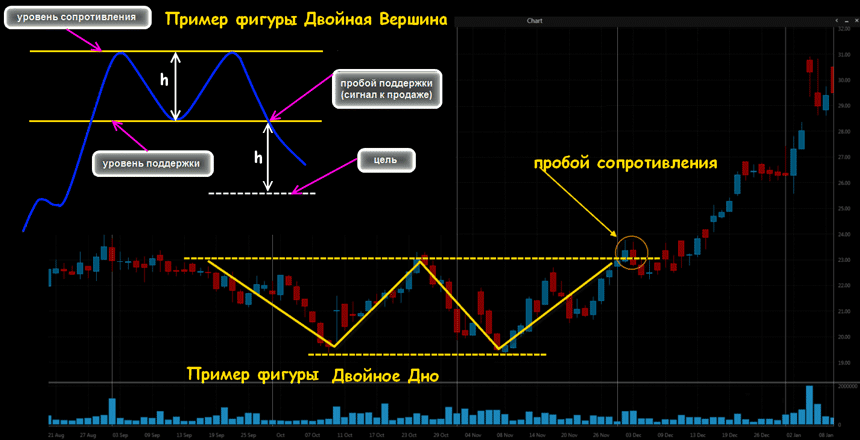

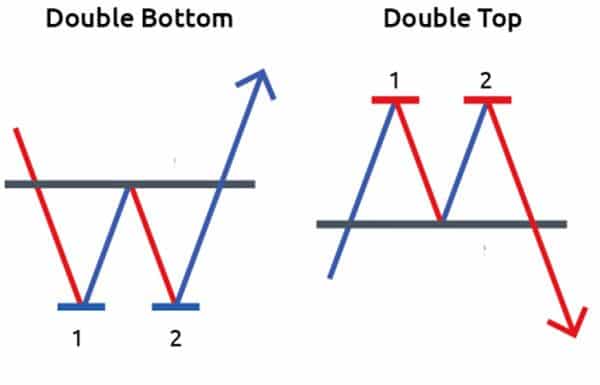

គំរូពាណិជ្ជកម្មបុរាណមួយគឺតារាងបាតទ្វេ។ វាត្រូវបានរកឃើញជាញឹកញាប់នៅក្នុងទីផ្សារបន្ទាប់ពីមានទំនោរធ្លាក់ចុះ។ តួលេខបែបនេះបង្ហាញពីការផ្លាស់ប្តូរនៅក្នុងចលនាតម្លៃសម្រាប់ឧបករណ៍ហិរញ្ញវត្ថុ។ ប្រូបាប៊ីលីតេនៃព្រឹត្តិការណ៍នេះត្រូវបានកើនឡើងបន្ថែមទៀតប្រសិនបើមានគម្លាតធំរវាងអប្បបរមានៅក្នុងលំនាំ។

របៀបគណនាបាតទ្វេនៅលើគំនូសតាង

ធាតុផ្សំនៃលំនាំ

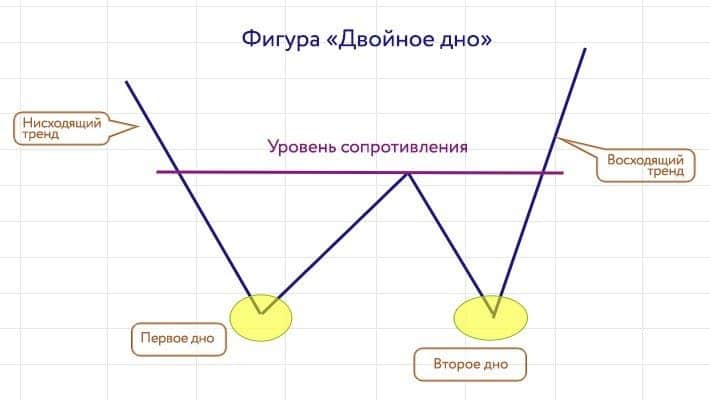

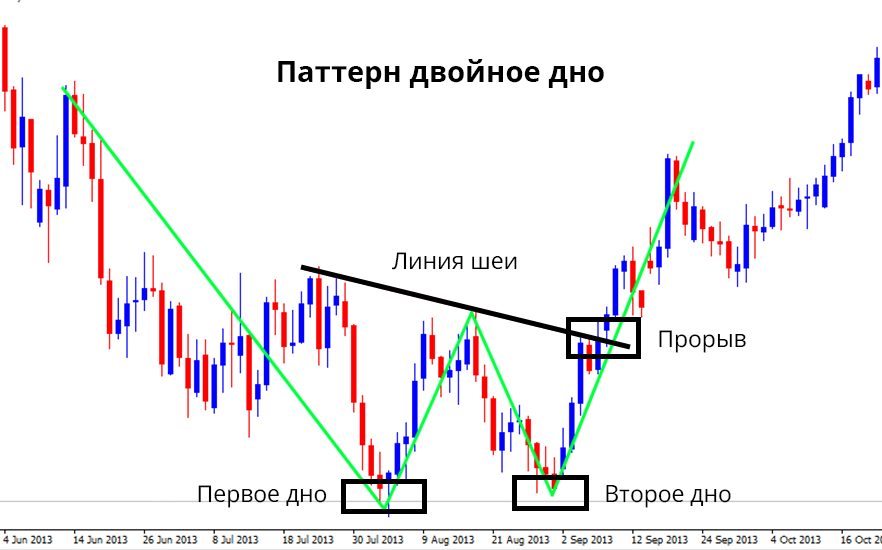

តួលេខនេះគឺជាការរួមបញ្ចូលគ្នានៃសមាសភាគជាច្រើនដែលបង្កើតជាលំនាំបាតពីរ។ ទាំងនេះរួមបញ្ចូលធាតុដូចខាងក្រោមៈ

- មីនីម៉ា ។ កម្រិតទាបទីមួយ និងទីពីរបង្ហាញនៅពេលតម្លៃត្រឡប់ទៅតម្លៃជាក់លាក់មួយ។

- ការឡើងភ្នំ ។ លេចឡើងបន្ទាប់ពីបាតដំបូងហើយត្រូវបានអមដោយការកើនឡើងតម្លៃ 10-20% ។ ជាធម្មតា កម្រិតខ្ពស់ត្រូវបានបង្គត់ដោយចេតនាដើម្បីបង្កើតជាបន្ទាត់តស៊ូ។

- ការឡើងភ្នំបំបែក ។ បន្ទាប់ពីរូបរាងនៃបាតទីពីរតម្លៃគួរតែឈានដល់បន្ទាត់នៃការឡើងទីមួយ។ សូចនាករនេះបង្ហាញថាតម្លៃនៃទ្រព្យសកម្មទំនងជាចាប់ផ្តើមកើនឡើងយ៉ាងឆាប់រហ័ស។

ការបង្កើតគំរូបាតទ្វេក្នុងការជួញដូរ

ការបង្កើតលំនាំកើតឡើងនៅពេលដែលទំនោរធ្លាក់ចុះត្រូវបានបង្កើតឡើង ដែលនាំទៅដល់ការបំបែកបាតដំបូងនៅលើតារាង។ បន្ទាប់មក ការឡើងភ្នំត្រូវតែលេចឡើង លើសពីបាតយ៉ាងហោចណាស់ 10% ។ ក្នុងអំឡុងពេលរូបរាងនៃកម្រិតទាបដំបូងនិងការកើនឡើងវាពិបាកក្នុងការកំណត់ថាគំរូដែលបានបង្ហាញនឹងក្លាយជាបាតទ្វេ។ វាត្រូវបានណែនាំឱ្យរង់ចាំសម្រាប់កម្រិតទាបទីពីរត្រូវបានខូចដែលគួរតែកើតឡើងមិនលឿនជាងមួយខែ។ តើអ្វីជាបាតពីរដងក្នុងការជួញដូរ៖ https://youtu.be/q-0E2gPEbk4

ស្ថិតិបាតទ្វេ

– ក្នុង 70% នៃករណី ចលនាមានសុទិដ្ឋិនិយមបន្ទាប់ពីរូបរាងនៃបាតទ្វេ។ – ក្នុង 67% នៃករណី តម្លៃកើនឡើងនៅពេលដែលខ្សែកដាច់។ – ក្នុង 97% នៃករណី ចលនាឡើងលើបន្តនៅពេលដែលខ្សែកនៃបាតទ្វេនៃលំនាំដាច់។ – ក្នុង 59% នៃករណី តម្លៃទាញត្រឡប់មកវិញនៅក្នុងការគាំទ្រនៃខ្សែបន្ទាត់បាតពីរដងបន្ទាប់ពីការចាកចេញ។

ការជួញដូរនៅលើការផ្លាស់ប្តូរនេះបើយោងតាមលំនាំបាតទ្វេ

ឧទាហរណ៍ប្រវត្តិសាស្រ្តមួយនៃការរំពឹងទុកបាតពីរដងគឺការកើនឡើងនៃភាគហ៊ុន Vodafone Group នៅក្នុងខែវិច្ឆិកា 2018 ។ ពួកគេបានកើនឡើងច្រើនជាង 9% បន្ទាប់ពីក្រុមហ៊ុនបានរាយការណ៍ពីលទ្ធផលហិរញ្ញវត្ថុកាន់តែប្រសើរឡើង។ សំខាន់ជាងនេះទៅទៀត នាយកប្រតិបត្តិដែលចូលមកបានចង្អុលបង្ហាញថា ភាគលាភរបស់ក្រុមហ៊ុន Vodafone គឺមានសុវត្ថិភាព ទោះបីជាមានការខិតខំប្រឹងប្រែងពីអាជីវកម្មអាល្លឺម៉ង់របស់ Liberty Global ដើម្បីប្រឆាំងនឹងវាក៏ដោយ។

កុំធ្វើឱ្យមានកំហុសនេះនៅពេលជួញដូរគំរូបាតទ្វេ

កំហុសចម្បងដែលអ្នកចាប់ផ្តើមដំបូងតែងតែធ្វើនៅពេលធ្វើការជាមួយបាតទ្វេគឺការបើកទីតាំងដ៏វែងភ្លាមៗបន្ទាប់ពីបំបែកបាតទីពីរនៅពេលដែលតម្លៃបំបែកទៅបន្ទាត់កាត់។ ការធ្វេសប្រហែសបែបនេះនាំទៅរកការខាតបង់ផ្នែកហិរញ្ញវត្ថុ ដោយសារទីផ្សារទាំងមូលអាចស្ថិតក្នុងការធ្លាក់ចុះ។ បាតទ្វេរតូចនឹងមិនឡើងទេ ហើយនិន្នាការធ្លាក់ចុះទាំងមូលនឹងបន្ត។ ឥទ្ធិពលនេះច្រើនតែកើតឡើងនៅពេលដែលទ្រព្យសកម្មត្រូវបានទិញក្នុងតម្លៃទាបជាង MA។ ក្នុងពេលជាមួយគ្នានេះ ជំហានដ៏សំខាន់មួយដែលនឹងជួយពាណិជ្ជករឱ្យជៀសផុតពីហានិភ័យគឺការបញ្ឈប់ការបាត់បង់។ ដើម្បីមានអារម្មណ៍ថាមានស្ថេរភាព វាត្រូវតែដាក់នៅចន្លោះការបំបែក និងការគាំទ្រ។

របៀបជួញដូរបាតទ្វេរ និងរកប្រាក់ចំណេញ

ពាក្យនេះត្រូវបានដកចេញពីការសាងសង់កប៉ាល់។ ក្នុងការជួញដូរ វាគឺជាគំរូក្រាហ្វិកនៃឥរិយាបទភាគហ៊ុន។ វាមើលទៅដូចនេះ – កម្រិតទ្រព្យសកម្មនៅលើគំនូសតាងធ្លាក់ចុះដល់កម្រិតទាប ហើយបំបែកនៅខាងក្រោម បន្ទាប់មកវាកើនឡើងមិនច្រើនទេ ហើយក្នុងរយៈពេលខ្លី។ បន្ទាប់មកវាធ្វើម្តងទៀតម្តងទៀត។ បន្ទាប់ពីការលេចឡើងនៃតួលេខនេះនៅលើតារាងអ្នកជំនាញរំពឹងថានឹងមានការកើនឡើងយ៉ាងខ្លាំងនៃទ្រព្យសម្បត្តិ។ វាត្រូវបានគេជឿថាដោយបានរកឃើញបាតពីរដងពិតប្រាកដអ្នកអាចរកប្រាក់ចំណេញបានយ៉ាងជោគជ័យតាមរយៈការជួញដូរ។ ទោះយ៉ាងណាក៏ដោយ មានករណីនៃបាតពីរដងមិនពិត៖

- ជំងឺធ្លាក់ទឹកចិត្តលេចឡើងលឿនពេក លឿនជាងមួយខែ។

- ការកើនឡើងរវាងការធ្លាក់គួរតែមានយ៉ាងហោចណាស់ 10%

វាគួរតែត្រូវបានចងចាំជានិច្ចថាក្បួនដោះស្រាយសម្រាប់ឥរិយាបថនៃក្រាហ្វគឺស្មុគស្មាញណាស់ហើយមិនត្រូវបានគេសិក្សាទេ។ វាមិនសមនឹងពឹងផ្អែកទាំងស្រុងលើយុទ្ធសាស្រ្តជាក់លាក់នោះទេ។ ទោះយ៉ាងណាក៏ដោយ ការតាមដានលំនាំអាចនាំទៅរកប្រាក់ចំណេញខ្ពស់។

បច្ចេកទេសចូលដែលអាចទុកចិត្តបាន។

ជាញឹកញាប់ណាស់ ការវិលត្រលប់តម្លៃកើតឡើងបន្ទាប់ពីឈានដល់បន្ទាត់ឡើង។ ទោះយ៉ាងណាក៏ដោយ ពាណិជ្ជករអាចមើលឃើញជាមុនថាតើស្ថានភាពនឹងទៅជាយ៉ាងណាជាមួយនឹងទ្រព្យសកម្ម ប្រសិនបើអ្នកធ្វើតាមកត្តាជាច្រើន៖

- កំណត់បាតពីរដែលមានសក្តានុពលនៅក្នុងទីផ្សារភាគហ៊ុន។

- រង់ចាំឱ្យតម្លៃកើនឡើងបន្ទាប់ពីឈានដល់កម្រិតទាបទីពីរ។

- កំណត់វត្តមាននៃការបង្រួបបង្រួម។

- បើកការជួញដូរបន្ទាប់ពីការផ្ទុះឡើង។

នេះគឺជាគ្រោងការណ៍បញ្ចូលដ៏ល្អបំផុត និងគួរឱ្យទុកចិត្តបំផុតដែលផ្តល់ឱ្យអ្នកប្រើប្រាស់នូវឱកាសដើម្បីបញ្ចប់ប្រតិបត្តិការជាមួយនឹងហានិភ័យតិចតួចបំផុត។ ក្នុងករណីនេះ អ្នកក៏គួរតែដាក់ stop loss នៅកម្រិតទាបនៃព្រំដែនជួរ។

ព័ត៍មានបន្ថែម! ការដកថយខ្សោយ ប្រែទៅជាការបង្រួបបង្រួមដ៏តឹងតែងបង្ហាញពីកង្វះសម្ពាធពីអ្នកលក់។ ទោះជាយ៉ាងណាក៏ដោយ ប្រសិនបើតម្លៃនៅតែបន្តកើនឡើង ធ្វើឱ្យមានការលោតយ៉ាងលឿនពីចំណុចឡើងខ្ពស់ អ្នកមិនគួរបន្តដេញតាមទីផ្សារនោះទេ។ យុទ្ធសាស្ត្រដ៏ល្អបំផុតគឺការវិភាគស្ថានភាព និងបើកទីតាំងមួយជាមួយនឹងការបាត់បង់ឈប់នៅចម្ងាយខាងក្រោម 1ATR ពីចំណុចចូល។

គុណសម្បត្តិ និងគុណវិបត្តិនៃលំនាំបាតទ្វេ

អត្ថប្រយោជន៍ចម្បងនៃលំនាំគឺការប្រើប្រាស់ដ៏ធំទូលាយរបស់វានៅចន្លោះពេលផ្សេងៗគ្នា។ ការកំណត់រចនាសម្ព័ន្ធមានប្រសិទ្ធភាពស្មើគ្នាដូចនៅលើ M15, H4 ឬ H1។ ការវិភាគបច្ចេកទេសនៃគំរូបាតទ្វេអាចជួយទាំងអ្នកជួញដូរថ្ងៃ និង

អ្នកជំនាញខាង តំលៃ ។ ទន្ទឹមនឹងនេះភាពជាសកលនៃលំនាំស្ថិតនៅក្នុងការពិតដែលថាវាអាចត្រូវបានប្រើនៅពេលធ្វើការជាមួយទ្រព្យសម្បត្តិផ្សេងៗគ្នា:

- គូរូបិយប័ណ្ណ។

- ភាគហ៊ុន។

- លោហធាតុដ៏មានតម្លៃ។

- ទំនិញ។

ទោះយ៉ាងណាក៏ដោយ ដូចគំរូផ្សេងទៀត បាតទ្វេមិនអាចធានានូវប្រាក់ចំណេញដែលរង់ចាំជាយូរមកហើយ និងពាក្យដដែលៗនៃនិន្នាការដែលបានបង្កើតឡើងនោះទេ។ នោះហើយជាមូលហេតុដែលអ្នកប្រើប្រាស់ម្នាក់ៗគួរតែប្រើឧបករណ៍គ្រប់គ្រងហានិភ័យពិសេស។

កំហុស និងហានិភ័យក្នុងការជួញដូរលំនាំ

វិសាលភាពនៃទីផ្សារភាគហ៊ុន និងហិរញ្ញវត្ថុគឺពិតជាអមដោយហានិភ័យ និងការខាតបង់ដែលពាណិជ្ជករគ្រប់រូបអាចប្រឈមមុខ។ កំហុសទូទៅបំផុតនៅពេលធ្វើការជាមួយបាតទ្វេអាចជាការកំណត់លំនាំខុស។ ក្នុងករណីខ្លះ វាអាចច្រឡំថាជាការកំណត់រចនាសម្ព័ន្ធមិនពិត។ នេះអាចត្រូវបានគេមើលឃើញនៅក្នុងឧទាហរណ៍ខាងក្រោម។