Phân tích kỹ thuật hình đầu và vai trong giao dịch – nó trông như thế nào, biểu đồ trên biểu đồ, chiến lược giao dịch. Mô hình đầu và vai quen thuộc với tất cả những ai kinh doanh. Do đó, nó thuộc về phạm trù cổ điển, cần thiết cho việc nghiên cứu. Từ cô ấy, cô ấy bắt đầu làm quen với thế giới biểu đồ và phân tích kỹ thuật, đây là một yếu tố không thể thiếu của loại hoạt động được đề cập. Hình cho phép sử dụng ví dụ của nó để xem xét các thuộc tính và đặc điểm sẽ hiện diện ở mức độ này hay mức độ khác trong các mẫu, cấu trúc và hình thức khác nhau được sử dụng trong giao dịch.

- Mô hình đầu và vai là gì và ý nghĩa của mô hình này là gì

- Tại sao hình thành mẫu này?

- Đặc điểm của sự hình thành mẫu

- Cách sử dụng, chiến lược giao dịch dựa trên mô hình đầu và vai

- Làm thế nào để nhập vào sự cố của đường cổ?

- Đặt cắt lỗ

- Cách khắc phục lợi nhuận

- Đầu và vai đảo ngược

- Một vài ví dụ về mô hình Đầu và Vai

- Các quy tắc chính

- Khi nào thì sử dụng GUI và ngược lại khi nào thì không

- Ưu và nhược điểm của việc sử dụng một figure

Mô hình đầu và vai là gì và ý nghĩa của mô hình này là gì

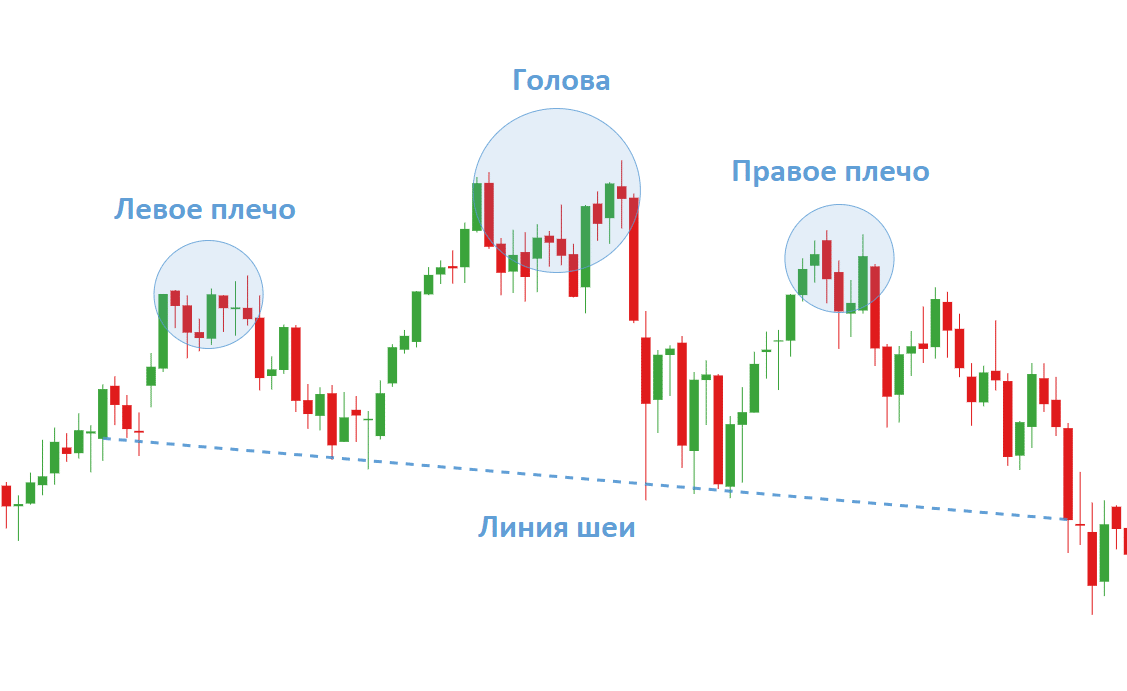

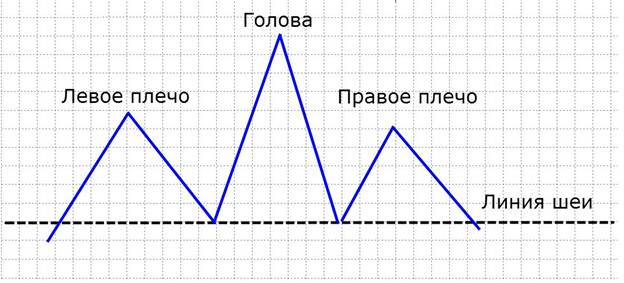

Đầu và vai hay HIP trong giao dịch là con số chính (cổ điển). Nó mang tên tương tự tại thời điểm xu hướng tăng. Nếu nó đang rơi xuống, thì tên sẽ thay đổi – hình đầu và vai bổ sung sẽ xuất hiện. Hình này cũng áp dụng cho trường hợp đảo chiều. Sự xuất hiện của nó sẽ thu hút sự chú ý, vì hình này chỉ ra rằng tại một số thời điểm đã có sự phá vỡ trong xu hướng hiện tại. Tùy chọn: cho biết khả năng biến động giá theo hướng ngược lại. GUI bao gồm 3 phần khi được xem trên biểu đồ:

- Vai trái.

- Vai phải.

- Cái đầu.

Nó được các chuyên gia tích cực sử dụng để dự đoán chính xác sự đảo ngược xu hướng. Có thể chấp nhận cho thị trường tăng và giảm. Đây là cách nó trông trực quan

- Tăng lên.

- Vai trái.

- Cái đầu.

- Vai phải.

- Đường cổ.

Đường cổ không vô tình được chỉ định cuối cùng. Để đánh giá chính xác những gì đang xảy ra, trước tiên bạn cần xem và khắc phục biểu hiện của vai và đầu như thế nào. Chỉ sau khi chúng, bạn mới có thể bắt đầu xác định đường cổ trên biểu đồ. Cách tiếp cận này làm giảm khả năng xảy ra lỗi xuống nhiều lần.

Tại sao hình thành mẫu này?

Mô hình đầu và vai chính là một mô hình đảo chiều cổ điển. Sự xuất hiện báo hiệu rằng niềm tin hiện có trước đây của người mua vào xu hướng phổ biến trong giao dịch và trên thị trường đã biến mất. Vai phải là một gợi ý cho nhà giao dịch, vì đỉnh giảm trên biểu đồ đã tạo cho thấy thực tế là xu hướng giảm tốc, khả năng đảo chiều tăng lên. Chúng ta không được quên rằng bất kỳ, ngay cả một biến động giá nhỏ cũng được phản ánh ngay lập tức trên biểu đồ và phần lớn cũng mang một thông điệp nhất định cho những người đặt giá thầu. Thông tin quan trọng đối với nhà giao dịch là sức mua đang kết thúc. Lúc này, bạn nên bắt đầu chuẩn bị cho một lượt đi. Nó xảy ra do cấu trúc giá hiện tại khiến thị trường thay đổi hướng đã chọn trước đó. Cùng với nó, người bán và người mua buộc phải di chuyển. Dấu hiệu chính của sự thay đổi trong xu hướng, sẽ xảy ra trong tương lai gần, là sự thay đổi của các mức cao và mức thấp liên tiếp. Chúng lần lượt xuất hiện trên bảng xếp hạng. Đồng thời, xu hướng hiện tại theo nghĩa kỹ thuật không có vi phạm. Điều này sẽ tiếp tục cho đến khi mức cao thấp hơn và mức thấp hơn thấp hơn đáng chú ý. Bạn cần so sánh với những chỉ số đã có trước đó. Con số này đang hoạt động tích cực do sự thay đổi cấu trúc giá của xu hướng tăng đã hình thành. Tính năng này chỉ ra và báo hiệu rằng cần phải liên tục theo dõi sự thay đổi của mức cao và mức thấp nhất của biến động giá. Sự hình thành cũng được coi là một yếu tố để xác nhận chỉ sau sự cố của đường cổ. Nó thường được hiểu là đóng cửa giá dưới mức. Điều quan trọng cần nhớ, rằng con số không thể được coi là hoàn chỉnh khi vai phải được hình thành. Yếu tố này chỉ hoàn thành khi giá đóng cửa dưới đường cổ. Để xác nhận sự bứt phá, giá đóng cửa dưới mức cổ.

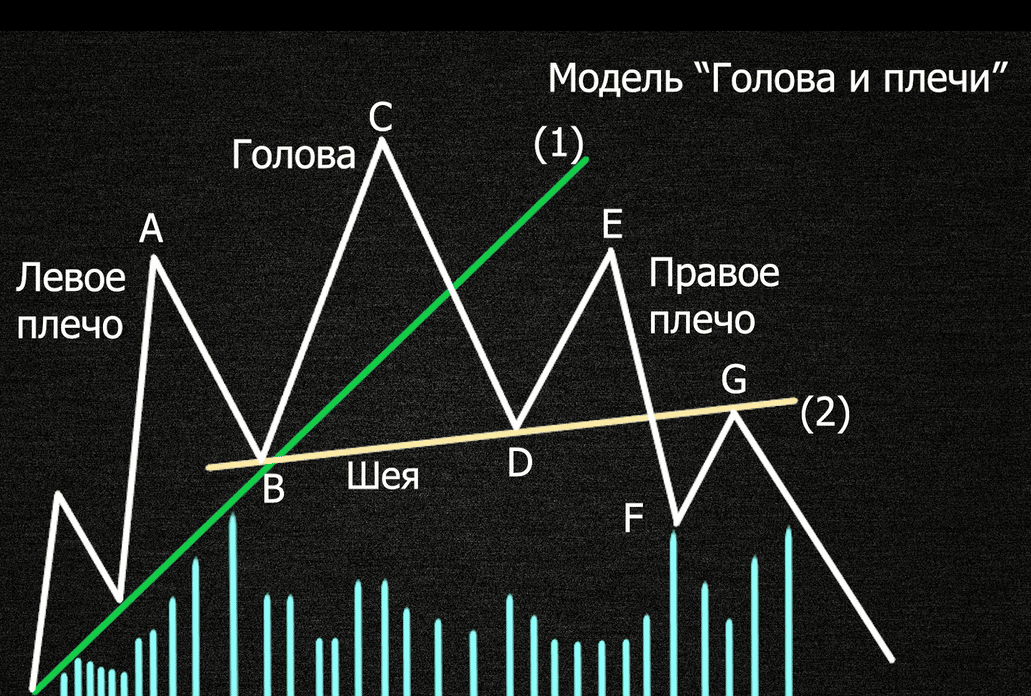

Đặc điểm của sự hình thành mẫu

Xem xét các tính năng, cần lưu ý rằng dấu hiệu đầu tiên cho thấy sự xuất hiện của mô hình đảo chiều là chỉ định của đáy sau khi hình thành đầu. Trong trường hợp hình thành một xu hướng đáy, thì trong 90% trường hợp, cường độ sẽ giảm dần. Sau đó, sự hình thành của GUI sẽ bắt đầu trên biểu đồ. Có một tình huống khi 2 đỉnh xuất hiện trên biểu đồ, chúng tăng trưởng. Đồng thời, đáy được tạo ra sau khi hình thành đầu phá vỡ đường của xu hướng tồn tại trước đó. Một hiện tượng tương tự là một xung động để giảm tốc độ. Ở giai đoạn tiếp theo, sự hình thành của người đứng đầu được hoàn thành. Sau đó, bạn có thể ngay lập tức chuẩn bị cho thực tế là đỉnh thứ ba sẽ xuất hiện. Trong một số trường hợp, tại thời điểm này, giá có thể kiểm tra đường xu hướng đã bị phá vỡ trước đó để tìm kháng cự. Cổ là một thành phần quan trọng. Đường cổ là yếu tố kích hoạt xác định nhu cầu tham gia thị trường. Để chỉ định cổ lười phải chỉ định 2 cơ sở. Đầu tiên sẽ là đáy (hình thành ngay trước khi hình thành đầu) và đáy, xuất hiện ngay sau khi hình thành đầu. Để chỉ định trên biểu đồ, cần phải kết nối các điểm được xem xét bằng một đường. Nó có thể thẳng (ngang) hoặc nghiêng. Mẫu đầu và vai – hướng dẫn đầy đủ: https://youtu.be/dooSwg2pLSQ

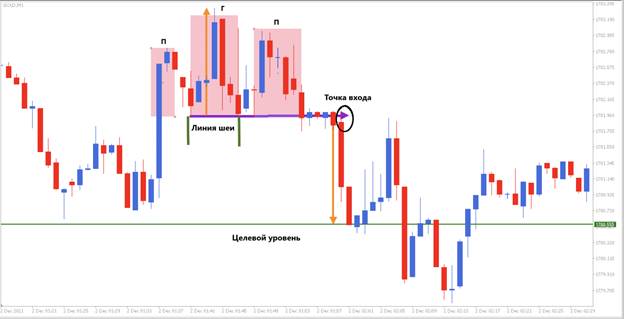

Cách sử dụng, chiến lược giao dịch dựa trên mô hình đầu và vai

Các tín hiệu nhận được không chỉ được nhận biết mà còn được áp dụng trong chiến lược giao dịch. Điều quan trọng là phải hiểu rằng đầu và vai là một mô hình đảo chiều, trong 90% trường hợp không phải là mô hình tổng thể. Điều này có nghĩa là có thể có một số can thiệp giữa các cấu trúc.

Làm thế nào để nhập vào sự cố của đường cổ?

Đây là một loại tín hiệu mà các nhà giao dịch cần để mở một giao dịch. Ở giai đoạn này, bạn cần quan sát và khắc phục thời điểm giá bắt đầu vượt qua đường cổ. Có 4 phương pháp cho việc này:

- Việc sử dụng một lệnh dừng, được sử dụng để đặt một vị trí bên dưới đường cổ.

- Chờ kiểm tra lại và sau đó tham gia thị trường.

- Đẩy nhanh thỏa thuận cho đến khi hình thành hình.

- Sử dụng nhiều khung thời gian để có xác suất thiết lập giao dịch cao nhất.

Mỗi phương pháp đều yêu cầu sự chú ý tối đa đến từng chi tiết và toàn bộ tình huống.

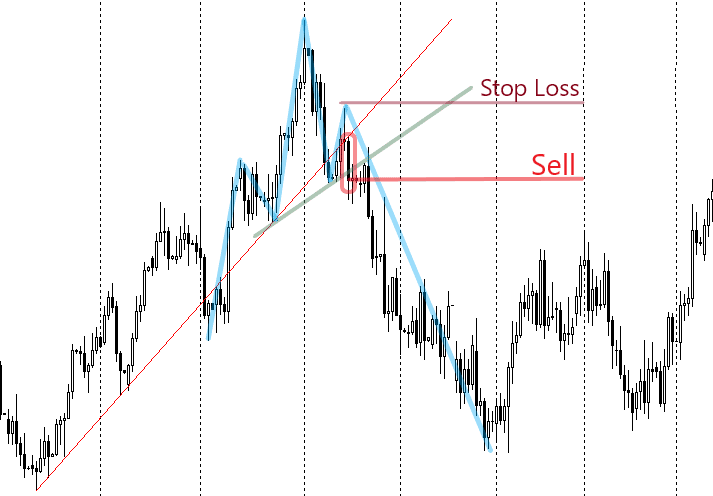

Đặt cắt lỗ

Bạn có thể đặt một điểm dừng phía trên vai phải. Điều này sẽ khiến những người tham gia khác chọn một vị trí tích cực hơn với xác suất cao. Bạn cũng có thể đặt nó trên mức của pullback cuối cùng. Một phương pháp khác cho rằng nó được tạo ra ở trên đường cổ.

Cách khắc phục lợi nhuận

Có một số cách tiếp cận cho mục đích này:

- Bạn cần chốt lời ở mức hỗ trợ chính gần nhất. Biểu đồ cần được theo dõi để biết giá phục hồi mạnh mẽ.

- Sử dụng phép đo khoảng cách chuyển động của giá. Giá trị chiều cao của hình được đánh giá.

- Sử dụng kỹ thuật dấu vết dừng.

Trong mỗi phương pháp này, có một cơ hội thực sự thu được lợi nhuận.

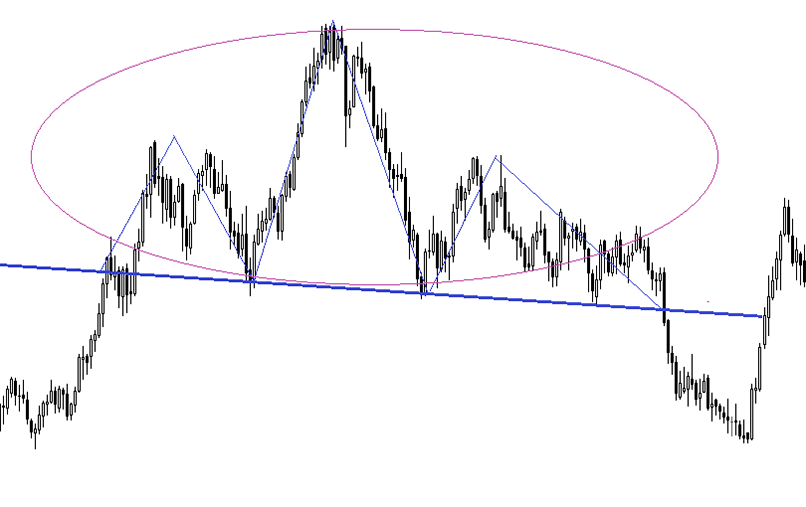

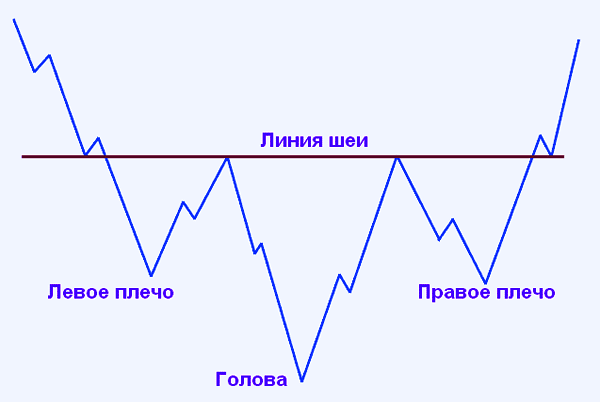

Đầu và vai đảo ngược

Cần lưu ý rằng mô hình hông trong giao dịch có thể bị đảo ngược. Trong trường hợp này, mô hình được hình thành trong một xu hướng giảm giá. Cho biết sự đảo ngược xu hướng với xác suất 90%.

Một vài ví dụ về mô hình Đầu và Vai

Ở đây bạn có thể thấy một hình đảo ngược. Tình hình chỉ ra rằng một sự đảo ngược đã xảy ra. Điều quan trọng là phải chú ý đến các chỉ số để duy trì lợi nhuận.

Các quy tắc chính

Những điều cơ bản cần nhớ và sử dụng:

- Con số này sẽ hình thành sau một xu hướng tăng.

- Vai không được (và không nên) cao hơn đầu.

- Độ dốc của đường cổ không được hướng xuống. Các vị trí tối ưu của nó là tăng dần hoặc nằm ngang.

Việc tuân thủ các quy tắc này sẽ cho phép bạn nhận được lợi nhuận đảm bảo và sửa chữa nó một cách kịp thời. Biểu đồ có thể bắt đầu với một xu hướng tăng. Hình đang xem xét sẽ dần dần bắt đầu hình thành (theo các nguyên tắc đã chỉ ra). Sau khi xác định mô hình, bạn có thể bắt đầu chỉ định đường cổ (trên biểu đồ – một đường nằm ngang). Một vị thế bán đang mở (nến đóng bên dưới đường thẳng). Mức dừng lỗ phải được đặt trên vai thứ hai.

Khi nào thì sử dụng GUI và ngược lại khi nào thì không

Bạn nên bắt đầu sử dụng hình này ở giai đoạn làm quen và huấn luyện giao dịch. Nếu các giao dịch trở nên lớn, thì tốt hơn là từ chối sử dụng một con số như vậy. Lý do là các biểu đồ sẽ được hiển thị cho tất cả các nhà giao dịch cùng một lúc, điều này có nguy cơ mất lợi nhuận.

Ưu và nhược điểm của việc sử dụng một figure

Những lợi thế bao gồm dễ cảm nhận và khả năng nhanh chóng đồng hóa các sắc thái. Theo dõi các thay đổi bằng cách sử dụng hình dạng này cũng không khó. Ngoài ra, điểm cộng: các tín hiệu khác nhau cho phép bạn điều hướng vị trí giá, tìm hiểu về sự cạn kiệt của thị trường và chốt lời kịp thời. Điểm trừ – các nhà giao dịch có kinh nghiệm sẽ có thể đọc nhanh các thông tin quan trọng và nhanh chóng tham gia thị trường với lợi nhuận tối đa. Người ta tin rằng các thiết bị đầu cuối QUIK và MetaTrader là cơ bản và thuận tiện. Mức độ phổ biến cao của chúng là do chúng cung cấp cho các nhà giao dịch tất cả các tính năng giao dịch cần thiết cho phép họ nhanh chóng phát triển, cải thiện và tạo ra lợi nhuận được đảm bảo. Hình ảnh của GUI trong chúng được nhìn thấy rõ ràng nhất. Chức năng này cho phép bạn nhanh chóng nắm bắt các thay đổi và hiển thị chúng trên biểu đồ.