प्राविधिक विश्लेषण टाउको र काँध व्यापार मा आंकडा – यो कस्तो देखिन्छ, चार्ट मा प्लटिङ, व्यापार रणनीतिहरु। टाउको र काँधको ढाँचा व्यापार गर्ने सबैलाई परिचित छ। यो शास्त्रीय को कोटि हो, त्यसैले, अध्ययन को लागी आवश्यक छ। यो उनको बाट छ कि चार्ट र प्राविधिक विश्लेषण को दुनिया संग परिचित सुरु हुन्छ, जो प्रश्न मा गतिविधि को प्रकार को एक अभिन्न तत्व हो। फिगरले यसको उदाहरण प्रयोग गरेर व्यापारमा प्रयोग हुने अन्य विभिन्न ढाँचा, निर्माण र फारमहरूमा एक डिग्री वा अर्कोमा उपस्थित हुने गुणहरू र विशेषताहरू विचार गर्न अनुमति दिन्छ।

- टाउको र काँधको ढाँचा के हो, र ढाँचाको अर्थ के हो

- यो ढाँचा किन बनाइएको छ?

- ढाँचा गठन को विशेषताहरु

- कसरी प्रयोग गर्ने, टाउको र काँधको ढाँचामा आधारित व्यापारिक रणनीतिहरू

- घाँटीको रेखाको ब्रेकडाउनमा कसरी प्रवेश गर्ने?

- स्टप हानि सेट गर्दै

- नाफा कसरी तय गर्ने

- उल्टो टाउको र काँधहरू

- हेड र शोल्डर्स ढाँचाका केही उदाहरणहरू

- मुख्य नियमहरू

- GUI कहिले प्रयोग गर्ने, र यसको विपरीत कहिले नगर्ने

- आकार प्रयोग गर्ने फाइदा र हानि

टाउको र काँधको ढाँचा के हो, र ढाँचाको अर्थ के हो

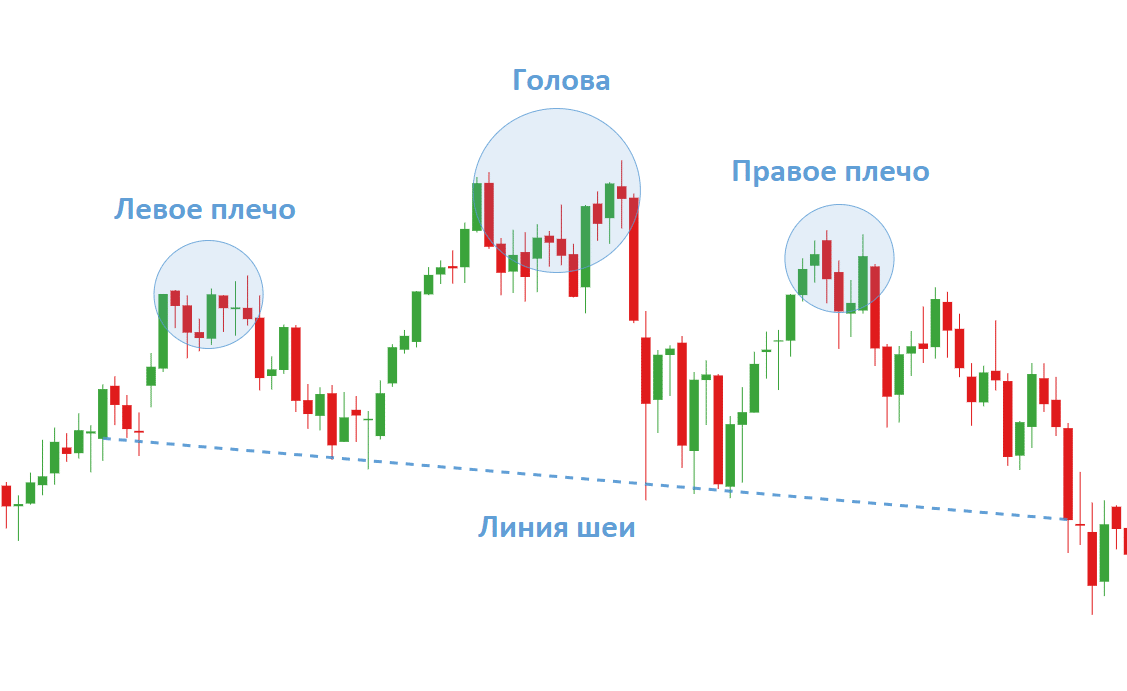

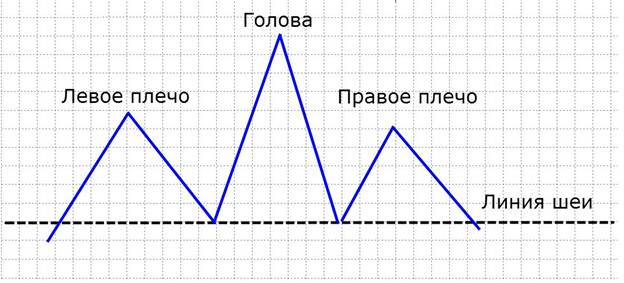

व्यापारमा टाउको र काँध वा HIP मुख्य (क्लासिक) फिगर हो। यसले अपट्रेन्डको क्षणमा समान नाम लिन्छ। यदि यो झर्दैछ भने, नाम परिवर्तन हुनेछ – थप “उल्टाइएको” टाउको र काँधको आकृति देखा पर्नेछ। आंकडा पनि उल्टो लागू हुन्छ। यसको उपस्थितिले ध्यान आकर्षित गर्नुपर्छ, किनकि आंकडाले संकेत गर्दछ कि केहि बिन्दुमा अवस्थित प्रवृतिमा ब्रेक थियो। ऐच्छिक: विपरीत दिशामा सम्भावित मूल्य आन्दोलनलाई संकेत गर्दछ। ग्राफमा हेर्दा GUI मा 3 भागहरू हुन्छन्:

- बायाँ काँध।

- दायाँ काँध।

- टाउको।

यो सक्रिय रूपमा प्रवृति उल्टो सही भविष्यवाणी गर्न विशेषज्ञहरु द्वारा प्रयोग गरिन्छ। बुल र भालु बजारहरूको लागि स्वीकार्य। यो दृश्य रूपमा कसरी देखिन्छ:

- अपट्रेन्ड।

- बायाँ काँध।

- टाउको।

- दायाँ काँध।

- गर्दन रेखा।

घाँटीको रेखा संयोगवश अन्तिममा संकेत गरिएको छैन। के भइरहेको छ सही रूपमा मूल्याङ्कन गर्न, तपाईंले पहिले हेर्नुपर्छ र काँध र टाउको कसरी देखा पर्दछ भनेर ठीक गर्न आवश्यक छ। तिनीहरू पछि मात्र तपाइँ चार्टमा गर्दन रेखा निर्धारण गर्न सुरु गर्न सक्नुहुन्छ। यो दृष्टिकोणले धेरै पटक त्रुटिहरूको सम्भावना कम गर्दछ।

यो ढाँचा किन बनाइएको छ?

कुञ्जी टाउको र काँधको ढाँचा एक क्लासिक रिभर्सल ढाँचा हो। उपस्थितिले ट्रेडिङ र बजारमा प्रचलित प्रवृत्तिमा खरिदकर्ताहरूको पहिले अवस्थित विश्वास हराएको संकेत गर्दछ। दायाँ काँध एक व्यापारीको लागि संकेत हो, किनकि सिर्जना गरिएको चार्टमा घट्दो शिखरले प्रवृत्तिमा मन्दीको तथ्यलाई संकेत गर्दछ, उल्टो हुने सम्भावनामा वृद्धि। हामीले बिर्सनु हुँदैन कि कुनै पनि, थोरै मूल्य आन्दोलन पनि चार्टमा तुरुन्तै प्रतिबिम्बित हुन्छ, र यसले ठूलो मात्रामा बोलपत्रदाताहरूको लागि निश्चित सन्देश बोक्छ। व्यापारीको लागि महत्त्वपूर्ण जानकारी यो हो कि खरीद शक्ति समाप्त हुँदैछ। यस बिन्दुमा, तपाईंले पालोको लागि तयारी सुरु गर्नुपर्छ। यो हुन्छ किनभने अवस्थित मूल्य संरचनाले बजारलाई पहिले रोजेको दिशा परिवर्तन गर्नको लागि कारण बनाउँछ। योसँगै बिक्रेता र खरिदकर्ताहरु आवतजावत गर्न बाध्य छन् । प्रवृतिमा परिवर्तनको मुख्य संकेत, जुन निकट भविष्यमा हुनुपर्दछ, क्रमशः उच्च उच्च र निम्नको परिवर्तन हो। तिनीहरू क्रमशः चार्टमा देखा पर्छन्। एकै समयमा, प्राविधिक अर्थमा हालको प्रवृत्ति कुनै उल्लङ्घन छैन। यो तल्लो उच्च र तल्लो तल्लो देख्न नसकिने सम्म जारी रहनेछ। तपाईंले ती सूचकहरूसँग तुलना गर्न आवश्यक छ जुन पहिले थिए। बनाइएको अपट्रेन्डको मूल्य संरचनामा परिवर्तनको कारण आंकडा सक्रिय रूपमा काम गरिरहेको छ। यो सुविधाले मूल्य आन्दोलनको उच्च र न्यून परिवर्तनलाई निरन्तर निगरानी गर्न आवश्यक छ भनी संकेत गर्दछ र संकेत गर्दछ। गठनलाई घाँटीको रेखाको विच्छेद पछि मात्र पुष्टिको लागि एक तत्वको रूपमा मानिन्छ। यो सामान्यतया स्तर तल मूल्य बन्द रूपमा बुझिन्छ। सम्झना महत्त्वपूर्ण छ, दायाँ काँध बनाउँदा फिगर पूर्ण मान्न सकिँदैन। यो तत्व मात्र पूरा हुन्छ जब मूल्य गर्दन रेखा तल बन्द हुन्छ। ब्रेकआउट पुष्टि गर्न, मूल्य गर्दन स्तर तल बन्द भयो। [क्याप्शन id=”attachment_15211″ align=”aligncenter” width=”713″]

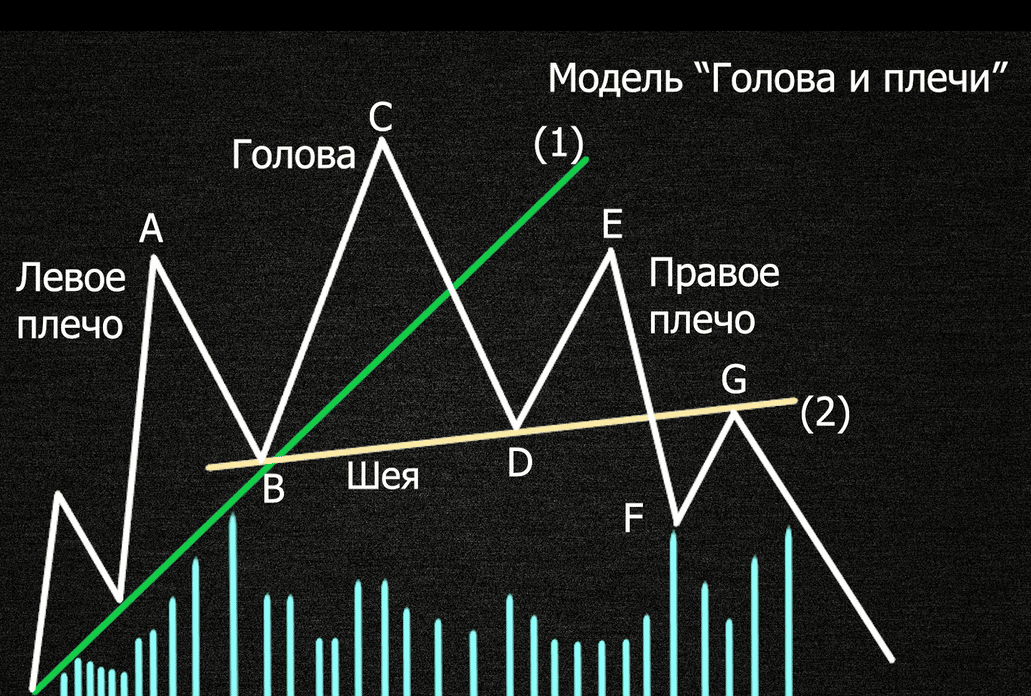

ढाँचा गठन को विशेषताहरु

सुविधाहरूलाई विचार गर्दै, यो ध्यान दिनुपर्छ कि उल्टो ढाँचाको उपस्थितिलाई संकेत गर्ने पहिलो चिन्ह टाउकोको गठन पछि तलको पदनाम हो। तलको प्रवृतिको गठनको अवस्थामा, त्यसपछि 90% मामिलाहरूमा तीव्रतामा ढिलो अपेक्षित हुनुपर्छ। त्यस पछि, GUI को गठन चार्टमा सुरु हुनेछ। त्यहाँ एक स्थिति छ जब चार्टमा 2 शिखरहरू देखा पर्दछ, तिनीहरू बढ्छन्। एकै समयमा, टाउकोको गठन पछि सिर्जना गरिएको तल पहिले अवस्थित प्रवृत्तिको रेखा तोड्छ। एक समान घटना ढिलो गर्न को लागी एक आवेग हो। अर्को चरणमा, टाउकोको गठन पूरा भयो। त्यस पछि, तपाइँ तुरुन्तै तेस्रो शिखर देखा पर्नेछ भन्ने तथ्यको लागि तयारी गर्न सक्नुहुन्छ। केही अवस्थामा, यस क्षणमा, मूल्यले प्रतिरोधको लागि पहिलेको भाँचिएको प्रवृत्ति रेखा परीक्षण गर्न सक्छ। घाँटी एक महत्त्वपूर्ण घटक हो। घाँटी रेखा बजारमा प्रवेश गर्न आवश्यकताको लागि परिभाषित ट्रिगर हो। घाँटीको आलस्य नामित गर्न, यसलाई 2 आधारहरू निर्दिष्ट गर्न आवश्यक छ। पहिलो तल (टाउको गठन हुनु अघि तुरुन्तै बनाइएको) र तल हुनेछ, जुन टाउकोको गठन पछि तुरुन्तै देखा पर्दछ। ग्राफमा पदनामको लागि, यो एक रेखा संग विचाराधीन बिन्दुहरू जडान गर्न आवश्यक हुनेछ। यो सीधा (तेर्सो) वा झुकाव हुन सक्छ। टाउको र काँधको ढाँचा – एक पूर्ण गाइड: https://youtu.be/dooSwg2pLSQ

कसरी प्रयोग गर्ने, टाउको र काँधको ढाँचामा आधारित व्यापारिक रणनीतिहरू

प्राप्त संकेतहरू पहिचान मात्र होइन, तर व्यापार रणनीतिमा पनि लागू गर्नुपर्छ। यो बुझ्न महत्त्वपूर्ण छ कि टाउको र काँधहरू एक उल्टो ढाँचा हो, जुन 90% केसहरूमा समग्र छैन। यसको मतलब संरचनाहरू बीच केही हस्तक्षेप हुन सक्छ।

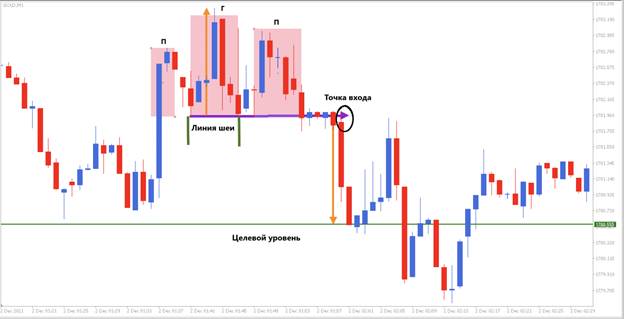

घाँटीको रेखाको ब्रेकडाउनमा कसरी प्रवेश गर्ने?

यो एक प्रकारको संकेत हो कि व्यापारीहरूले सम्झौता खोल्न आवश्यक छ। यस चरणमा, तपाईंले त्यो क्षणलाई हेर्न र ठीक गर्न आवश्यक छ जब मूल्य घाँटीको रेखाबाट तोड्न सुरु हुन्छ। यसको लागि 4 तरिकाहरू छन्:

- स्टप अर्डरको प्रयोग, जुन गर्दन रेखा मुनिको स्थिति राख्न प्रयोग गरिन्छ।

- पुन: परीक्षणको लागि पर्खनुहोस्, र त्यसपछि बजारमा प्रवेश गर्नुहोस्।

- फिगर गठन नभएसम्म सम्झौतालाई गति दिनुहोस्।

- व्यापार सेटअपको उच्चतम सम्भावना प्राप्त गर्न धेरै समय सीमाहरू प्रयोग गर्नुहोस्।

प्रत्येक विधिलाई विस्तार र समग्र स्थितिमा अधिकतम ध्यान चाहिन्छ।

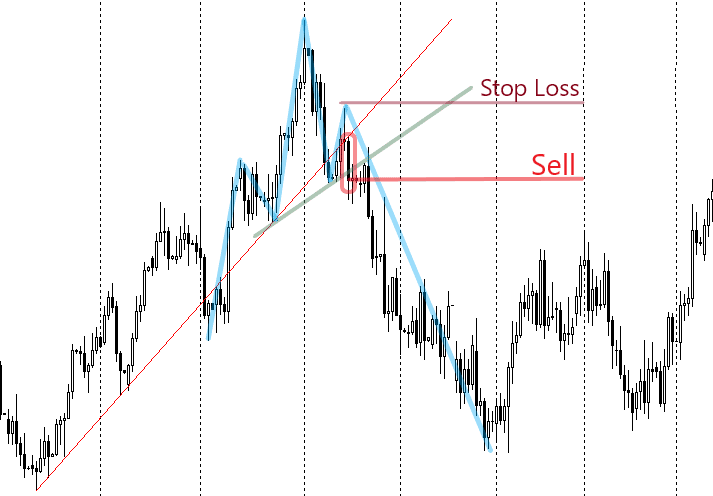

स्टप हानि सेट गर्दै

तपाईं दाहिने काँध माथि एक स्टप राख्न सक्नुहुन्छ। यसले अन्य सहभागीहरूलाई उच्च सम्भावनाको साथ थप आक्रामक प्लेसमेंट छनौट गर्न नेतृत्व गर्नेछ। तपाइँ यसलाई अन्तिम पुलब्याकको स्तर भन्दा माथि पनि राख्न सक्नुहुन्छ। अर्को विधिले सुझाव दिन्छ कि यो गर्दन रेखा माथि उत्पादन गरिन्छ।

नाफा कसरी तय गर्ने

यस उद्देश्यका लागि धेरै दृष्टिकोणहरू छन्:

- तपाईंले नजिकको प्रमुख समर्थन स्तरमा लाभ लिन आवश्यक छ। चार्टलाई बलियो मूल्य रिबाउन्डको लागि अनुगमन गर्न आवश्यक छ।

- मूल्य आन्दोलन दूरी मापन प्रयोग गर्दै। फिगरको उचाइ मान मूल्याङ्कन गरिन्छ।

- ट्रेलिंग स्टप प्रविधि प्रयोग गर्दै।

यी प्रत्येक विधिहरूमा, लाभदायक नाफा लिने वास्तविक मौका छ।

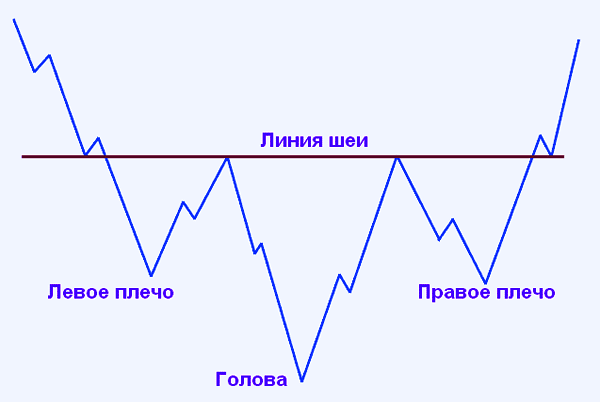

उल्टो टाउको र काँधहरू

यो ध्यानमा राख्नु पर्छ कि व्यापार मा हिप ढाँचा उल्टाउन सकिन्छ। यस अवस्थामा, ढाँचा एक मंदी प्रवृत्ति को समयमा गठन भएको छ। 90% को सम्भावना संग एक प्रवृत्ति उल्टो संकेत गर्दछ।

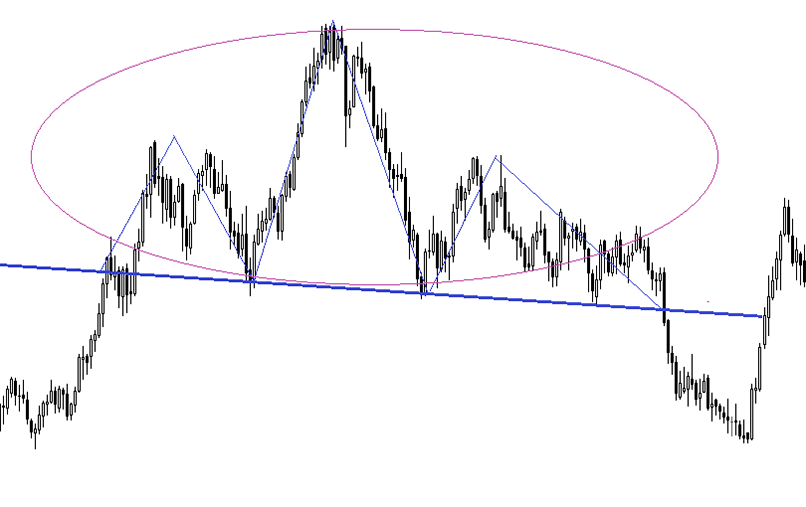

हेड र शोल्डर्स ढाँचाका केही उदाहरणहरू

यहाँ तपाईंले उल्टो चित्र देख्न सक्नुहुन्छ। स्थिति उल्टो भएको संकेत गर्दछ। नाफा कायम राख्नका लागि सूचकहरूमा ध्यान दिनु आवश्यक छ।

मुख्य नियमहरू

सम्झन र प्रयोग गर्न आधारभूत:

- फिगर एक अपट्रेन्ड पछि बन्नु पर्छ।

- काँधहरू टाउको भन्दा माथि हुन सक्दैन (र हुँदैन)।

- गर्दन रेखाको ढलान तल हुन सक्दैन। यसको इष्टतम स्थानहरू आरोही वा तेर्सो हुन्छन्।

यी नियमहरूको पालनाले तपाईंलाई ग्यारेन्टी नाफा प्राप्त गर्न र यसलाई समयमै ठीक गर्न अनुमति दिनेछ। चार्ट एक तेजी प्रवृत्ति संग सुरु हुन सक्छ। विचार अन्तर्गत आंकडा बिस्तारै गठन गर्न सुरु हुनेछ (सङ्केत सिद्धान्तहरू अनुसार)। मोडेल परिभाषित गरेपछि, तपाईं गर्दन रेखा (चार्ट मा – एक तेर्सो रेखा) नामित गर्न सुरु गर्न सक्नुहुन्छ। छोटो स्थिति खुला छ (मोमबत्ती रेखा तल बन्द हुन्छ)। स्टप हानि दोस्रो काँध माथि राखिएको हुनुपर्छ।

GUI कहिले प्रयोग गर्ने, र यसको विपरीत कहिले नगर्ने

तपाईंले व्यापारमा परिचितता र प्रशिक्षणको चरणमा फिगर प्रयोग गर्न सुरु गर्नुपर्छ। यदि व्यापारहरू ठूला हुन्छन् भने, यस्तो आंकडा प्रयोग गर्न अस्वीकार गर्नु राम्रो छ। कारण यो हो कि चार्टहरू सबै व्यापारीहरूलाई एकैचोटि देखिनेछन्, जसले नाफा गुमाउने धम्की दिन्छ।

आकार प्रयोग गर्ने फाइदा र हानि

फाइदाहरूमा धारणाको सहजता र चाँडै सूक्ष्मताहरू आत्मसात गर्ने क्षमता समावेश छ। यो आकार प्रयोग गरेर परिवर्तनहरू ट्र्याक गर्न पनि गाह्रो छैन। साथै प्लसहरू: विभिन्न संकेतहरू जसले तपाईंलाई मूल्य स्थिति नेभिगेट गर्न, बजारको ह्रास बारे जान्नुहोस् र समयमै नाफा लिन अनुमति दिन्छ। माइनस – अनुभवी व्यापारीहरूले चाँडै महत्त्वपूर्ण जानकारी पढ्न र अधिकतम लाभको साथ बजारमा छिट्टै प्रवेश गर्न सक्षम हुनेछन्। यो विश्वास गरिन्छ कि QUIK र मेटाट्रेडर टर्मिनलहरू आधारभूत र सुविधाजनक छन्। तिनीहरूको उच्च लोकप्रियता यस तथ्यको कारण हो कि तिनीहरूले व्यापारीहरूलाई सबै आवश्यक व्यापारिक सुविधाहरू प्रदान गर्छन् जसले तिनीहरूलाई द्रुत रूपमा विकास गर्न, सुधार गर्न र ग्यारेन्टी नाफा कमाउन अनुमति दिन्छ। तिनीहरूमा GUI को फिगर सबैभन्दा स्पष्ट रूपमा देखिन्छ। कार्यक्षमताले तपाईंलाई चाँडै परिवर्तनहरू क्याप्चर गर्न र तिनीहरूलाई चार्टमा प्रदर्शन गर्न अनुमति दिन्छ।