Den tekniske analyse hoved og skuldre figur i handel – hvordan det ser ud, plot på diagrammet, handelsstrategier. Hoved- og skuldermønsteret er kendt for alle, der handler. Det hører til kategorien klassisk, derfor nødvendigt for studier. Det er fra hende, at bekendtskabet med diagrammer og tekniske analyser begynder, som er en integreret del af den pågældende type aktivitet. Figuren gør det muligt at bruge sit eksempel til at overveje de egenskaber og karakteristika, der vil være til stede i en eller anden grad i andre forskellige mønstre, konstruktioner og former, der bruges i handel.

- Hvad er hoved- og skuldermønsteret, og hvad er meningen med mønsteret

- Hvorfor dannes dette mønster?

- Funktioner ved mønsterdannelse

- Sådan bruger du handelsstrategier baseret på hoved- og skuldermønsteret

- Hvordan kommer man ind på nedbrydningen af nakkelinjen?

- Indstilling af et stop loss

- Sådan fikser du profit

- Omvendt hoved og skuldre

- Et par eksempler på Head and Shoulders-mønsteret

- Nøgleregler

- Hvornår skal man bruge GUI, og omvendt, hvornår man ikke skal

- Fordele og ulemper ved at bruge en figur

Hvad er hoved- og skuldermønsteret, og hvad er meningen med mønsteret

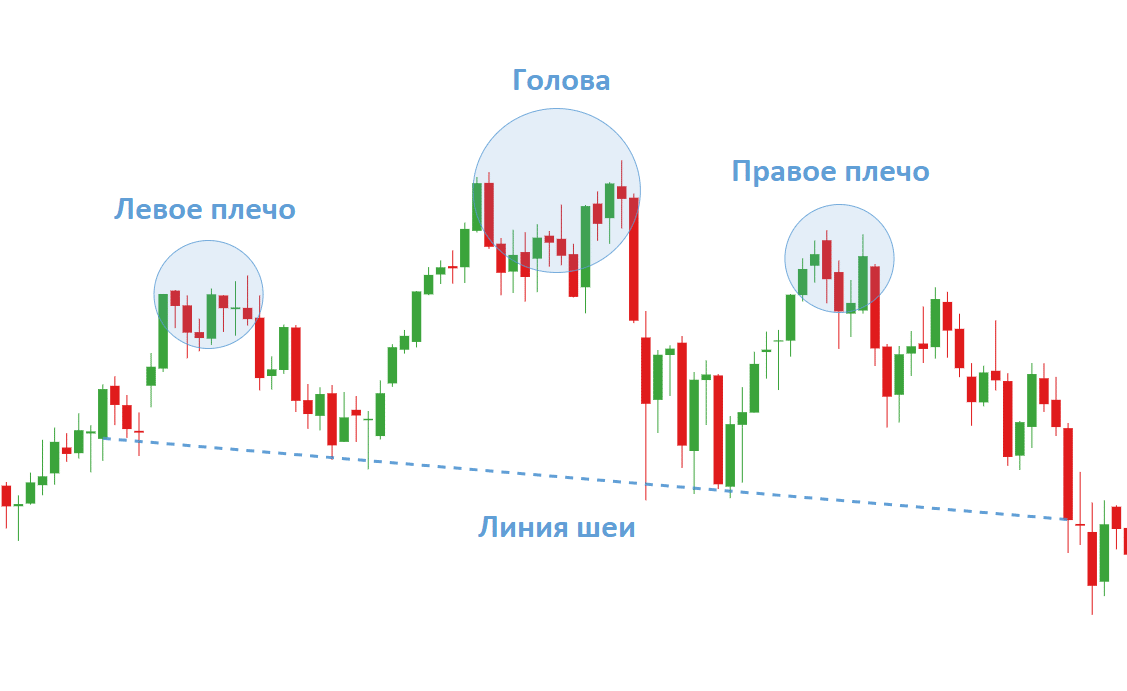

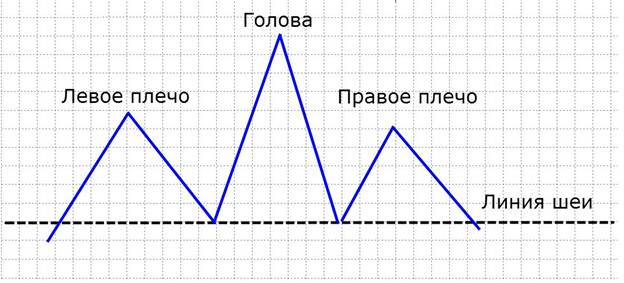

Hovedet og skuldrene eller HIP i handel er den vigtigste (klassiske) figur. Det bærer et lignende navn i øjeblikket af en optrend. Hvis det falder, ændres navnet – en tilføjelse “omvendt” hoved- og skulderfigur vises. Figuren gælder også for tilbageførsel. Dens udseende bør tiltrække opmærksomhed, da figuren indikerer, at der på et tidspunkt var et brud i den eksisterende trend. Valgfrit: angiver den sandsynlige prisbevægelse i den modsatte retning. GUI’en består af 3 dele, når den ses på en graf:

- Venstre skulder.

- Højre skulder.

- Hoved.

Det bruges aktivt af specialister til nøjagtigt at forudsige trendvendinger. Acceptabel til tyre- og bjørnemarkeder. Sådan ser det ud visuelt:

- Optrend.

- Venstre skulder.

- Hoved.

- Højre skulder.

- Halslinje.

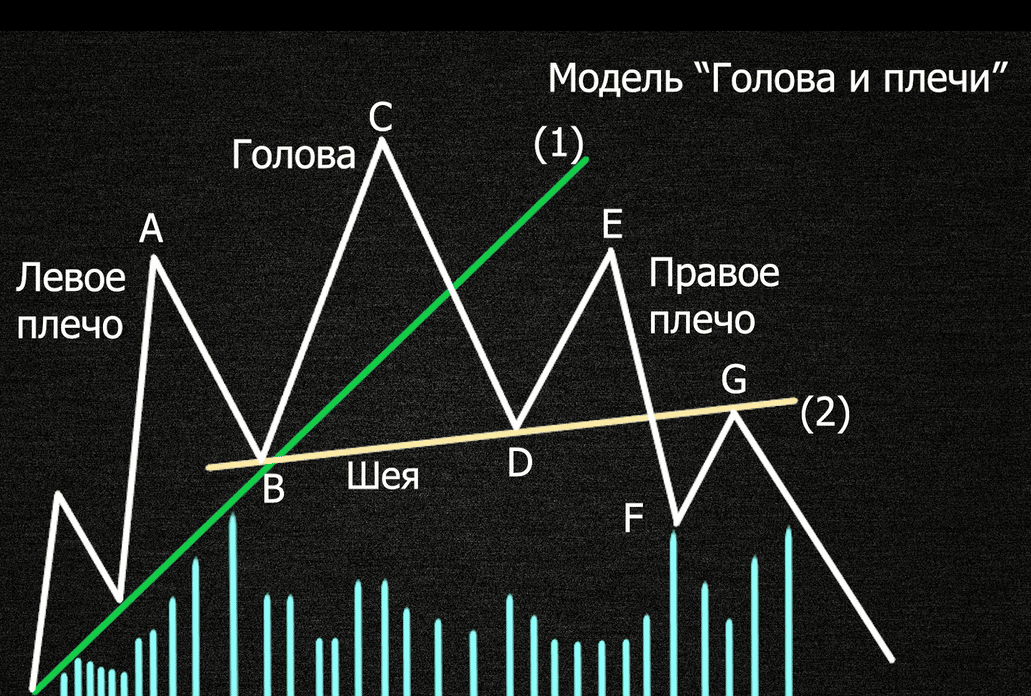

Halslinjen er ikke ved et uheld angivet sidst. For korrekt at vurdere, hvad der sker, skal du først se og rette op på, hvordan skuldrene og hovedet ser ud. Først efter dem kan du begynde at bestemme nakkelinjen på diagrammet. Denne tilgang reducerer sandsynligheden for fejl flere gange.

Hvorfor dannes dette mønster?

Hoved- og skuldermønsteret er et klassisk vendemønster. Udseendet signalerer, at købernes tidligere eksisterende tro på den fremherskende trend i handel og på markedet er forsvundet. Den højre skulder er et hint til en erhvervsdrivende, da en faldende top på det oprettede diagram indikerer en opbremsning i trenden, en stigning i sandsynligheden for en vending. Vi må ikke glemme, at enhver, selv en lille prisbevægelse, umiddelbart afspejles på diagrammet, og også i høj grad bærer et bestemt budskab til bydende. Den vigtige information for den erhvervsdrivende er, at købekraften er ved at ophøre. På dette tidspunkt bør du begynde at forberede dig på en tur. Det opstår, fordi den eksisterende prisstruktur får markedet til at ændre den tidligere valgte retning. Samtidig er sælgere og købere tvunget til at flytte. Hovedtegnet på en trendændring, som skulle forekomme i den nærmeste fremtid, er ændringen af successivt højere op- og nedture. De optræder henholdsvis på hitlisterne. Samtidig har den nuværende trend i teknisk forstand ingen overtrædelser. Dette vil fortsætte, indtil en lavere høj og en lavere lav er mærkbar. Du skal sammenligne med de indikatorer, der var tidligere. Figuren arbejder aktivt på grund af en ændring i prisstrukturen af den dannede optrend. Denne funktion indikerer og signalerer, at det er nødvendigt løbende at overvåge ændringen af højder og nedture i prisbevægelsen. Dannelsen betragtes også som et element til bekræftelse først efter nedbrydningen af nakkelinjen. Det forstås almindeligvis som at lukke prisen under niveauet. Vigtigt at huske, at figuren ikke kan anses for komplet, når højre skulder er dannet. Dette element er først færdigt, når prisen lukker under nakkelinjen. For at bekræfte udbruddet lukkede prisen under halsniveauet.

Funktioner ved mønsterdannelse

I betragtning af funktionerne skal det bemærkes, at det første tegn, der indikerer udseendet af et vendingsmønster, er betegnelsen af bunden efter dannelsen af hovedet. I tilfælde af dannelsen af en bundtrend, så skal der i 90 % af tilfældene forventes en afmatning i intensiteten. Derefter begynder dannelsen af GUI’en på diagrammet. Der er en situation, hvor 2 toppe vises på diagrammet, de vokser. Samtidig bryder bunden skabt efter dannelsen af hovedet linjen for den tidligere eksisterende trend. Et lignende fænomen er en impuls til at bremse. På næste trin er dannelsen af hovedet afsluttet. Derefter kan du straks forberede dig på, at den tredje top vil dukke op. I nogle tilfælde, i dette øjeblik, kan prisen teste den tidligere brudte trendlinje for modstand. Halsen er en vigtig komponent. Nakkelinjen er den afgørende udløser for behovet for at komme ind på markedet. For at udpege nakkens dovenskab er det nødvendigt at udpege 2 baser. Den første vil være bunden (dannet umiddelbart før dannelsen af hovedet) og bunden, som vises umiddelbart efter dannelsen af hovedet. Til betegnelse på grafen vil det være nødvendigt at forbinde de overvejede punkter med en linje. Den kan være lige (vandret) eller skrå. Hoved- og skuldermønsteret – en komplet guide: https://youtu.be/dooSwg2pLSQ

Sådan bruger du handelsstrategier baseret på hoved- og skuldermønsteret

De modtagne signaler skal ikke kun genkendes, men også anvendes i handelsstrategien. Det er vigtigt at forstå, at hoved og skuldre er et vendemønster, som i 90% af tilfældene ikke er holistisk. Det betyder, at der kan være en vis interferens mellem strukturerne.

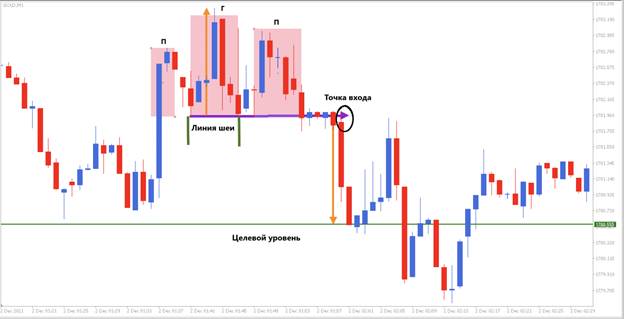

Hvordan kommer man ind på nedbrydningen af nakkelinjen?

Dette er en slags signal om, at handlende skal åbne en handel. På dette stadium skal du se og rette det øjeblik, hvor prisen begynder at bryde igennem nakkelinjen. Der er 4 metoder til dette:

- Brugen af en stopordre, som bruges til at placere en position under nakkelinjen.

- Vent på gentestning, og gå derefter ind på markedet.

- Accelerer handlen, indtil figuren er dannet.

- Brug flere tidsrammer for at få den højeste sandsynlighed for en handelsopsætning.

Hver af metoderne kræver maksimal opmærksomhed på detaljer og situationen som helhed.

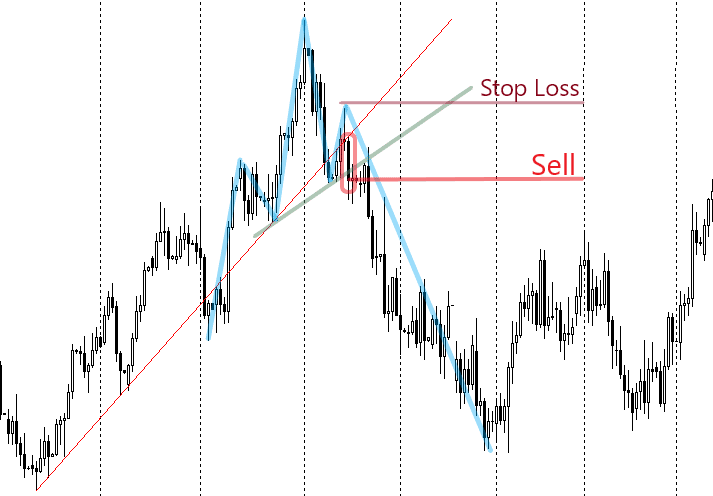

Indstilling af et stop loss

Du kan sætte et stop over højre skulder. Dette vil få andre deltagere til at vælge en mere aggressiv placering med en høj grad af sandsynlighed. Du kan også placere den over niveauet for den sidste tilbagetrækning. En anden metode antyder, at den produceres over nakkelinjen.

Sådan fikser du profit

Der er flere tilgange til dette formål:

- Du skal tage profit på det nærmeste nøglesupportniveau. Diagrammet skal overvåges for et stærkt kursopsving.

- Brug af afstandsmålinger af prisbevægelser. Figurens højdeværdi vurderes.

- Brug af den efterfølgende stop-teknik.

I hver af disse metoder er der en reel chance for rentabel profittagning.

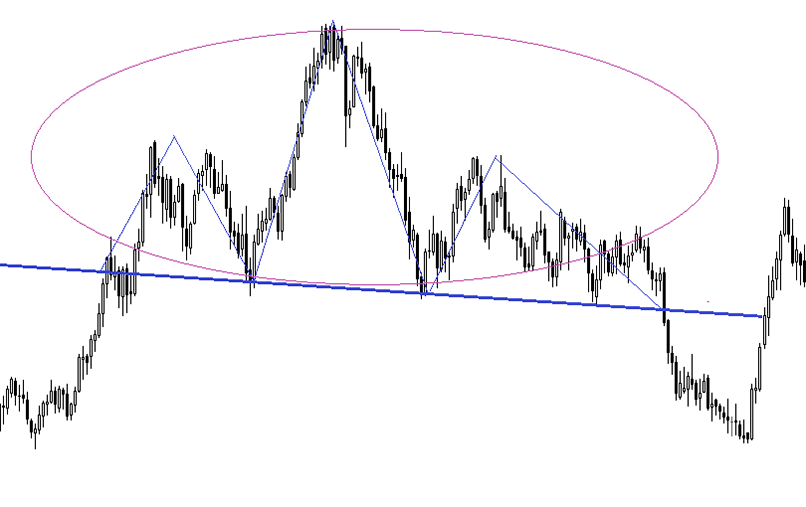

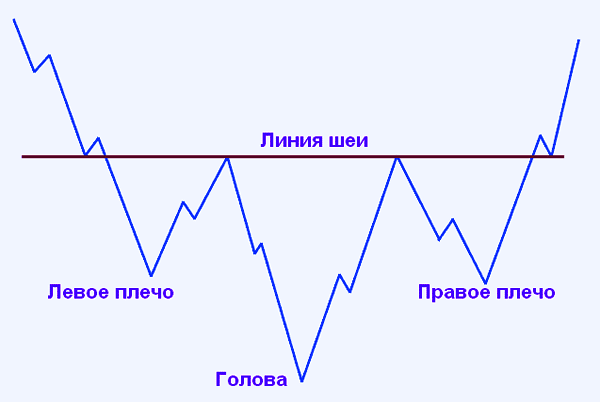

Omvendt hoved og skuldre

Man skal huske på, at hoftemønsteret i handel kan vendes. I dette tilfælde er mønsteret dannet under en bearish trend. Angiver en trendvending med en sandsynlighed på 90 %.

Et par eksempler på Head and Shoulders-mønsteret

Her kan du se en omvendt figur. Situationen indikerer, at der er sket en vending. Det er vigtigt at være meget opmærksom på indikatorerne for at bevare overskuddet.

Nøgleregler

Grundlæggende at huske og bruge:

- Figuren skal dannes efter en optrend.

- Skuldrene kan (og bør ikke) være højere end hovedet.

- Hældningen af nakkelinjen kan ikke være nedadgående. Dens optimale positioner er stigende eller vandrette.

Overholdelse af disse regler giver dig mulighed for at modtage garanteret fortjeneste og rette det rettidigt. Diagrammet kan starte med en bullish tendens. Figuren under overvejelse vil gradvist begynde at dannes (i henhold til de angivne principper). Efter at have defineret modellen, kan du begynde at udpege nakkelinjen (på diagrammet – en vandret linje). En kort position er åben (stearinlyset lukker under stregen). Stop losset skal placeres over den anden skulder.

Hvornår skal man bruge GUI, og omvendt, hvornår man ikke skal

Du bør begynde at bruge figuren på stadiet af fortrolighed og træning i handel. Hvis handlerne bliver store, er det bedre at nægte at bruge en sådan figur. Årsagen er, at diagrammerne vil være synlige for alle handlende på én gang, hvilket truer med at miste fortjeneste.

Fordele og ulemper ved at bruge en figur

Fordelene omfatter let opfattelse og evnen til hurtigt at assimilere nuancer. Det er heller ikke svært at spore ændringer ved hjælp af denne form. Også plusser: forskellige signaler, der giver dig mulighed for at navigere i prispositionen, lære om udtømningen af markedet og tage overskud i tide. Minus – erfarne forhandlere vil hurtigt kunne læse vigtig information og hurtigt komme ind på markedet med maksimal profit. Det menes, at QUIK- og MetaTrader-terminaler er grundlæggende og praktiske. Deres høje popularitet skyldes det faktum, at de giver handlende alle de nødvendige handelsfunktioner, der giver dem mulighed for hurtigt at udvikle, forbedre og opnå en garanteret fortjeneste. Figuren af GUI’en i dem ses tydeligst. Funktionaliteten giver dig mulighed for hurtigt at fange ændringer og vise dem på et diagram.