Vad är en dubbeltopp i handel, vad är mönstret, dess beskrivning och tolkning av dubbeltoppsvändningsmönstret. I teknisk analys är ett mönster ett stadigt återkommande prismönster som bestämmer marknadsrörelsen i framtiden. Mönstret antyder med andra ord om en viss trend på marknaden kommer att fortsätta eller vända. Det finns flera typer av mönster:

- grafisk analys (figurer);

- ljusstakeanalys (ljuskombinationer);

- fraktaler;

- statistiskt signifikanta prismodeller.

https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm Den dubbla toppen är ett av de vanligaste mönstren i den grafiska analysen av finansmarknaden. Dess utseende på diagrammet i

handelsterminalen ger handlaren en uppfattning om att priset med största sannolikhet kommer att bete sig på samma sätt som när detta mönster dök upp på diagrammet tidigare. En dubbeltopp i handel visar ögonblicket för en kurstrendvändning. Det speciella med figuren är att den inte har en lutning, men har symmetriska toppar, den visas som ett resultat av fullbordandet av en upptrend.

- Hur man identifierar en dubbeltopp och beräknar dubbeltopp på ett diagram

- Inslag av dubbeltoppmönstret

- Bildande av ett dubbeltoppmönster i handeln

- Typer av dubbla toppar i handel

- Hur används det i teknisk analys?

- Handel på börsen på dubbeltopp – praktiska strategier och exempel med beskrivningar och bildförklaringar

- Gör inte detta misstag när du handlar med dubbeltoppmönstret

- Hur man byter dubbeltoppmönstret och gör en vinst?

- Pålitlig entréteknik

- För- och nackdelar med mönstret

- Misstag och risker

Hur man identifierar en dubbeltopp och beräknar dubbeltopp på ett diagram

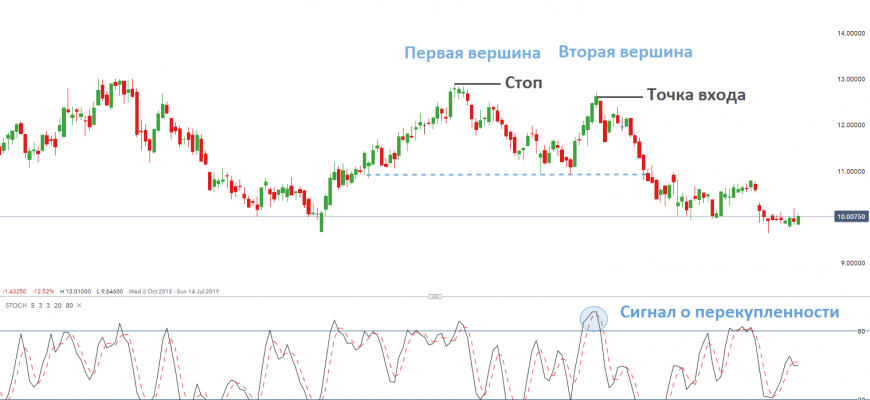

För en mer exakt avläsning av dubbeltoppsmönstret behöver du veta exakt hur en dubbeltopp ser ut i teknisk analys. Grafiskt ser det ut som bokstaven M. Det dubbla toppmönstret bildas som ett resultat av en uppåtgående trend i pristillväxten till maximalt (A), varefter priset vänder kraftigt och faller till ett nedåtriktat stöd (B). Den efterföljande prishöjningen når nivån för den tidigare toppen A, medan det kan finnas en liten fluktuation i en eller annan riktning (A1), medan det inte finns något prisutbrott. Nästa reversering sänker priset till föregående värde B eller lägre. Ett prisavbrott under nivå B gör dubbeltoppmönstret komplett och trenden bruten. Dubbla toppmönster på diagrammet:

- markera på grafen två toppar med samma bredd och höjd;

- avståndet mellan hörnen bör inte vara litet;

- ange nivån på stödet.

För att bestämma dubbeltoppsmönstret kan du använda tekniska indikatorer som oscillatorn och

glidande medelvärden . Många handlare förväntar sig en fullt utformad figur, med ett prisutbrott, som en bekräftelse på sanningen om trenden, för att göra affärer.

Inslag av dubbeltoppmönstret

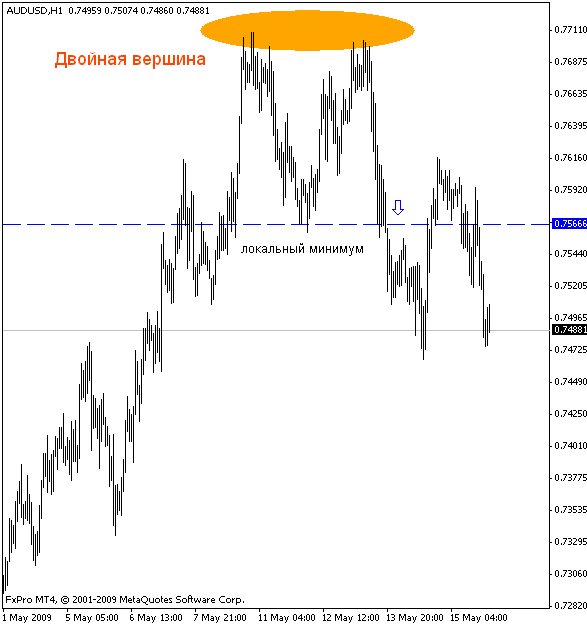

Det dubbla toppmönstret, som nämnts ovan, påminner grafiskt om bokstaven M. Figuren består av två toppar som ligger på samma nivå och ett tråg mellan två av dem. Den horisontella linjen som dras genom trågets låga punkt bildar stödnivån. Höjden på figuren ger en riktlinje för aktien i pris. Det definieras som avståndet från toppen av mönstret till stödlinjen.

Bildande av ett dubbeltoppmönster i handeln

Inom handel är en dubbeltopp ett grafiskt vändningsmönster och visar en nedåtgående eller uppåtgående trend i priset. På diagrammen visas detta mönster när priset når lägsta/maximivärdena och sedan vänder kraftigt och når ungefär den tidigare nivån, där det vänder igen och går tillbaka stigande/fallande till lägsta/maximivärdena, vilket gör ytterligare en kraftig vändning. Den slutliga bildningen av den dubbla toppen sker efter att priset bryter igenom stödlinjen eller bekräftelselinjen.

Typer av dubbla toppar i handel

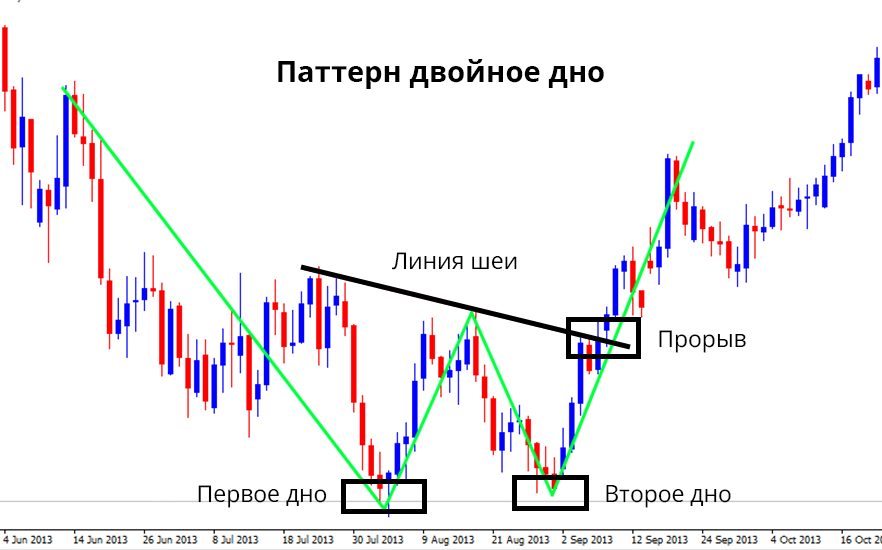

I handeln, förutom ett stigande mönster, en dubbeltopp, finns det ofta en siffra omvänd till den och kallas

en dubbelbotten eller dubbelbotten. Grafiskt ser mönstret ut som bokstaven W och är format i en nedåtgående trend. Det kallas också en hausseartad omkastning och har motsatta egenskaper av en dubbeltopp. Det betyder att priset når sitt lägsta värde, varefter det stiger under en kort period och återigen rullar ner till lägsta värdet.

Hur används det i teknisk analys?

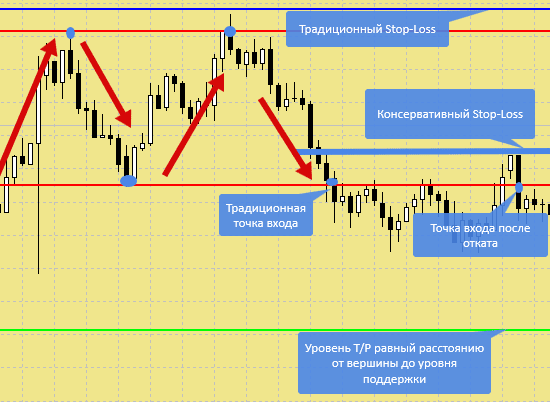

I den tekniska analysen av marknaden används dubbla toppar som signaler för att göra en affär och komma in på marknaden. I den klassiska versionen av teknisk analys finns rekommendationer för att komma in på marknaden och göra affärer när priset har brutit igenom supportnivån och placera en stop loss strax ovanför andra toppen. https://articles.opexflow.com/trading-training/stop-loss.htm Marknadsdeltagare förstår att när priset fluktuerar når det sina toppvärden och vissa beslut måste fattas:

- de som sitter i positioner tar vinster och letar efter en utgångspunkt från handel;

- observatörer – letar efter en ingångspunkt mot trenden, uppmärksamma starka positioner.

Handel på börsen på dubbeltopp – praktiska strategier och exempel med beskrivningar och bildförklaringar

För att minimera risker och vinst från handel bör du följa två regler:

- Gå in på marknaden för att sälja först när priset bryter nacken.

- Öppna en säljposition efter en andra utbrytning av stödlinjen med priset.

En dubbelbotten är en spegelbild av en dubbeltopp, handelsreglerna för den är liknande. En dubbel botten skymtar när en nedåtgående trend vänder.

Gör inte detta misstag när du handlar med dubbeltoppmönstret

Baserat på teknisk analys väntar handlare på nedbrytningen av stödlinjen för att öppna en lång handel. Men med detta tillvägagångssätt kan du falla i fällan av ett falskt utbrott, med en kraftig vändning av marknaden. Du kan rätta till situationen genom att öppna en position för en affär efter ett falskt breakout. En fallande marknad kommer att provocera ut stoppförluster från handlare som står på lång sikt, vilket kommer att flytta priset ännu lägre. https://articles.opexflow.com/analysis-methods-and-tools/proboj-urovnya.htm Att handla med det här mönstret handlar mot det långa. Prisåtgärd: dubbelt topp-/bottenmönster – en komplett guide till kartidentifiering, handelsstrategi: https://youtu.be/gRyc7Vj-4jA

Hur man byter dubbeltoppmönstret och gör en vinst?

Du kan fixa vinsten från handel, lita på den dubbla toppen, genom att beräkna och fixa vinstlinjen. Take profit beräknas för det dubbla toppmönstret, såväl som för andra tekniska analyssiffror, enligt schemat:

- mät avståndet från stödlinjen till toppen (motståndsnivå);

- vi väntar på uppdelningen av stödet och skjuter upp det mottagna värdet från supportlinjen.

På den här nivån fixar vi vinsten. Följande strategi låter dig tjäna på affären:

- öppna en kort handel på utbrott av stöd;

- fixa stoppförlusten bakom utbrytningslinjen;

- när priset når take profit fixar vi vinsten.

Pålitlig entréteknik

Innan du går in i en lång position måste du:

- hitta en potentiell dubbelbotten;

- vänta på att priset ska stiga;

- märka en rollback i form av tät konsolidering;

- öppna en rea efter att priset går över intervallet.

För- och nackdelar med mönstret

Fördelarna med dubbeltopp- och dubbelbottenmönstret inkluderar effektivitet vid olika tidsintervall (M15, H1, H4 eller D1). Detta gör det möjligt att använda dem i analysen av day-,

swing- och positionshandlare. Dessa är universella siffror som fungerar med olika aktiemarknadsinstrument: aktier, valutapar, råvaror, etc. https://articles.opexflow.com/trading-training/skolko-zarabatyvayut-trajdery.htm mönster har sina nackdelar. Det viktigaste är att den dubbla toppen inte garanterar konsolideringen av den bildade trenden. Till exempel kan björnar på en dubbeldag vända priserna för tredje gången, bryta igenom stödnivån. Därför måste man vara försiktig för att minimera riskerna.

Misstag och risker

Det största misstaget vid handel med ett dubbeltoppmönster är att öppna långa positioner direkt efter att priset bryter ut. Faran är att det i det här fallet finns en möjlighet att börja handla mot en stor trend. Detta händer när marknaden bildar en liten dubbelbotten, oftast kommer den att fortsätta att falla.

För att undvika stora förluster måste du lägga till ett glidande medelvärde genom att sätta perioden till 20. Om priset är under det glidande medelvärdet kan du inte köpa på breakout-linjen.

När du handlar med en dubbeltopp måste du se till att priset inte är högre än det glidande medelvärdet med mer än 20 poäng. Mångsidigheten och tillförlitligheten hos en dubbel topp och dubbel botten kan inte garantera en trendvändning. Förluster kan undvikas genom att tillämpa två regler:

- Ställ in stop loss mellan support/breakout och topp.

- Du kan inte använda mer än 1% av ditt saldo per handel.

Tillämpningen av dessa regler säkerställer att riskerna minimeras. En universell och pålitlig metod inom teknisk analys ger större noggrannhet vid handel med stora intervall. Med ett stort intervall ökar signalernas öppenhet, handlaren behöver inte vänta flera timmar framför mönsterbildningsmonitorn.