ट्रेडिंगमध्ये डबल टॉप म्हणजे काय, पॅटर्न काय आहे, त्याचे वर्णन आणि डबल टॉप रिव्हर्सल पॅटर्नचे स्पष्टीकरण. तांत्रिक विश्लेषणामध्ये, पॅटर्न हा सतत पुनरावृत्ती होणारा किमतीचा नमुना असतो जो भविष्यातील बाजारातील हालचाल ठरवतो. दुसऱ्या शब्दांत, पॅटर्न सूचित करतो की बाजारातील एक विशिष्ट कल चालू राहील किंवा उलट होईल. अनेक प्रकारचे नमुने आहेत:

- ग्राफिकल विश्लेषण (आकडे);

- मेणबत्तीचे विश्लेषण (मेणबत्तीचे संयोजन);

- भग्न

- सांख्यिकीयदृष्ट्या महत्त्वपूर्ण किंमत मॉडेल.

https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm वित्तीय बाजाराच्या ग्राफिकल विश्लेषणामध्ये डबल टॉप हा सर्वात सामान्य नमुना आहे. ट्रेडिंग टर्मिनलमधील चार्टवर त्याचे स्वरूप व्यापार्याला कल्पना देते की किंमत बहुधा तशाच प्रकारे वागेल ज्याप्रमाणे हा पॅटर्न पूर्वी चार्टवर दिसला होता. ट्रेडिंगमधील दुहेरी शीर्ष किंमत ट्रेंड उलटतेचा क्षण दर्शविते. आकृतीचे वैशिष्ठ्य हे आहे की त्यास उतार नाही, परंतु सममितीय शीर्ष आहेत, ते अपट्रेंड पूर्ण झाल्यामुळे दिसते.

- डबल टॉप कसा ओळखायचा आणि चार्टवर डबल टॉपची गणना कशी करायची

- डबल टॉप पॅटर्नचे घटक

- ट्रेडिंगमध्ये डबल टॉप पॅटर्नची निर्मिती

- व्यापारात डबल टॉपचे प्रकार

- तांत्रिक विश्लेषणामध्ये ते कसे वापरले जाते?

- स्टॉक एक्स्चेंजवर डबल टॉपवर ट्रेडिंग – व्यावहारिक धोरणे आणि वर्णने आणि फोटो स्पष्टीकरणांसह उदाहरणे

- डबल टॉप पॅटर्नचा व्यापार करताना ही चूक करू नका

- डबल टॉप पॅटर्नचा व्यापार कसा करायचा आणि नफा कसा मिळवायचा?

- विश्वसनीय प्रवेश तंत्र

- पॅटर्नचे फायदे आणि तोटे

- चुका आणि धोके

डबल टॉप कसा ओळखायचा आणि चार्टवर डबल टॉपची गणना कशी करायची

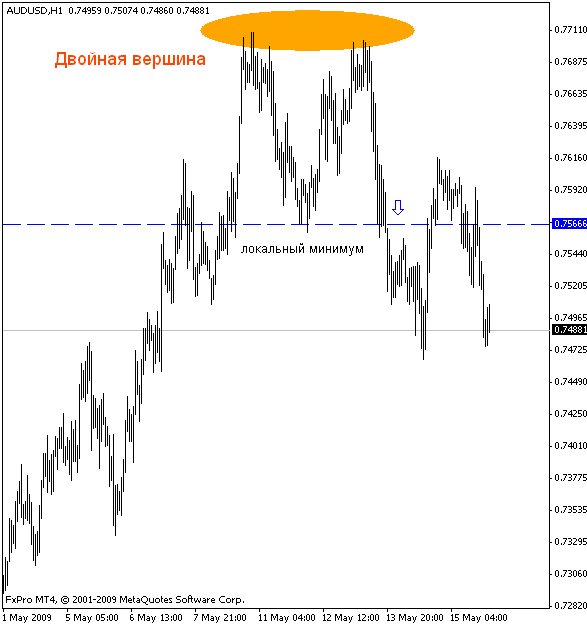

डबल टॉप पॅटर्नच्या अधिक अचूक वाचनासाठी, तुम्हाला तांत्रिक विश्लेषणामध्ये दुहेरी टॉप कसा दिसतो हे जाणून घेणे आवश्यक आहे. ग्राफिकदृष्ट्या, ते M अक्षरासारखे दिसते. कमाल (A) पर्यंत किमतीच्या वाढीच्या वाढीचा परिणाम म्हणून डबल टॉप पॅटर्न तयार होतो, त्यानंतर किंमत झपाट्याने उलटते आणि खालच्या बाजूस (B) येते. किंमतीतील त्यानंतरची वाढ मागील शीर्ष A च्या पातळीपर्यंत पोहोचते, जेव्हा किमतीत ब्रेकआउट नसताना एका दिशेने किंवा दुसर्या (A1) मध्ये थोडा चढ-उतार होऊ शकतो. पुढील रिव्हर्सल किंमत मागील मूल्य B किंवा त्यापेक्षा कमी करते. B पातळीच्या खाली असलेल्या किंमतीतील ब्रेकमुळे दुहेरी टॉप पॅटर्न पूर्ण होतो आणि ट्रेंड खंडित होतो. चार्टवर डबल टॉप पॅटर्न:

- समान रुंदी आणि उंची असलेली दोन शिखरे आलेखावर चिन्हांकित करा;

- शिरोबिंदूंमधील अंतर कमी नसावे;

- समर्थन पातळी दर्शवा.

डबल टॉप पॅटर्न निश्चित करण्यासाठी, तुम्ही ऑसिलेटर आणि मूव्हिंग एव्हरेज सारखे तांत्रिक निर्देशक वापरू शकता . अनेक व्यापारी ट्रेंडच्या सत्यतेची पुष्टी म्हणून, किमतीच्या ब्रेकआउटसह, पूर्णतः तयार झालेल्या आकृतीची अपेक्षा करतात.

डबल टॉप पॅटर्नचे घटक

वर नमूद केल्याप्रमाणे, दुहेरी शीर्ष नमुना, ग्राफिकदृष्ट्या M अक्षरासारखा दिसतो. आकृतीमध्ये एकाच स्तरावर स्थित दोन शिखर शिखरे आणि त्यापैकी दोन दरम्यान एक कुंड आहे. कुंडच्या खालच्या बिंदूमधून काढलेली क्षैतिज रेषा आधार पातळी बनवते. आकृतीची उंची स्टॉकच्या किंमतीसाठी मार्गदर्शक तत्त्वे प्रदान करते. हे पॅटर्नच्या शिखरापासून समर्थन रेषेपर्यंतचे अंतर म्हणून परिभाषित केले आहे.

ट्रेडिंगमध्ये डबल टॉप पॅटर्नची निर्मिती

ट्रेडिंगमध्ये, डबल टॉप हा ग्राफिक, रिव्हर्सल पॅटर्न असतो आणि किमतीत डाउनट्रेंड किंवा अपट्रेंड दर्शवतो. चार्टवर, हा पॅटर्न दिसून येतो जेव्हा किंमत किमान/जास्तीत जास्त मूल्यांवर पोहोचते, आणि नंतर झपाट्याने उलटते आणि अंदाजे मागील पातळीपर्यंत पोहोचते, जिथे ते पुन्हा उलटते आणि किमान/जास्तीत जास्त मूल्यांवर चढते/उतरते, आणखी एक तीव्र उलट बनते. सपोर्ट लाइन किंवा कन्फर्मेशन लाइनमधून किंमत तुटल्यानंतर दुहेरी शीर्षाची अंतिम निर्मिती होते.

व्यापारात डबल टॉपचे प्रकार

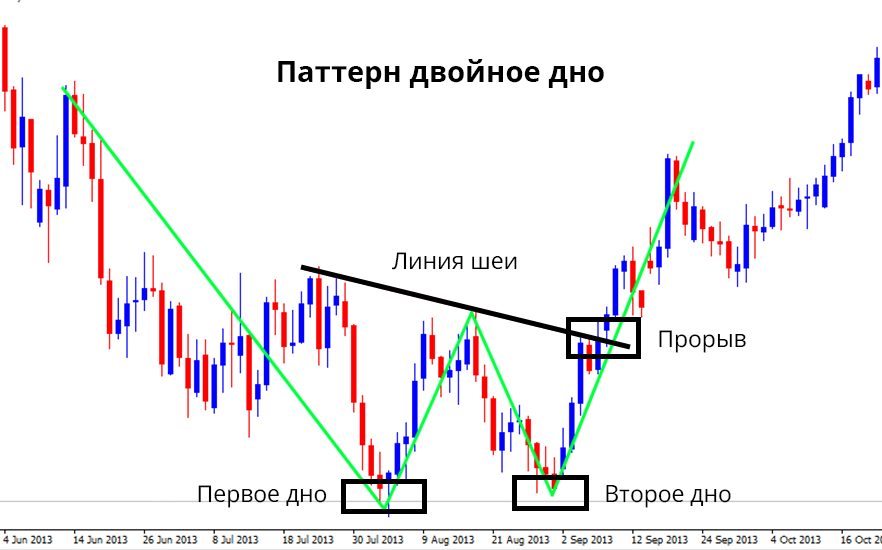

ट्रेडिंगमध्ये, चढत्या डबल टॉप पॅटर्नच्या व्यतिरिक्त, अनेकदा त्याच्या विरुद्ध एक आकृती असते आणि त्याला दुहेरी तळ किंवा दुहेरी तळ म्हणतात. ग्राफिकदृष्ट्या, नमुना W अक्षरासारखा दिसतो आणि डाउनट्रेंडमध्ये तयार होतो. याला बुलिश रिव्हर्सल असेही म्हणतात आणि त्यात दुहेरी शीर्षाच्या विरुद्ध वैशिष्ट्ये आहेत. याचा अर्थ किंमत त्याच्या किमान मूल्यापर्यंत पोहोचते, त्यानंतर ती थोड्या काळासाठी वाढते आणि पुन्हा किमान मूल्यापर्यंत खाली येते.

तांत्रिक विश्लेषणामध्ये ते कसे वापरले जाते?

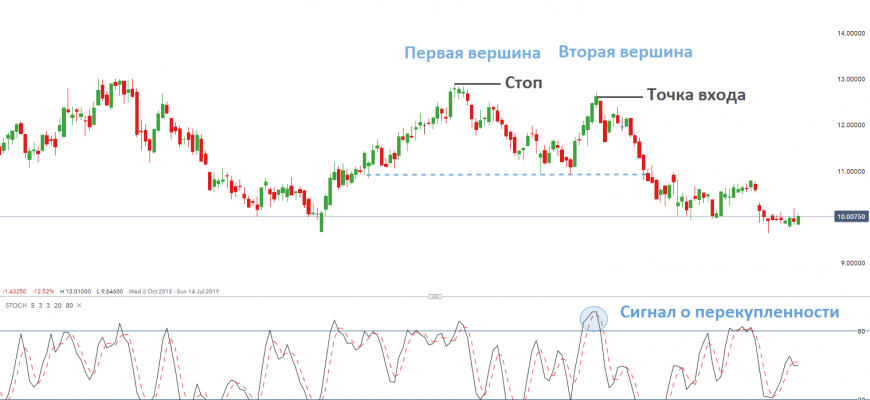

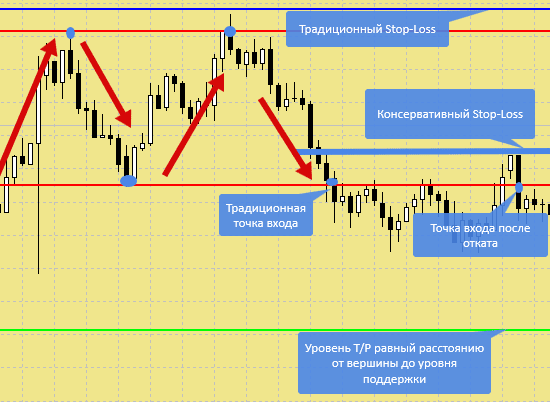

बाजाराच्या तांत्रिक विश्लेषणामध्ये, करार करण्यासाठी आणि बाजारात प्रवेश करण्यासाठी सिग्नल म्हणून डबल टॉपचा वापर केला जातो. तांत्रिक विश्लेषणाच्या क्लासिक आवृत्तीमध्ये, बाजारामध्ये प्रवेश करण्याच्या आणि जेव्हा किंमत समर्थन स्तरावरून खाली जाते तेव्हा सौदे करा आणि दुसऱ्या शीर्षस्थानाच्या अगदी वर स्टॉप लॉस ठेवण्याच्या शिफारसी आहेत. https://articles.opexflow.com/trading-training/stop-loss.htm बाजारातील सहभागींना हे समजते की जेव्हा किमतीत चढ-उतार होते तेव्हा ते त्याच्या सर्वोच्च मूल्यांवर पोहोचते आणि काही निर्णय घेणे आवश्यक आहे:

- जे पदावर बसले आहेत ते नफा घेतात, व्यापारातून एक्झिट पॉइंट शोधतात;

- निरीक्षक – प्रवृत्तीच्या विरूद्ध प्रवेश बिंदू शोधत आहेत, मजबूत स्थितीकडे लक्ष देत आहेत.

स्टॉक एक्स्चेंजवर डबल टॉपवर ट्रेडिंग – व्यावहारिक धोरणे आणि वर्णने आणि फोटो स्पष्टीकरणांसह उदाहरणे

व्यापारातील जोखीम आणि नफा कमी करण्यासाठी, तुम्ही दोन नियमांचे पालन केले पाहिजे:

- जेव्हा किंमत मान ओळ खंडित करते तेव्हाच विक्रीसाठी बाजारात प्रवेश करा.

- किमतीनुसार सपोर्ट लाइनच्या दुसऱ्या ब्रेकआउटनंतर विक्रीची स्थिती उघडा.

दुहेरी तळ ही दुहेरी शीर्षाची मिरर प्रतिमा आहे, त्यासाठी व्यापाराचे नियम समान आहेत. जेव्हा डाउनट्रेंड उलटतो तेव्हा दुहेरी तळ दिसतो.

डबल टॉप पॅटर्नचा व्यापार करताना ही चूक करू नका

तांत्रिक विश्लेषणावर आधारित, व्यापारी दीर्घ व्यापार उघडण्यासाठी सपोर्ट लाइनच्या ब्रेकडाउनची वाट पाहत आहेत. तथापि, या दृष्टिकोनासह, आपण बाजाराच्या तीव्र उलथापालथीसह खोट्या ब्रेकआउटच्या सापळ्यात अडकू शकता. खोट्या ब्रेकआउटनंतर डीलसाठी पोझिशन उघडून तुम्ही परिस्थिती दुरुस्त करू शकता. बाजारातील घसरण दीर्घ मुदतीत उभ्या असलेल्या व्यापाऱ्यांकडून नुकसान थांबवण्यास उत्तेजन देईल, ज्यामुळे किंमत आणखी कमी होईल. https://articles.opexflow.com/analysis-methods-and-tools/proboj-urovnya.htm हा पॅटर्न लाँग विरुद्ध ट्रेडिंग आहे. किंमत क्रिया: डबल टॉप/बॉटम पॅटर्न – चार्ट ओळख, ट्रेडिंग स्ट्रॅटेजीसाठी संपूर्ण मार्गदर्शक: https://youtu.be/gRyc7Vj-4jA

डबल टॉप पॅटर्नचा व्यापार कसा करायचा आणि नफा कसा मिळवायचा?

तुम्ही टेक प्रॉफिट लाइनची गणना करून आणि निश्चित करून, डबल टॉपवर अवलंबून राहून ट्रेडिंगमधून नफा निश्चित करू शकता. योजनेनुसार, डबल टॉप पॅटर्नसाठी तसेच इतर तांत्रिक विश्लेषण आकड्यांसाठी नफा घ्या:

- सपोर्ट लाइनपासून शिखरापर्यंतचे अंतर मोजा (प्रतिकार पातळी);

- आम्ही समर्थन खंडित होण्याची प्रतीक्षा करतो आणि समर्थन लाइनवरून प्राप्त मूल्य पुढे ढकलतो.

या स्तरावर, आम्ही नफा निश्चित करतो. खालील धोरण तुम्हाला डीलवर कमाई करण्यास अनुमती देईल:

- समर्थनाच्या ब्रेकआउटवर एक लहान व्यापार उघडा;

- ब्रेकआउट लाइनच्या मागे स्टॉप लॉस निश्चित करा;

- जेव्हा किंमत नफा घेते तेव्हा आम्ही नफा निश्चित करतो.

विश्वसनीय प्रवेश तंत्र

लांब स्थितीत प्रवेश करण्यापूर्वी, आपण हे करणे आवश्यक आहे:

- संभाव्य दुहेरी तळ शोधा;

- किंमत वाढण्याची प्रतीक्षा करा;

- घट्ट एकत्रीकरणाच्या स्वरूपात रोलबॅक लक्षात घ्या;

- किंमत मर्यादेच्या पलीकडे गेल्यानंतर विक्री उघडा.

पॅटर्नचे फायदे आणि तोटे

दुहेरी शीर्ष आणि दुहेरी तळ पॅटर्नच्या फायद्यांमध्ये वेगवेगळ्या वेळेच्या अंतराने कार्यक्षमता समाविष्ट आहे (M15, H1, H4 किंवा D1). यामुळे दिवस, स्विंग आणि स्थिती ट्रेडर्सच्या विश्लेषणामध्ये त्यांचा वापर करणे शक्य होते. हे सार्वत्रिक आकडे आहेत जे वेगवेगळ्या स्टॉक मार्केट उपकरणांसह कार्य करतात: स्टॉक, चलन जोड्या, कच्चा माल इ. https://articles.opexflow.com/trading-training/skolko-zarabatyvayut-trajdery.htm पॅटर्नमध्ये त्याचे दोष आहेत. मुख्य म्हणजे दुहेरी शीर्ष तयार केलेल्या ट्रेंडच्या एकत्रीकरणाची हमी देत नाही. उदाहरणार्थ, दुहेरी दिवसातील अस्वल तिसर्यांदा किमती उलटू शकतात, समर्थन पातळी तोडू शकतात. त्यामुळे धोके कमी करण्यासाठी काळजी घेणे आवश्यक आहे.

चुका आणि धोके

दुहेरी टॉप पॅटर्नसह व्यापारातील मुख्य चूक म्हणजे किंमत उघडल्यानंतर लगेचच लांब पोझिशन्स उघडणे. धोका असा आहे की या प्रकरणात मोठ्या ट्रेंडच्या विरूद्ध व्यापार सुरू करण्याची संधी आहे. जेव्हा बाजार एक लहान दुहेरी तळ बनवतो तेव्हा असे घडते, बहुतेकदा ते घसरण चालूच राहील.

मोठे नुकसान टाळण्यासाठी, तुम्हाला कालावधी 20 वर सेट करून मूव्हिंग एव्हरेज जोडणे आवश्यक आहे. जर किंमत मूव्हिंग अॅव्हरेजपेक्षा कमी असेल, तर तुम्ही ब्रेकआउट लाइनवर खरेदी करू शकत नाही.

दुहेरी टॉप ट्रेडिंग करताना, तुम्हाला याची खात्री करणे आवश्यक आहे की किंमत 20 पेक्षा जास्त पॉइंट्सने मूव्हिंग अॅव्हरेजपेक्षा जास्त नाही. दुहेरी शीर्ष आणि दुहेरी तळाची अष्टपैलुत्व आणि विश्वासार्हता ट्रेंड रिव्हर्सलची हमी देऊ शकत नाही. दोन नियम लागू करून नुकसान टाळता येते:

- समर्थन/ब्रेकआउट आणि शिखर दरम्यान स्टॉप लॉस सेट करा.

- तुम्ही प्रति ट्रेड तुमच्या शिल्लक 1% पेक्षा जास्त वापरू शकत नाही.

हे नियम लागू केल्याने धोके कमी होतील याची खात्री होते. तांत्रिक विश्लेषणातील एक सार्वत्रिक आणि विश्वासार्ह पद्धत मोठ्या अंतराने व्यापारात अधिक अचूकता देते. मोठ्या अंतराने, सिग्नल्सची patency वाढते, ट्रेडरला पॅटर्न फॉर्मेशन मॉनिटरसमोर काही तास थांबण्याची गरज नसते.