តើអ្វីជាកំពូលទ្វេរដងក្នុងការជួញដូរ តើអ្វីជាគំរូ ការពិពណ៌នា និងការបកស្រាយនៃលំនាំបញ្ច្រាសកំពូលទ្វេ។ នៅក្នុងការវិភាគបច្ចេកទេស លំនាំគឺជាគំរូតម្លៃដដែលៗជាលំដាប់ ដែលកំណត់ចលនាទីផ្សារនាពេលអនាគត។ ម្យ៉ាងវិញទៀត គំរូបង្ហាញថាតើនិន្នាការជាក់លាក់មួយនៅក្នុងទីផ្សារនឹងបន្ត ឬបញ្ច្រាស។ មានគំរូជាច្រើនប្រភេទ៖

- ការវិភាគក្រាហ្វិក (តួលេខ);

- ការវិភាគជើងទៀន (ការរួមបញ្ចូលគ្នានៃទៀន);

- ប្រភាគ;

- គំរូតម្លៃសំខាន់ៗតាមស្ថិតិ។

https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm កំពូលទ្វេគឺជាគំរូមួយក្នុងចំណោមគំរូទូទៅបំផុតនៅក្នុងការវិភាគក្រាហ្វិកនៃទីផ្សារហិរញ្ញវត្ថុ។ រូបរាងរបស់វានៅលើគំនូសតាងនៅក្នុង

ស្ថានីយជួញដូរ ផ្តល់ឱ្យពាណិជ្ជករនូវគំនិតមួយដែលថាតម្លៃទំនងជានឹងមានឥរិយាបទដូចគ្នានឹងពេលដែលគំរូនេះបានបង្ហាញខ្លួននៅលើតារាងមុន។ កំពូលទ្វេរដងក្នុងការជួញដូរបង្ហាញពីពេលវេលានៃការបញ្ច្រាសនិន្នាការតម្លៃ។ ភាពបារម្ភនៃតួលេខនេះគឺថាវាមិនមានជម្រាលទេ ប៉ុន្តែមានកំពូលស៊ីមេទ្រី វាលេចឡើងជាលទ្ធផលនៃការបញ្ចប់នៃនិន្នាការកើនឡើង។

- របៀបកំណត់អត្តសញ្ញាណកំពូលទ្វេ និងគណនាកំពូលទ្វេនៅលើគំនូសតាង

- ធាតុនៃលំនាំកំពូលទ្វេ

- ការបង្កើតគំរូកំពូលទ្វេក្នុងការជួញដូរ

- ប្រភេទនៃកំពូលទ្វេដងក្នុងការជួញដូរ

- តើវាត្រូវបានគេប្រើក្នុងការវិភាគបច្ចេកទេសដោយរបៀបណា?

- ការជួញដូរនៅលើទីផ្សារភាគហ៊ុននៅលើកំពូលទ្វេ – យុទ្ធសាស្រ្តជាក់ស្តែង និងឧទាហរណ៍ជាមួយនឹងការពិពណ៌នា និងការពន្យល់រូបថត

- កុំធ្វើឱ្យមានកំហុសនេះនៅពេលជួញដូរគំរូកំពូលទ្វេ

- តើធ្វើដូចម្តេចដើម្បីធ្វើពាណិជ្ជកម្មលំនាំកំពូលទ្វេនិងរកប្រាក់ចំណេញ?

- បច្ចេកទេសចូលដែលអាចទុកចិត្តបាន។

- គុណសម្បត្តិនិងគុណវិបត្តិនៃគំរូ

- កំហុសនិងហានិភ័យ

របៀបកំណត់អត្តសញ្ញាណកំពូលទ្វេ និងគណនាកំពូលទ្វេនៅលើគំនូសតាង

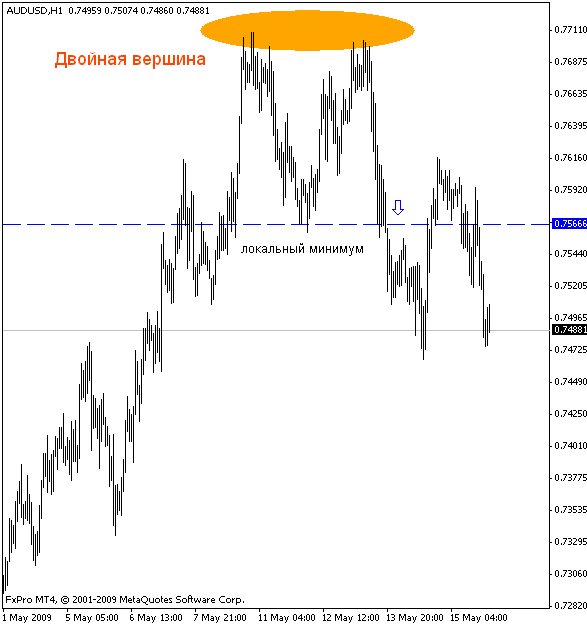

សម្រាប់ការអានឱ្យកាន់តែច្បាស់នៃលំនាំកំពូលទ្វេ អ្នកត្រូវដឹងឱ្យច្បាស់ថាតើកំពូលទ្វេមើលទៅដូចអ្វីនៅក្នុងការវិភាគបច្ចេកទេស។ តាមក្រាហ្វិក វាមើលទៅដូចជាអក្សរ M. លំនាំកំពូលទ្វេត្រូវបានបង្កើតឡើងជាលទ្ធផលនៃនិន្នាការកើនឡើងនៃការកើនឡើងតម្លៃដល់អតិបរមា (A) បន្ទាប់ពីនោះតម្លៃបានបញ្ច្រាស់យ៉ាងខ្លាំង ហើយធ្លាក់ដល់កម្រិតធ្លាក់ចុះ (B)។ ការកើនឡើងជាបន្តបន្ទាប់នៃតម្លៃឈានដល់កម្រិតនៃកំពូល A មុន ខណៈពេលដែលអាចមានភាពប្រែប្រួលបន្តិចក្នុងទិសដៅមួយឬមួយផ្សេងទៀត (A1) ខណៈពេលដែលមិនមានការបំបែកតម្លៃ។ ការបញ្ច្រាសបន្ទាប់បន្ទាបតម្លៃទៅតម្លៃមុន B ឬទាបជាង។ ការបំបែកតម្លៃនៅខាងក្រោមកម្រិត B ធ្វើឱ្យលំនាំកំពូលទ្វេបានបញ្ចប់ ហើយនិន្នាការខូច។ លំនាំកំពូលទ្វេនៅលើគំនូសតាង៖

- សម្គាល់នៅលើក្រាហ្វកំពូលពីរដែលមានទទឹងនិងកម្ពស់ដូចគ្នា;

- ចម្ងាយរវាងចំនុចកំពូលមិនគួរតូចទេ។

- បង្ហាញពីកម្រិតនៃការគាំទ្រ។

ដើម្បីកំណត់លំនាំកំពូលទ្វេ អ្នកអាចប្រើសូចនាករបច្ចេកទេសដូចជាលំយោល និង

មធ្យមផ្លាស់ទី ។ ពាណិជ្ជករជាច្រើនរំពឹងថានឹងមានតួលេខដែលបានបង្កើតឡើងយ៉ាងពេញលេញ ជាមួយនឹងការបំបែកតម្លៃ ជាការបញ្ជាក់ពីការពិតនៃនិន្នាការដើម្បីធ្វើពាណិជ្ជកម្ម។

ធាតុនៃលំនាំកំពូលទ្វេ

គំរូកំពូលទ្វេ ដូចដែលបានរៀបរាប់ខាងលើ ក្រាហ្វិកប្រហាក់ប្រហែលនឹងអក្សរ M. តួរលេខនេះមានកំពូលពីរដែលស្ថិតនៅលើកម្រិតដូចគ្នា និងរនាំងដែលស្ថិតនៅចន្លោះពួកវាពីរ។ បន្ទាត់ផ្តេកកាត់តាមចំនុចទាបនៃ trough បង្កើតកម្រិតគាំទ្រ។ កម្ពស់នៃតួលេខផ្តល់នូវការណែនាំសម្រាប់ភាគហ៊ុនក្នុងតម្លៃ។ វាត្រូវបានកំណត់ថាជាចម្ងាយពីកំពូលនៃលំនាំទៅបន្ទាត់គាំទ្រ។

ការបង្កើតគំរូកំពូលទ្វេក្នុងការជួញដូរ

នៅក្នុងការជួញដូរ កំពូលទ្វេគឺជាក្រាហ្វិច លំនាំបញ្ច្រាស និងបង្ហាញពីទំនោរធ្លាក់ចុះ ឬតម្លៃកើនឡើង។ នៅលើគំនូសតាង គំរូនេះលេចឡើងនៅពេលដែលតម្លៃឈានដល់តម្លៃអប្បបរមា/អតិបរមា ហើយបន្ទាប់មកបញ្ច្រាសយ៉ាងខ្លាំង ហើយឈានដល់កម្រិតមុន ដែលវាបញ្ច្រាសម្តងទៀត ហើយត្រឡប់ឡើង/ចុះក្រោមទៅតម្លៃអប្បបរមា/អតិបរមា ធ្វើឱ្យមានការបញ្ច្រាស់ខ្លាំងមួយទៀត។ ការបង្កើតចុងក្រោយនៃកំពូលទ្វេកើតឡើងបន្ទាប់ពីតម្លៃបំបែកតាមរយៈបន្ទាត់គាំទ្រឬបន្ទាត់បញ្ជាក់។

ប្រភេទនៃកំពូលទ្វេដងក្នុងការជួញដូរ

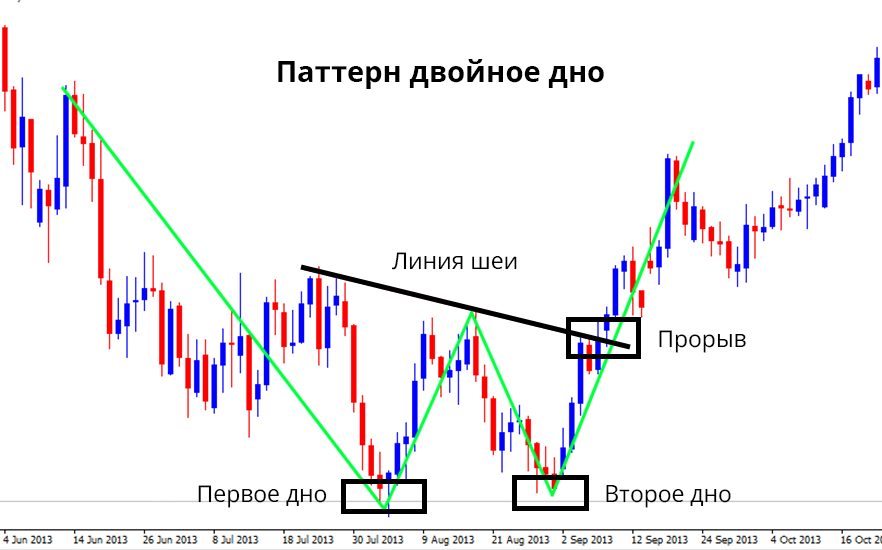

ក្នុងការជួញដូរ បន្ថែមពីលើលំនាំកំពូលទ្វេដែលឡើងចុះ ជារឿយៗមានតួរលេខផ្ទុយពីវា ហើយត្រូវបានគេហៅថា

បាត ទ្វេ ឬបាតទ្វេ។ តាមក្រាហ្វិក លំនាំមើលទៅដូចជាអក្សរ W ហើយត្រូវបានបង្កើតឡើងក្នុងទិសដៅធ្លាក់ចុះ។ វាត្រូវបានគេហៅផងដែរថា ការកើនឡើងនៃការកើនឡើង និងមានលក្ខណៈផ្ទុយគ្នានៃកំពូលទ្វេ។ នេះមានន័យថាតម្លៃឈានដល់តម្លៃអប្បបរមារបស់វា បន្ទាប់ពីនោះវាកើនឡើងក្នុងរយៈពេលខ្លី ហើយម្តងទៀតរំកិលចុះទៅតម្លៃអប្បបរមា។

តើវាត្រូវបានគេប្រើក្នុងការវិភាគបច្ចេកទេសដោយរបៀបណា?

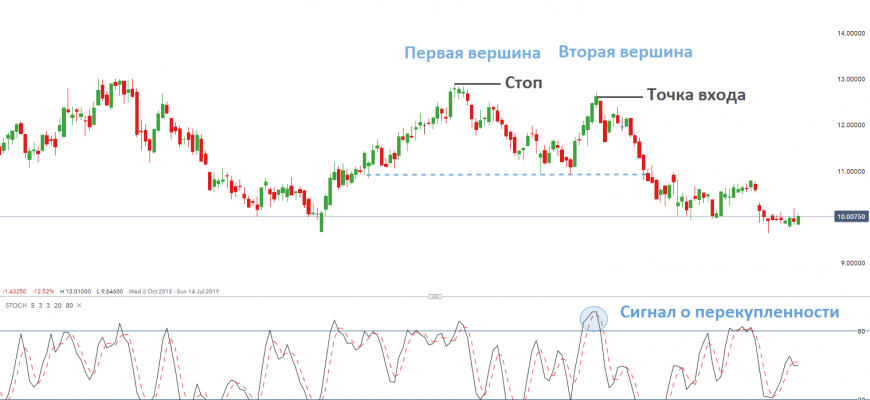

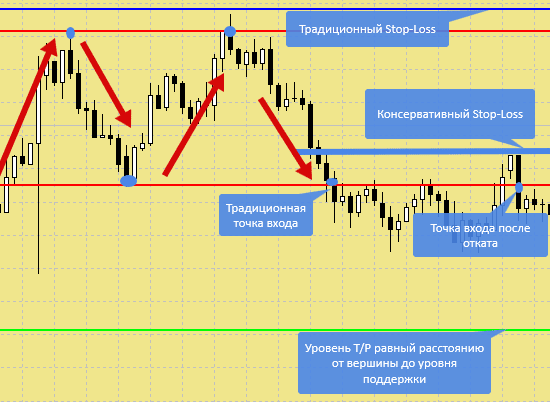

នៅក្នុងការវិភាគបច្ចេកទេសនៃទីផ្សារ កំពូលទ្វេត្រូវបានប្រើជាសញ្ញាសម្រាប់ធ្វើកិច្ចព្រមព្រៀង និងចូលទីផ្សារ។ នៅក្នុងកំណែបុរាណនៃការវិភាគបច្ចេកទេស មានការណែនាំដើម្បីចូលទៅក្នុងទីផ្សារ និងធ្វើកិច្ចព្រមព្រៀងនៅពេលដែលតម្លៃបានបំបែកតាមកម្រិតនៃការគាំទ្រ ហើយដាក់ការខាតបង់នៅពីលើកំពូលទីពីរ។ https://articles.opexflow.com/trading-training/stop-loss.htm អ្នកចូលរួមទីផ្សារយល់ថានៅពេលដែលតម្លៃប្រែប្រួល វាឈានដល់តម្លៃកំពូលរបស់វា ហើយការសម្រេចចិត្តមួយចំនួនត្រូវធ្វើ៖

- អ្នកដែលអង្គុយក្នុងមុខតំណែងទទួលបានប្រាក់ចំណេញ ស្វែងរកចំណុចចេញពីការជួញដូរ។

- អ្នកសង្កេតការណ៍ – ស្វែងរកចំណុចចូលប្រឆាំងនឹងនិន្នាការដោយយកចិត្តទុកដាក់ចំពោះមុខតំណែងខ្លាំង។

ការជួញដូរនៅលើទីផ្សារភាគហ៊ុននៅលើកំពូលទ្វេ – យុទ្ធសាស្រ្តជាក់ស្តែង និងឧទាហរណ៍ជាមួយនឹងការពិពណ៌នា និងការពន្យល់រូបថត

ដើម្បីកាត់បន្ថយហានិភ័យ និងប្រាក់ចំណេញពីការជួញដូរ អ្នកគួរតែអនុវត្តតាមច្បាប់ពីរ៖

- ចូលទីផ្សារលក់តែពេលតម្លៃបំបែកខ្សែក។

- បើកទីតាំងលក់បន្ទាប់ពីការបំបែកទីពីរនៃបន្ទាត់គាំទ្រដោយតម្លៃ។

បាតទ្វេគឺជារូបភាពកញ្ចក់នៃកំពូលទ្វេ ច្បាប់នៃការជួញដូរសម្រាប់វាគឺស្រដៀងគ្នា។ បាតទ្វេរឡើងនៅពេលដែលទំនោរធ្លាក់ចុះបញ្ច្រាស់។

កុំធ្វើឱ្យមានកំហុសនេះនៅពេលជួញដូរគំរូកំពូលទ្វេ

ដោយផ្អែកលើការវិភាគបច្ចេកទេសពាណិជ្ជករកំពុងរង់ចាំការបំបែកនៃបន្ទាត់គាំទ្រដើម្បីបើកការជួញដូរដ៏យូរ។ ទោះជាយ៉ាងណាក៏ដោយជាមួយនឹងវិធីសាស្រ្តនេះអ្នកអាចធ្លាក់ចូលទៅក្នុងអន្ទាក់នៃការបំបែកមិនពិតជាមួយនឹងការបញ្ច្រាសយ៉ាងខ្លាំងនៃទីផ្សារ។ អ្នកអាចកែតម្រូវស្ថានភាពដោយបើកទីតាំងសម្រាប់កិច្ចព្រមព្រៀងមួយបន្ទាប់ពីការបំបែកមិនពិត។ ទីផ្សារធ្លាក់ចុះនឹងបង្កឱ្យមានការខាតបង់បញ្ឈប់ពីពាណិជ្ជករដែលឈរក្នុងរយៈពេលយូរ ដែលនឹងធ្វើឱ្យតម្លៃកាន់តែទាបជាង។ https://articles.opexflow.com/analysis-methods-and-tools/proboj-urovnya.htm ការជួញដូរគំរូនេះគឺជាការជួញដូរប្រឆាំងនឹងរយៈពេលវែង។ សកម្មភាពតម្លៃ៖ លំនាំខាងលើ/បាតទ្វេ – ការណែនាំពេញលេញចំពោះការកំណត់អត្តសញ្ញាណតារាង យុទ្ធសាស្រ្តជួញដូរ៖ https://youtu.be/gRyc7Vj-4jA

តើធ្វើដូចម្តេចដើម្បីធ្វើពាណិជ្ជកម្មលំនាំកំពូលទ្វេនិងរកប្រាក់ចំណេញ?

អ្នកអាចជួសជុលប្រាក់ចំណេញពីការជួញដូរដោយពឹងផ្អែកលើកំពូលទ្វេ ដោយការគណនា និងជួសជុលបន្ទាត់យកប្រាក់ចំណេញ។ ប្រាក់ចំណេញត្រូវបានគណនាសម្រាប់គំរូកំពូលទ្វេ ក៏ដូចជាសម្រាប់តួលេខការវិភាគបច្ចេកទេសផ្សេងទៀត យោងតាមគ្រោងការណ៍៖

- វាស់ចម្ងាយពីបន្ទាត់គាំទ្រដល់កំពូល (កម្រិតតស៊ូ);

- យើងរង់ចាំការវិភាគនៃការគាំទ្រ និងពន្យារពេលតម្លៃដែលទទួលបានពីបន្ទាត់គាំទ្រ។

នៅកម្រិតនេះយើងជួសជុលប្រាក់ចំណេញ។ យុទ្ធសាស្ត្រខាងក្រោមនឹងអនុញ្ញាតឱ្យអ្នករកប្រាក់បាននៅលើកិច្ចព្រមព្រៀង៖

- បើកការជួញដូរខ្លីនៅលើការបំបែកនៃការគាំទ្រ;

- ជួសជុលការបាត់បង់ឈប់នៅពីក្រោយបន្ទាត់បំបែក;

- នៅពេលតម្លៃឡើងដល់យកប្រាក់ចំណេញ យើងជួសជុលប្រាក់ចំណេញ។

បច្ចេកទេសចូលដែលអាចទុកចិត្តបាន។

មុនពេលចូលកាន់តំណែងយូរ អ្នកត្រូវតែ៖

- ស្វែងរកបាតទ្វេដែលមានសក្តានុពល;

- រង់ចាំឱ្យតម្លៃកើនឡើង;

- កត់សម្គាល់ការវិលត្រឡប់មកវិញក្នុងទម្រង់នៃការបង្រួបបង្រួមតឹង;

- បើកការលក់បន្ទាប់ពីតម្លៃហួសពីជួរ។

គុណសម្បត្តិនិងគុណវិបត្តិនៃគំរូ

គុណសម្បត្តិនៃគំរូខាងលើ និងបាតទ្វេរួមមានប្រសិទ្ធភាពនៅចន្លោះពេលផ្សេងៗគ្នា (M15, H1, H4 ឬ D1) ។ នេះធ្វើឱ្យវាអាចប្រើពួកវាក្នុងការវិភាគនៃថ្ងៃ

តំលៃ និងទីតាំងពាណិជ្ជករ។ ទាំងនេះគឺជាតួលេខសកលដែលធ្វើការជាមួយឧបករណ៍ទីផ្សារភាគហ៊ុនផ្សេងៗគ្នា៖ ភាគហ៊ុន គូរូបិយប័ណ្ណ វត្ថុធាតុដើម។ល។ https://articles.opexflow.com/trading-training/skolko-zarabatyvayut-trajdery.htm លំនាំមានគុណវិបត្តិរបស់វា។ ចំណុចសំខាន់គឺថាកំពូលទ្វេមិនធានាការច្របាច់បញ្ចូលគ្នានៃនិន្នាការដែលបានបង្កើតឡើងនោះទេ។ ឧទាហរណ៍ ខ្លាឃ្មុំក្នុងរយៈពេលពីរថ្ងៃអាចបញ្ច្រាសតម្លៃជាលើកទីបី បំបែកកម្រិតគាំទ្រ។ ដូច្នេះ ត្រូវតែយកចិត្តទុកដាក់ ដើម្បីកាត់បន្ថយហានិភ័យ។

កំហុសនិងហានិភ័យ

កំហុសចម្បងក្នុងការជួញដូរជាមួយនឹងគំរូកំពូលទ្វេគឺការបើកមុខតំណែងវែងភ្លាមៗបន្ទាប់ពីតម្លៃបំបែកចេញ។ គ្រោះថ្នាក់គឺថាក្នុងករណីនេះមានឱកាសដើម្បីចាប់ផ្តើមការជួញដូរប្រឆាំងនឹងនិន្នាការដ៏សំខាន់មួយ។ វាកើតឡើងនៅពេលដែលទីផ្សារបង្កើតជាបាតទ្វេរតូចមួយ ដែលភាគច្រើនវានឹងបន្តធ្លាក់ចុះ។

ដើម្បីជៀសវាងការខាតបង់ធំ អ្នកត្រូវបន្ថែមការផ្លាស់ប្តូរមធ្យមដោយកំណត់រយៈពេលទៅ 20។ ប្រសិនបើតម្លៃទាបជាងមធ្យមផ្លាស់ទី អ្នកមិនអាចទិញនៅលើបន្ទាត់បំបែកបានទេ។

នៅពេលជួញដូរកំពូលទ្វេ អ្នកត្រូវប្រាកដថាតម្លៃមិនខ្ពស់ជាងតម្លៃមធ្យមផ្លាស់ទីលើសពី 20 ពិន្ទុ។ ភាពអាចបត់បែនបាន និងភាពអាចជឿជាក់បាននៃផ្នែកខាងលើ និងបាតទ្វេមិនអាចធានាការបញ្ច្រាសនិន្នាការបានទេ។ ការខាតបង់អាចត្រូវបានជៀសវាងដោយអនុវត្តច្បាប់ពីរ៖

- កំណត់ការបាត់បង់ការបញ្ឈប់រវាងការគាំទ្រ/ការបំបែក និងកម្រិតកំពូល។

- អ្នកមិនអាចប្រើលើសពី 1% នៃសមតុល្យរបស់អ្នកក្នុងមួយពាណិជ្ជកម្មបានទេ។

ការអនុវត្តច្បាប់ទាំងនេះធានាថាហានិភ័យត្រូវបានបង្រួមអប្បបរមា។ វិធីសាស្រ្តជាសកល និងគួរឱ្យទុកចិត្តក្នុងការវិភាគបច្ចេកទេសផ្តល់នូវភាពត្រឹមត្រូវកាន់តែច្រើនក្នុងការជួញដូរនៅចន្លោះពេលធំ។ ជាមួយនឹងចន្លោះពេលធំ ភាពប្រែប្រួលនៃសញ្ញាកើនឡើង ពាណិជ្ជករមិនចាំបាច់រង់ចាំច្រើនម៉ោងនៅពីមុខម៉ូនីទ័របង្កើតលំនាំនោះទេ។