Арилжаа дахь давхар топ гэж юу вэ, загвар нь юу вэ, түүний тайлбар, Давхар дээд урвуу загварын тайлбар. Техникийн шинжилгээнд загвар нь ирээдүйд зах зээлийн хөдөлгөөнийг тодорхойлдог тогтмол давтагдах үнийн хэв маяг юм. Өөрөөр хэлбэл, зах зээлд тодорхой чиг хандлага үргэлжлэх үү эсвэл буцах уу гэдгийг энэ загвар харуулж байна. Хэд хэдэн төрлийн хэв маяг байдаг:

- график шинжилгээ (зураг);

- лааны суурь шинжилгээ (лааны хослол);

- фракталууд;

- статистик ач холбогдолтой үнийн загварууд.

https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm Давхар орой нь санхүүгийн зах зээлийн график шинжилгээнд хамгийн түгээмэл загваруудын нэг юм. Арилжааны терминал дээрх график дээр түүний харагдах байдал

нь арилжаачинд үнэ нь график дээр урьд өмнө гарч байсантай ижил байх болно гэсэн санааг өгдөг. Арилжааны давхар оргил нь үнийн чиг хандлага эргэх мөчийг харуулдаг. Зургийн онцлог нь налуу биш, харин тэгш хэмтэй оройтой бөгөөд энэ нь өсөлтийн чиг хандлага дууссаны үр дүнд гарч ирдэг.

- Давхар оройг хэрхэн тодорхойлох, график дээр давхар оройг хэрхэн тооцоолох вэ

- Давхар дээд хэв маягийн элементүүд

- Арилжаа дахь давхар дээд хэв маягийг бий болгох

- Худалдаа дахь давхар топуудын төрлүүд

- Техникийн шинжилгээнд үүнийг хэрхэн ашигладаг вэ?

- Давхар орой дээр хөрөнгийн бирж дээр арилжаа хийх – тайлбар, гэрэл зургийн тайлбар бүхий практик стратеги, жишээнүүд

- Давхар топ загварыг худалдаалахдаа ийм алдаа гаргаж болохгүй

- Давхар топ загварыг хэрхэн худалдаалж, ашиг олох вэ?

- Найдвартай нэвтрэх техник

- Загварын давуу болон сул талууд

- Алдаа, эрсдэл

Давхар оройг хэрхэн тодорхойлох, график дээр давхар оройг хэрхэн тооцоолох вэ

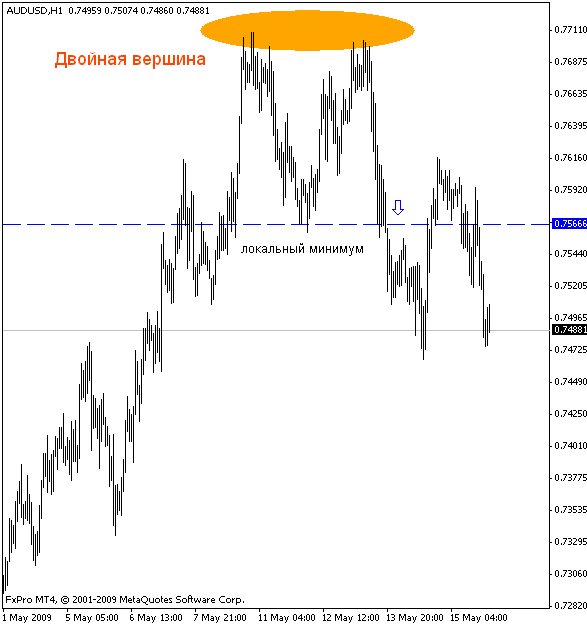

Давхар оройн загварыг илүү нарийвчлалтай уншихын тулд техникийн шинжилгээнд давхар орой ямар харагддагийг яг таг мэдэх хэрэгтэй. Графикийн хувьд энэ нь M үсэг шиг харагдаж байна. Давхар дээд загвар нь үнийн өсөлт дээд тал нь (A) хүртэл өсөх хандлагын үр дүнд бий болсон бөгөөд үүний дараа үнэ огцом эргэж, доошоо чиглэсэн дэмжлэг (B) хүртэл буурдаг. Үнийн дараагийн өсөлт нь өмнөх дээд А-ын түвшинд хүрч, нэг чиглэлд бага зэрэг хэлбэлзэлтэй (A1) байж болох ч үнийн уналт байхгүй. Дараагийн буцаалт нь үнийг өмнөх B буюу түүнээс доош үнэ хүртэл бууруулна. В түвшнээс доош үнийн уналт нь давхар дээд хэв маягийг бүрэн төгс болгож, трендийг эвддэг. График дээрх давхар дээд хээ:

- график дээр ижил өргөн, өндөртэй хоёр оргилыг тэмдэглэ;

- оройн хоорондох зай бага байх ёсгүй;

- дэмжлэгийн түвшинг заана.

Давхар дээд загварыг тодорхойлохын тулд та осциллятор,

хөдөлж буй дундаж зэрэг техникийн үзүүлэлтүүдийг ашиглаж болно . Олон худалдаачид арилжаа хийхдээ чиг хандлагын үнэнийг батлахын тулд үнийн уналт бүхий бүрэн хэмжээний тоо гарч ирнэ гэж найдаж байна.

Давхар дээд хэв маягийн элементүүд

Дээр дурдсанчлан давхар дээд хэв маяг нь графикийн хувьд М үсэгтэй төстэй. Зураг нь нэг түвшинд байрлах хоёр оргил оргил ба тэдгээрийн хоёрын хооронд байрлах тэвшээс бүрдэнэ. Тэвшийн доод цэгээр татсан хэвтээ шугам нь тулгуурын түвшинг бүрдүүлдэг. Зургийн өндөр нь хувьцааны үнийн удирдамжийг өгдөг. Энэ нь хэв маягийн оргил цэгээс тулгуур шугам хүртэлх зайгаар тодорхойлогддог.

Арилжаа дахь давхар дээд хэв маягийг бий болгох

Арилжааны хувьд давхар топ нь график, урвуу загвар бөгөөд үнийн уналт эсвэл өсөх хандлагыг харуулдаг. Графикууд дээр үнэ хамгийн бага/хамгийн их утгад хүрэх үед энэ хэв маяг гарч ирэх ба дараа нь огцом урвуу ойролцоогоор өмнөх түвшинд хүрэх ба тэнд дахин урвуу буцаж, хамгийн бага/хамгийн их утга руу өсөх/буурах замаар буцах ба дахин огцом эргэлт хийх болно. Давхар дээдийн эцсийн хэлбэр нь үнэ нь дэмжлэгийн шугам эсвэл баталгаажуулалтын шугамаар дамжсаны дараа үүсдэг.

Худалдаа дахь давхар топуудын төрлүүд

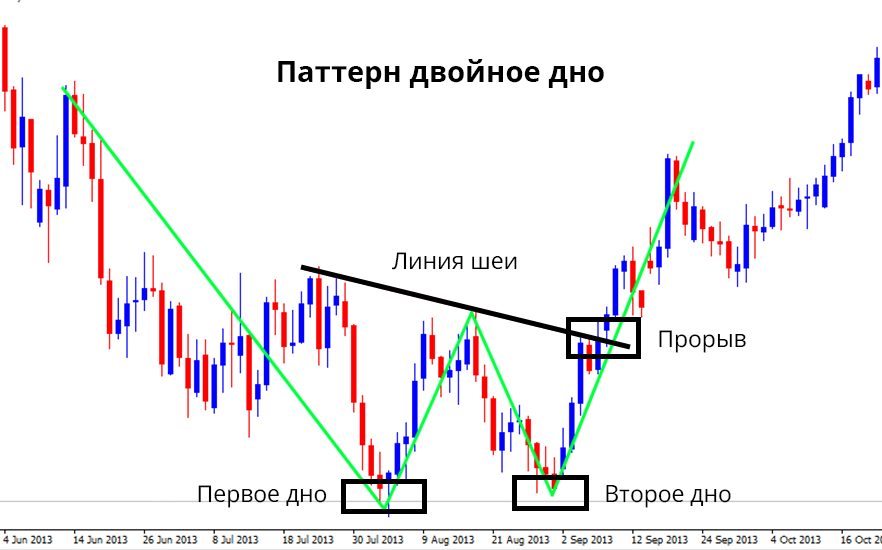

Арилжааны хувьд өгсөх давхар дээд хэв маягаас гадна түүний эсрэг талын дүрс байдаг бөгөөд үүнийг

давхар ёроол эсвэл давхар ёроол гэж нэрлэдэг. Графикийн хувьд загвар нь W үсэг шиг харагддаг бөгөөд буурах хандлагатай байдаг. Үүнийг мөн өсөлтийн урвуу гэж нэрлэдэг бөгөөд давхар оройн эсрэг шинж чанартай байдаг. Энэ нь үнэ хамгийн багадаа хүрч, дараа нь богино хугацаанд өсөж, дахин доод үнэ рүүгээ эргэлддэг гэсэн үг юм.

Техникийн шинжилгээнд үүнийг хэрхэн ашигладаг вэ?

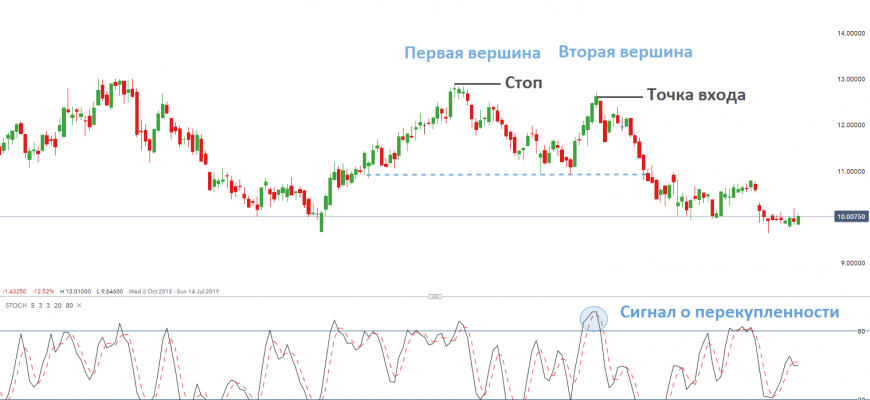

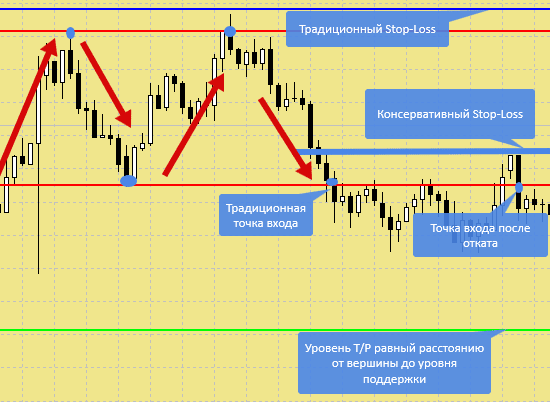

Зах зээлийн техникийн шинжилгээнд давхар оройг хэлцэл хийх, зах зээлд нэвтрэх дохио болгон ашигладаг. Техникийн шинжилгээний сонгодог хувилбарт үнэ нь дэмжлэгийн төвшинг давсан үед зах зээлд орж, хэлцэл хийх, хоёр дахь дээд цэгээс дээш зогсолтыг зогсоох зөвлөмжүүд байдаг. https://articles.opexflow.com/trading-training/stop-loss.htm Зах зээлд оролцогчид үнэ хэлбэлзэх үед дээд цэгтээ хүрч, тодорхой шийдвэр гаргах шаардлагатай гэдгийг ойлгодог.

- албан тушаалд сууж буй хүмүүс ашиг олж, арилжаанаас гарах гарц хайж байна;

- ажиглагчид – чиг хандлагын эсрэг нэвтрэх цэгийг хайж, хүчтэй байр суурийг анхаарч үздэг.

Давхар орой дээр хөрөнгийн бирж дээр арилжаа хийх – тайлбар, гэрэл зургийн тайлбар бүхий практик стратеги, жишээнүүд

Эрсдэл, арилжаанаас ашиг олохын тулд та хоёр дүрмийг баримтлах хэрэгтэй.

- Үнэ нь хүзүүний шугамыг таслахад л зарах зах зээлд ороорой.

- Үнийн дагуу дэмжлэгийн шугамыг хоёр дахь удаагаа тасалсны дараа худалдах позицийг нээнэ үү.

Давхар ёроол нь давхар оройн толин тусгал дүрс бөгөөд түүний арилжааны дүрэм ижил төстэй байдаг. Уналтын чиг хандлага эргэх үед давхар ёроол гарч ирнэ.

Давхар топ загварыг худалдаалахдаа ийм алдаа гаргаж болохгүй

Техникийн шинжилгээнд үндэслэн худалдаачид урт арилжаа нээхийн тулд дэмжлэг үзүүлэх шугамын эвдрэлийг хүлээж байна. Гэсэн хэдий ч, энэ хандлагыг ашигласнаар та зах зээлийг огцом эргүүлж, хуурамч задралын урхинд орж болно. Хуурамч эвдрэлийн дараа хэлцлийн позиц нээх замаар нөхцөл байдлыг засч залруулж болно. Зах зээлийн уналт нь урт хугацаанд зогсох худалдаачдын зогсолтыг өдөөх бөгөөд энэ нь үнийг улам доошлуулах болно. https://articles.opexflow.com/analysis-methods-and-tools/proboj-urovnya.htm Энэ загварыг арилжаалах нь урт хугацааны эсрэг арилжаа юм. Үнийн арга хэмжээ: давхар дээд/доод хэв маяг – графикийг тодорхойлох бүрэн гарын авлага, худалдааны стратеги: https://youtu.be/gRyc7Vj-4jA

Давхар топ загварыг хэрхэн худалдаалж, ашиг олох вэ?

Та авах ашиг шугамыг тооцоолж, засах замаар давхар орой дээр тулгуурлан арилжаанаас олох ашгийг засах боломжтой. Давхар дээд загвар болон бусад техникийн шинжилгээний тоонуудын хувьд ашгийг дараахь схемийн дагуу тооцно.

- дэмжих шугамаас оргил хүртэлх зайг хэмжих (эсэргүүцлийн түвшин);

- Бид дэмжлэгийн эвдрэлийг хүлээж, дэмжлэгийн шугамаас хүлээн авсан утгыг хойшлуулна.

Энэ түвшинд бид ашгийг тогтоодог. Дараах стратеги нь танд хэлэлцээрээс орлого олох боломжийг олгоно.

- дэмжлэгийн тасалдал дээр богино арилжаа нээх;

- таслах шугамын ард зогсолтын алдагдлыг засах;

- үнэ хүрэхэд ашиг авна, бид ашгийг тогтооно.

Найдвартай нэвтрэх техник

Урт байрлалд орохын өмнө та дараахь зүйлийг хийх ёстой.

- боломжит давхар ёроолыг олох;

- үнэ өсөх хүртэл хүлээх;

- хатуу нэгтгэх хэлбэрээр ухрахыг анзаарах;

- үнэ хязгаараас хэтэрсэний дараа худалдаа нээнэ.

Загварын давуу болон сул талууд

Давхар дээд ба давхар ёроолын загварын давуу талууд нь өөр өөр хугацааны интервалд (M15, H1, H4 эсвэл D1) үр ашигтай байдаг. Энэ нь өдөр, савлуур , байрлалын худалдаачдын шинжилгээнд тэдгээрийг ашиглах боломжтой болгодог

. Эдгээр нь хөрөнгийн зах зээлийн янз бүрийн хэрэгслүүдтэй ажилладаг бүх нийтийн тоо юм: хувьцаа, валютын хос, түүхий эд гэх мэт. https://articles.opexflow.com/trading-training/skolko-zarabatyvayut-trajdery.htm загвар нь сул талуудтай. Хамгийн гол нь давхар орой нь үүссэн чиг хандлагыг нэгтгэх баталгаа биш юм. Жишээлбэл, хоёр өдрийн дотор баавгай гурав дахь удаагаа үнийг эргүүлж, дэмжлэгийн түвшинг давж чадна. Тиймээс эрсдэлийг багасгахын тулд болгоомжтой байх хэрэгтэй.

Алдаа, эрсдэл

Давхар топ загвартай арилжааны гол алдаа бол үнэ унасны дараа шууд урт позиц нээх явдал юм. Энэ тохиолдолд томоохон трендийн эсрэг арилжаа эхлэх боломж байгаа нь аюул юм. Энэ нь зах зээл нь жижиг давхар ёроол үүсэх үед тохиолддог бөгөөд ихэнхдээ энэ нь буурах болно.

Их хэмжээний алдагдалд орохгүйн тулд та хугацааг 20 болгож хөдөлж буй дундажийг нэмэх хэрэгтэй. Хэрэв үнэ нь хөдөлж буй дунджаас доогуур байвал таслах шугам дээр худалдан авах боломжгүй.

Давхар топ арилжаа хийхдээ үнэ нь хөдөлж буй дунджаас 20-оос дээш оноогоор өндөр биш эсэхийг шалгах хэрэгтэй. Давхар дээд ба давхар ёроолын олон талт байдал, найдвартай байдал нь чиг хандлагыг өөрчлөх баталгаа болж чадахгүй. Хоёр дүрмийг баримталснаар алдагдлаас зайлсхийх боломжтой.

- Дэмжлэг/breakout болон оргил цэгийн хооронд алдагдлыг зогсооно.

- Та арилжаа бүрт өөрийн үлдэгдлийн 1 хувиас илүүг ашиглах боломжгүй.

Эдгээр дүрмийг хэрэгжүүлэх нь эрсдэлийг багасгах боломжийг олгодог. Техникийн шинжилгээний бүх нийтийн бөгөөд найдвартай арга нь их хэмжээний интервалаар арилжаа хийхэд илүү нарийвчлалыг өгдөг. Том завсарлагааны үед дохионы ил тод байдал нэмэгдэж, худалдаачин хэв маяг үүсэх хяналтын өмнө хэдэн цаг хүлээх шаардлагагүй болно.