Các mẫu “Cốc có tay cầm” và “Đĩa” trên biểu đồ giá được hình thành trong thời gian dài và khá hiếm. Tuy nhiên, chúng là những tín hiệu tốt: đầu tiên có thể cho thấy sự tiếp tục của xu hướng tăng giá dài hạn, thứ hai – sự đảo ngược sắp tới của xu hướng giảm.

Mô tả các biểu đồ phân tích kỹ thuật Cốc có tay cầm và Đĩa

“Cốc có tay cầm” và “Đĩa” lần lượt thuộc các nhóm mẫu khác nhau: xu hướng và đảo chiều. Theo quy luật, chúng được sử dụng bởi các nhà đầu tư có kinh nghiệm, những người tập trung vào các khoản đầu tư dài hạn.

Trong các khung thời gian ngắn, những số liệu như vậy rất hiếm và được coi là tín hiệu yếu.

Mẫu “Cốc có tay cầm”

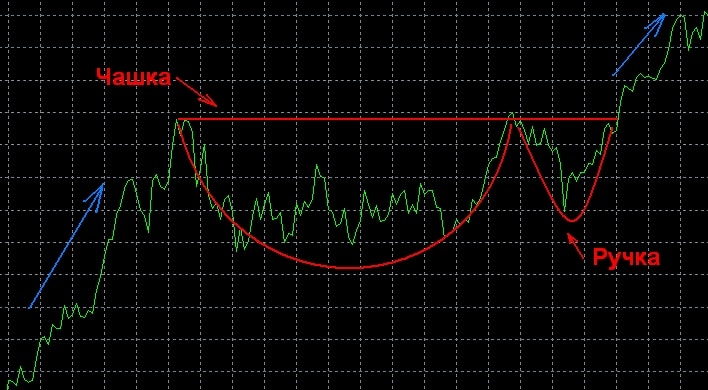

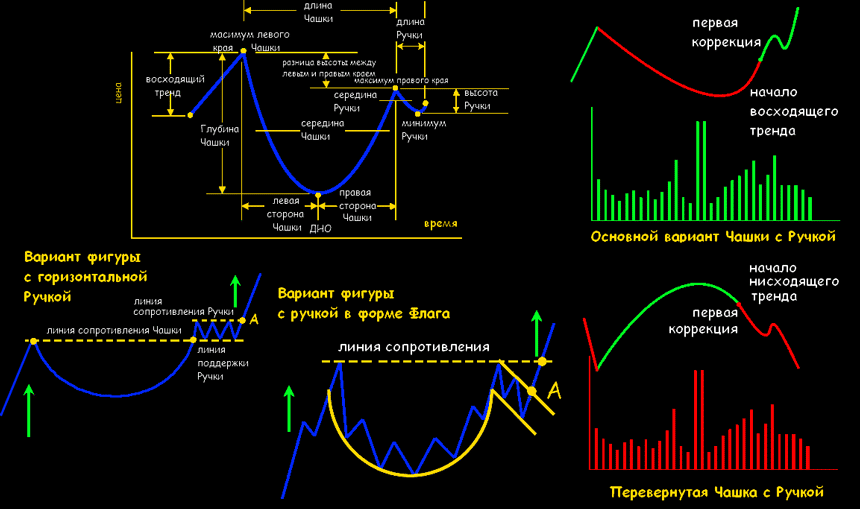

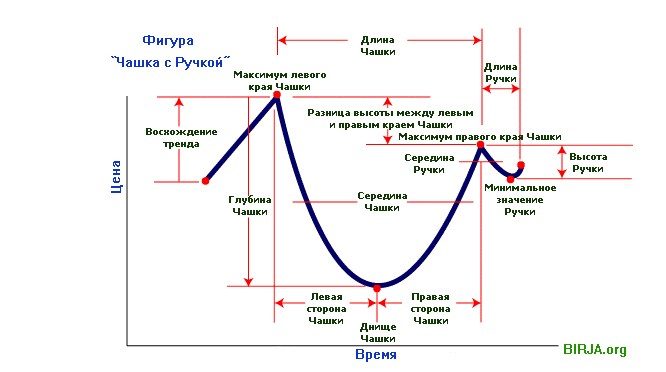

Mô hình giá Cup và Tay cầm là một hình chữ U với một nhánh nhỏ (điều chỉnh) ở cuối bên phải. Con số phân tích kỹ thuật này được coi là một tín hiệu tăng giá và được coi là dấu hiệu của sự tiếp tục của xu hướng tăng.

- Hình chữ U đáy không có góc nhọn;

- phần lõm không quá sâu;

- khối lượng tỷ lệ thuận với giá cả.

Mô hình Cup và Handle trong giao dịch thực tế, mô tả và ý nghĩa của mô hình trong phân tích kỹ thuật: https://youtu.be/WB-xPUxdL98

Mẫu đĩa

Mô hình Saucer báo hiệu khả năng đảo ngược xu hướng đang thịnh hành. Nó là sự hình thành hình chữ U xuất hiện vào cuối các xu hướng giảm dài và thường chỉ ra một sự đảo chiều giá sắp xảy ra. Khung thời gian của mô hình có thể thay đổi từ một tuần đến vài tháng. Đồng thời, rất khó để chỉ ra rõ ràng hình được hình thành từ khi nào. Về mặt hình thức, người ta tin rằng điều này xảy ra vào thời điểm vượt qua mức mà nó bắt đầu xuất hiện.

- sự xuất hiện của con số được báo trước bởi một xu hướng giảm dài rõ rệt;

- khi đạt đến mức giá tối thiểu, giai đoạn hợp nhất bắt đầu, biểu thức đồ họa của nó là đáy phẳng của “Saucer”;

- giá và khối lượng di chuyển song song với nhau.

Các loại cốc hình phân tích kỹ thuật có tay cầm

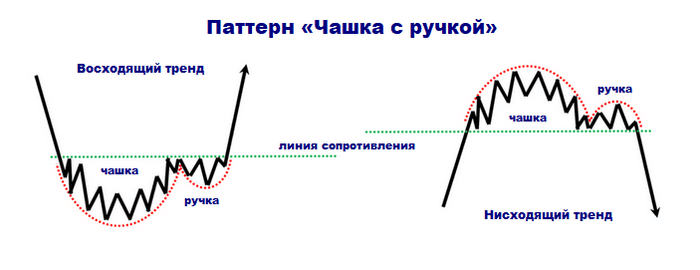

Các mẫu phân tích kỹ thuật được mô tả có thể được xem ngược lại, phản ánh các quá trình ngược lại với các quá trình được quan sát trong trường hợp hình thành các mẫu chuẩn.

Cốc ngược với mẫu tay cầm

Một chiếc cốc và tay cầm ngược là một mô hình tiếp tục xu hướng giảm giá. Sự hình thành của mô hình bắt đầu với sự gia tăng giá trị của tài sản. Sự hợp nhất sâu hơn được quan sát thấy và giá quay trở lại vị trí mà tại đó sự tăng trưởng bắt đầu. Sau đó, có một sự điều chỉnh đi lên nhỏ, sau đó biểu đồ lại lao xuống.

Mô hình “Chiếc đĩa đảo ngược”

Nó chỉ ra rằng giá của tài sản đã đạt đến mức tối đa và xu hướng tăng đã kết thúc. Vì giá không thể tăng vô thời hạn nên đến một thời điểm nhất định nó có xu hướng đi ngang, sau đó bắt đầu giảm từ từ. Sau một thời gian, sự sụt giảm sẽ tăng tốc và một xu hướng “giảm giá” ổn định được hình thành. Mô hình này không cho phép các dự đoán liên quan đến hiệu suất giá, nhưng chỉ ra rằng tài sản có nguy cơ giảm bất ngờ và nhanh chóng.

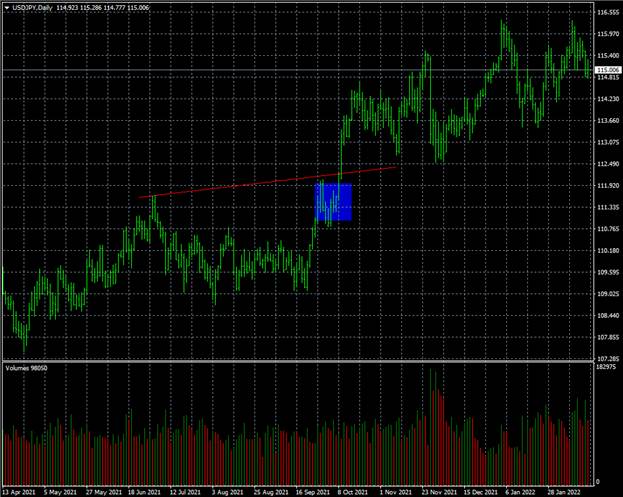

Sử dụng trong thương mại

Mặc dù các mô hình đang được xem xét được coi là tín hiệu tốt trên khung thời gian lớn, việc xác định chúng đòi hỏi phải nghiên cứu nhiều chỉ báo cùng một lúc. Nếu không, khả năng mắc sai lầm rất cao. Khuyến nghị sử dụng các công cụ bổ sung, bao gồm các chỉ báo và phân tích cơ bản.

Giao dịch với mô hình Cup và Tay cầm

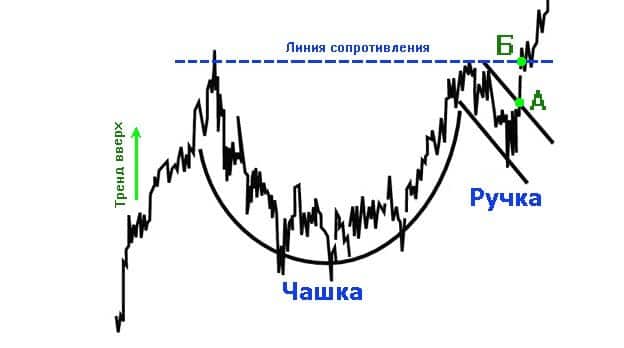

Có 3 phương pháp giao dịch cho mô hình Cup và Handle:

- Lão luyện . Đây là phương pháp rủi ro nhất dựa trên phân tích bút. Đầu tiên, các mức hỗ trợ và kháng cự được vẽ cho biểu đồ trong phạm vi điều chỉnh. Ngay sau khi báo giá “vượt qua” mức trên, bạn có thể đặt hàng. Cắt lỗ được đánh dấu bên dưới đường đột phá.

- Tiêu chuẩn . Khi sự điều chỉnh được thay thế bằng một sự gia tăng mạnh mẽ trong báo giá và kết thúc bằng một “đột phá” của mức ban đầu, các đơn đặt hàng sẽ được đặt. Cắt lỗ được đánh dấu bên dưới đường kháng cự.

- Bảo thủ . Đây là cách tiếp cận phổ biến nhất kể từ khi ít rủi ro hơn và đáng tin cậy hơn. Khi chọn thời điểm tham gia thị trường, có thể dự kiến sẽ xảy ra sự cố đứt gãy đường kỹ thuật nối các đỉnh của “chiếc cốc”. Tốt nhất là mở lệnh sau khi kiểm tra lại đường đột phá. Cắt lỗ được đặt bên dưới “tay cầm” hoặc nến được hình thành trong quá trình “phục hồi” (nếu nó lớn).

- con số này đứng trước một xu hướng tăng rõ rệt;

- hình vẽ rõ ràng khi chọn các khoảng thời gian lớn (D1, W1);

- “Chiếc cốc” có hình dạng chính xác, có thể được xác minh bằng các phép tính: giá trị trung bình cộng giữa đỉnh của bức tường bên trái và điểm cực tiểu của đáy nhỏ hơn giá trị trung bình cộng giữa điểm cực trị của “tay cầm”;

- đường trung bình động với chu kỳ 200 nằm dưới phạm vi điều chỉnh.

Giao dịch với Mô hình chiếc đĩa

Các nhà đầu tư chờ đợi khả năng mở các vị thế mua nên theo dõi động thái của đáy đĩa. Tại thời điểm báo giá tăng vọt đầu tiên, họ vẫn tiếp tục quan sát. Mua được thực hiện khi mức giá tăng đột biến mới phá vỡ mức cao của mức giá trước đó. Ngày nay, figure “Saucer” hầu như không bao giờ được sử dụng, bởi vì. có sự biến động cao trên thị trường thế giới. Dự đoán tăng trưởng trong dài hạn là rất khó.