د نرخ چارټونو کې “کپ د لاسي سره” او “ساسر” نمونې د اوږدې مودې لپاره رامینځته کیږي او خورا نادر دي. په هرصورت، دوی د ښه سیګنالونو په توګه کار کوي: لومړی کیدای شي د اوږدمهاله چټک رجحان دوام څرګند کړي، دویم – د بیئرش رجحان راتلونکی بدلون.

د تخنیکي تحلیلي چارټونو توضیحات د لاسي او ساسر سره کپ

“د لاسي سره کپ” او “ساسر” د نمونو مختلف ګروپونو پورې اړه لري: په ترتیب سره رجحان او بیرته راګرځول. د یوې قاعدې په توګه، دوی د تجربه لرونکو پانګوالو لخوا کارول کیږي چې د اوږدې مودې پانګوونې تمرکز کوي.

په لنډ وخت کې، دا ډول ارقام نادر دي او ضعیف نښې ګڼل کیږي.

نمونه “د لاسي سره کپ”

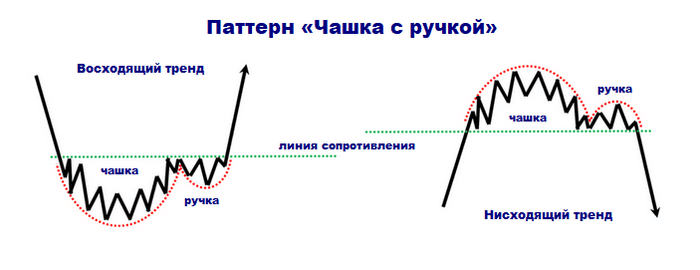

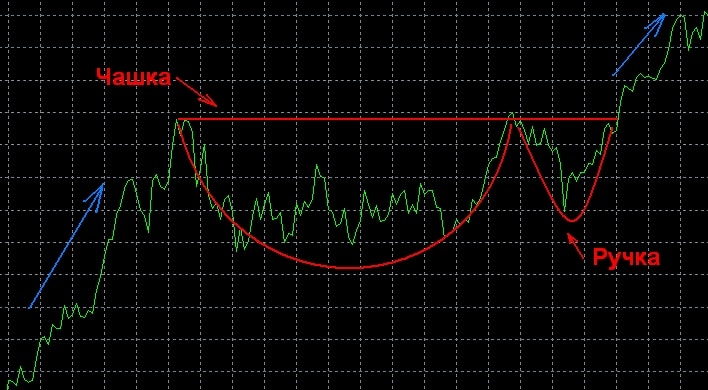

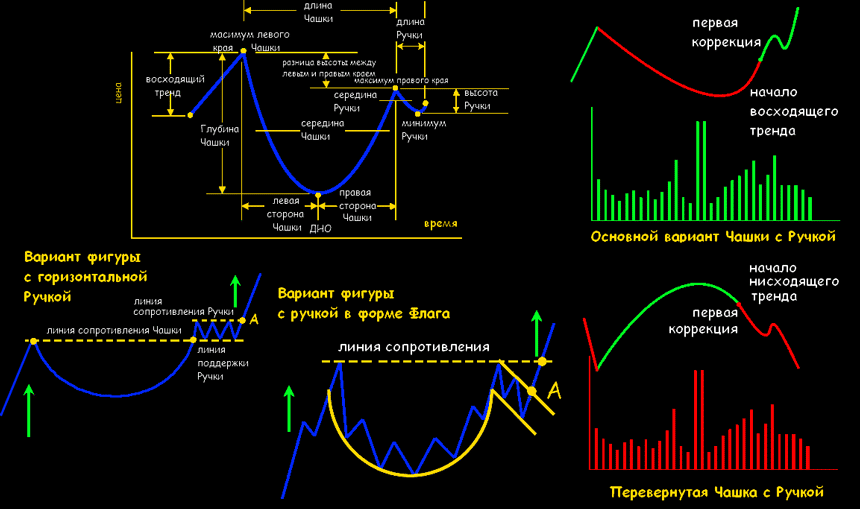

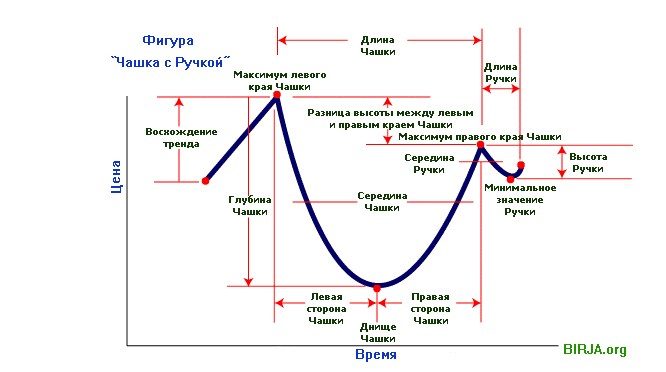

د کپ او لاسي قیمت بیلګه د U شکل شکل دی چې په ښي پای کې د کوچنۍ څانګې (اصلاح) سره. د تخنیکي تحلیل دا ارقام د لوړ سیګنال په توګه ګڼل کیږي او د لوړتیا د دوام نښه ګڼل کیږي. [سرلیک id=”attachment_13480″ align=”aligncenter” width=”624″]

- د انځور لاندې U-شکل هیڅ تیز کونج نلري؛

- مقعر برخې ډیرې ژورې ندي؛

- حجم په مستقیم ډول د قیمت سره متناسب دی.

په ریښتیني سوداګرۍ ، توضیحاتو او تخنیکي تحلیل کې د ماډل معنی څه کې “د لاسي سره کپ” نمونه: https://youtu.be/WB-xPUxdL98

د ساسر نمونه

د ساسر نمونه د موجوده رجحان احتمالي بدلون نښه کوي. دا د U-شکل جوړښت دی چې د اوږدې ښکته رجحاناتو په پای کې څرګندیږي او ډیری وختونه د نږدې نرخ بیرته راګرځیدو په ګوته کوي. د نمونې وخت چوکاټ له یوې اونۍ څخه تر څو میاشتو پورې توپیر کولی شي. په ورته وخت کې، دا ستونزمنه ده چې په روښانه توګه وښودل شي کله چې انځور جوړ شو. په رسمي ډول، داسې انګیرل کیږي چې دا د هغه کچې د بریالیتوب په وخت کې پیښیږي چې په هغې کې یې راڅرګندیدل پیل کړي.

- د څېرې ظاهري بڼه د روښانه اوږده ښکته رجحان څخه مخکې ده؛

- کله چې قیمت لږترلږه ته ورسیږي، د یوځای کولو مرحله پیل کیږي، ګرافیکي بیان چې د “ساسر” فلیټ لاندې دی؛

- نرخ او حجم په ګډه حرکت کوي.

د تخنیکي تحلیل ارقامو ډولونه د لاسي سره کپ

د تخنیکي تحلیلونو تشریح شوي نمونې په برعکس لیدل کیدی شي، هغه پروسې منعکس کوي چې د هغو سره مخالف دي چې د معیاري نمونو د جوړولو په صورت کې لیدل کیږي.

د لاسي نمونې سره بدل شوی پیاله

یو بدل شوی کپ او لاستی د بیئرش رجحان دوام بیلګه ده. د نمونې رامینځته کول د شتمنۍ ارزښت لوړیدو سره پیل کیږي. نور ادغام لیدل کیږي، او نرخ بیرته هغه موقف ته راځي چې وده یې پیل کړې. بیا یو کوچنی پورته سمون دی، وروسته له هغه چې چارټ بیا ښکته کیږي.

ماډل “الوتونکی طشتری”

دا په ګوته کوي چې د شتمنۍ نرخ اعظمي حد ته رسیدلی او لوړوالی پای ته رسیدلی. څرنګه چې نرخ نشي کولی په دوامداره توګه لوړ شي، په یو ټاکلي وخت کې دا د غاړې په لور حرکت کوي، بیا ورو ورو کمیدل پیل کوي. د یو څه وخت وروسته ، زوال ګړندی کیږي او یو مستحکم “بیارش” رجحان رامینځته کیږي. دا نمونه د نرخ فعالیت په اړه وړاندوینې ته اجازه نه ورکوي، مګر دا په ګوته کوي چې شتمنۍ د غیر متوقع او چټک کمښت په خطر کې دي.

په تجارت کې وکاروئ

که څه هم تر نظر لاندې نمونې په لوی وخت چوکاټ کې ښه نښې ګڼل کیږي، د دوی پیژندنه په ورته وخت کې د ډیری شاخصونو مطالعې ته اړتیا لري. که نه نو، د غلطۍ کولو ډیر احتمال شتون لري. دا سپارښتنه کیږي چې اضافي وسیلې وکاروئ ، پشمول شاخصونه او بنسټیز تحلیلونه.

د کپ او لاسي ماډل سره تجارت

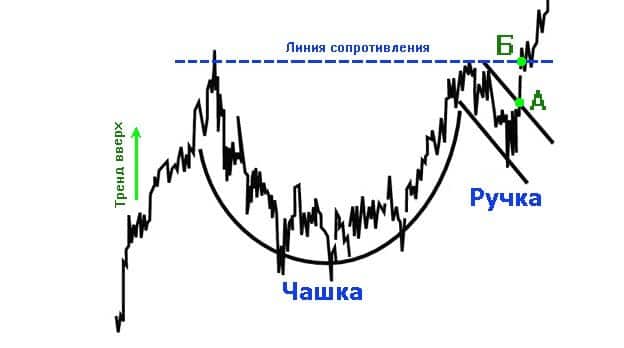

د کپ او لاسي نمونې لپاره د سوداګرۍ 3 میتودونه شتون لري:

- . _ دا د قلم تحلیل پر بنسټ ترټولو خطرناک میتود دی. لومړی، د ملاتړ او مقاومت کچه د چارټ لپاره د سمون رینج کې رسم شوي. هرڅومره ژر چې نرخونه پورتنۍ کچې ته “مات شي” ، تاسو امر کولی شئ. Stop Loss د بریک آوټ لاین لاندې نښه شوی.

- معیاري _ کله چې سمون په نرخونو کې د تیز زیاتوالي سره ځای په ځای شي او د هغې د پیل کچې “بریک آوټ” سره پای ته ورسیږي ، امرونه ایښودل کیږي. Stop Loss د مقاومت د کرښې لاندې په نښه شوی.

- محافظه کار دا له هغه وخت راهیسې ترټولو مشهوره طریقه ده لږ خطرناک او ډیر د اعتماد وړ. کله چې بازار ته د ننوتلو لپاره شیبه غوره کړئ، د تخنیکي کرښې ماتول تمه کیږي چې د “کپ” سر سره نښلوي. دا غوره ده چې د بریک آوټ لاین له بیا ازموینې وروسته فرمایشونه خلاص کړئ. Stop Loss د “هنډل” یا شمعې لاندې تنظیم شوی چې د “ریباونډ” په جریان کې رامینځته شوی (که دا لوی وي).

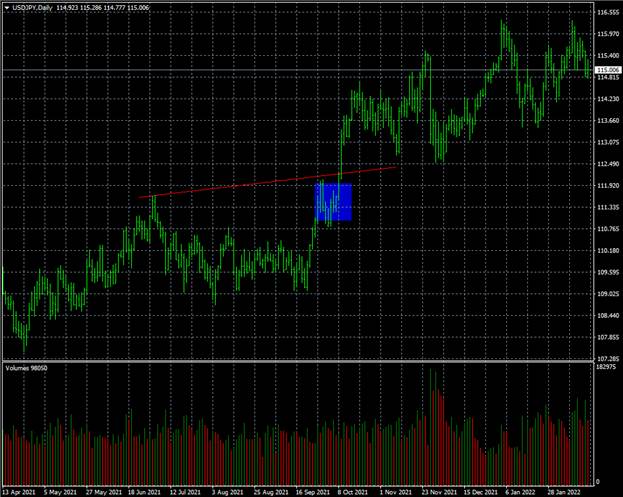

- ارقام د یو څرګند لوړ رجحان څخه مخکې دی؛

- ارقام په روښانه ډول رسم شوي کله چې د لوی وخت وقفې غوره کول (D1, W1)؛

- “پیاله” سم شکل لري، کوم چې د محاسبې له لارې تایید کیدی شي: د کیڼ دیوال د پورتنۍ برخې او د ښکته ښکته نقطې تر مینځ د ریاضي معنی د “سمندري” د پایې تر مینځ د ریاضیي معنی څخه کمه ده؛

- د حرکت اوسط کرښه د 200 دورې سره د سمون حد څخه ښکته ده.

د ساسر نمونې سره تجارت

هغه پانګه اچوونکي چې د اوږدې پوستونو د پرانستلو احتمال ته انتظار باسي باید د ساسر د پای حرکتونه وګوري. په نرخونو کې د لومړي زیاتوالي په وخت کې ، دوی مشاهده کولو ته دوام ورکوي. پیرود هغه وخت رامینځته کیږي کله چې په نرخونو کې نوی لوړوالی د تیر نرخ لوړوالی مات کړي. نن ورځ، د “ساسر” شخصیت تقریبا هیڅکله نه کارول کیږي، ځکه چې. د نړۍ په بازارونو کې لوړ بې ثباتي شتون لري. د اوږدمهاله ودې وړاندوینه ستونزمنه ده.