Ichimoku اشارے تجارتی نظام کی بنیاد کے طور پر، استعمال کرنے کا طریقہ، ترتیبات، راز، حکمت عملی، کیسے استعمال کریں – تفصیل اور اطلاق۔ Ichimoku انڈیکیٹر ایک عالمگیر

تکنیکی تجزیہ کا ٹول ہے جو ایک ہی چارٹ پر مارکیٹ کے رجحان، سپورٹ اور مزاحمتی سطحوں کے ساتھ ساتھ داخلے اور خارجی راستوں کو ظاہر کرتا ہے۔ https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm

- Ichimoku اشارے – سگنل کیا ہیں، مطلب کیا ہے، حساب کا فارمولا

- تبادلوں کی لائن

- معیاری لائن

- لیڈ وقفہ A

- لیڈ وقفہ B

- وقفہ وقفہ

- بادل

- Ichimoku اشارے کی بنیاد پر استعمال، ترتیب، تجارتی حکمت عملیوں کا استعمال کیسے کریں۔

- Ichimoku Cloud اشارے کا استعمال کیسے کریں؟

- Ichimoku کب استعمال کریں اور کن آلات پر اور اس کے برعکس، کب نہیں۔

- فائدے اور نقصانات

- انٹرفیس میں درخواست کی مثالوں کے ساتھ مختلف ٹرمینلز میں درخواست

Ichimoku اشارے – سگنل کیا ہیں، مطلب کیا ہے، حساب کا فارمولا

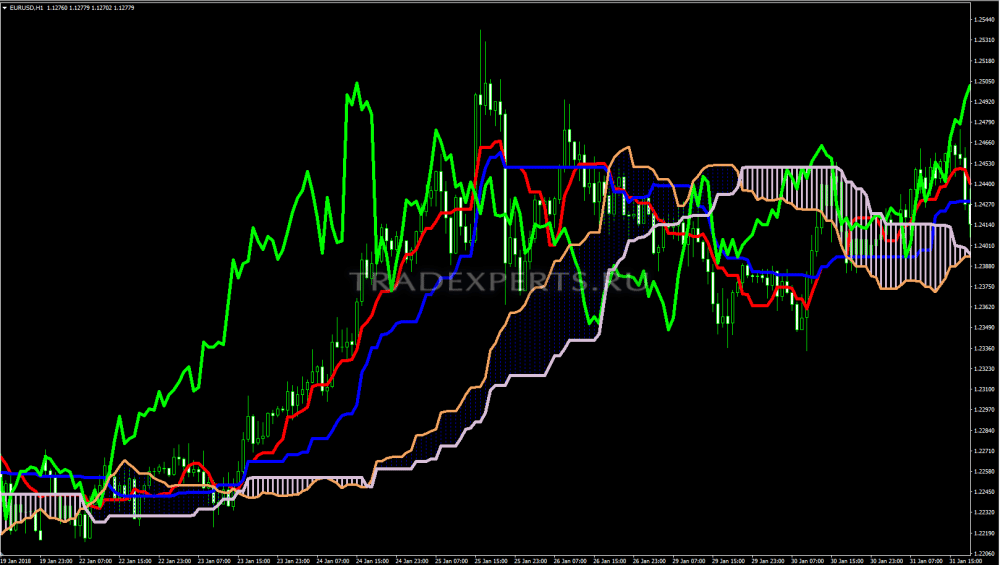

Ichimoku ایک چارٹ میں کئی اشاریوں کو یکجا کرتا ہے۔ کینڈل سٹک چارٹس کی بنیاد پر، یہ مارکیٹ کے مروجہ رجحان کی سمت اور ریورسل پوائنٹس کا تعین کرنے کا بنیادی مقصد پورا کرتا ہے۔ یہ ایک oscillator کے طور پر کام کر سکتا ہے۔ دوسرے لفظوں میں، یہ ایک دیے گئے اثاثے کے لیے قیمت کی تبدیلی (مومینٹم) کی شرح کی پیمائش کرتا ہے۔ انٹرا ڈے ٹریڈنگ سیشنز کے دوران متعدد ایوریجز کا استعمال کرتے ہوئے سپورٹ اور ریزسٹنس لیولز کی نشاندہی کرنے اور انہیں چارٹ پر پلاٹ کرنے کے قابل۔ وہ ان نمبروں کو “بادل” کا حساب لگانے کے لیے بھی استعمال کرتا ہے، جو یہ اندازہ لگانے کی کوشش کرتا ہے کہ قیمت کو کہاں مدد یا مزاحمت مل سکتی ہے۔

جاننا دلچسپ ہے! Ichimoku kinko hyo (“توازن پر فوری نظر”) جاپانی صحافی گوئچی ہوسودا نے 1930 کی دہائی کے آخر میں تیار کیا تھا، جو اپنے تخلص سنجین اچیموکو سے جانا جاتا ہے۔ 1969 میں عام لوگوں کو نتائج جاری کرنے سے پہلے 30 سال تک اس نے تکنیک کو مکمل کیا۔

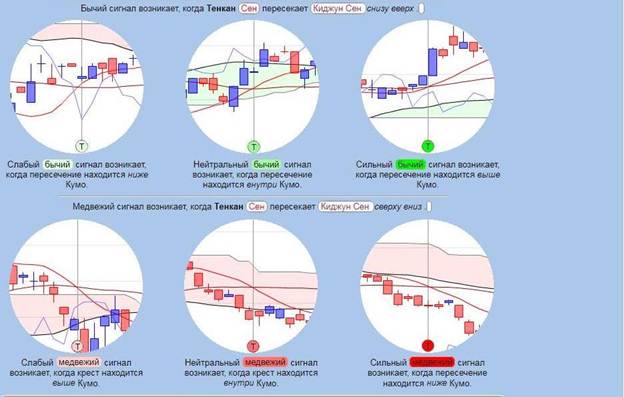

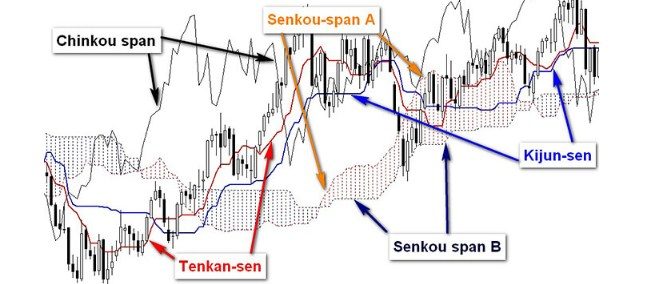

تبادلوں کی لائن

ٹینکن سین یا تبادلوں کی لائن پچھلے 9 ادوار میں اسٹاک کے ذریعہ سب سے زیادہ اونچی اور سب سے کم نچلی سطح پر پہنچتی ہے۔ مختصر مدت میں کسی اثاثہ کی قیمت کی رفتار کو ظاہر کرتا ہے اور اسے اعلی اور نچلی سطحوں پر مرکوز ایک تیز حرکت پذیر اوسط کے طور پر سمجھا جا سکتا ہے۔

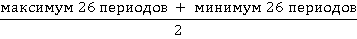

معیاری لائن

Kijun-sen یا معیاری لائن Tenkan کی طرح کام کرتی ہے، صرف فرق کے ساتھ آخری 26 ادوار کو مدنظر رکھا جاتا ہے۔ ایک سست حرکت پذیری اوسط کے طور پر بیان کیا گیا ہے، اس لیے اسے “صحیح طریقے سے رد عمل ظاہر کرنے میں زیادہ وقت لگتا ہے۔ تجارتی سگنل پیدا کرنے کے لیے، یہ تقریباً ہمیشہ ایک کنورژن لائن کے ساتھ استعمال ہوتا ہے۔

لیڈ وقفہ A

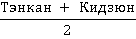

Senkou A یا معروف وقفہ A تبادلوں کی لائن اور معیاری لائن کے درمیان اوسط ہے۔ اشارے کو ایک معروف کہا جاتا ہے، کیونکہ یہ دوسری بار کے وقفے (26 ادوار) کی قدر سے ایک شفٹ کے ساتھ بنایا گیا ہے، جو ایک تیز بادل کی حد بناتا ہے۔ اس سے تاجروں کو مارکیٹ کی نقل و حرکت کا اندازہ لگانے میں مدد ملتی ہے۔

لیڈ وقفہ B

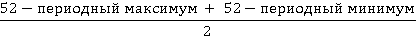

Senkou B – ایک طویل مدت کے لیے زیادہ سے زیادہ اور کم از کم اوسط قیمت، اوسط وقت کی مدت میں تبدیلی کے ساتھ۔ حساب پچھلے 52 دنوں کا لیا گیا ہے اور یہ اگلے 26 دنوں پر مبنی ہے۔

وقفہ وقفہ

Tikou 26 ادوار پہلے پیش کردہ آخری اختتامی قیمت سے مطابقت رکھتا ہے۔

بادل

کومو (بادل) اچیموکو کا ایک اہم حصہ ہے۔ یہ Senkou A اور Senkou B کے درمیان کا علاقہ ہے۔ A سیل سگنل – جب قیمت کا پیٹرن کلاؤڈ میں داخل ہوتا ہے اور اسے توڑ دیتا ہے، یہ ایک مندی کا نشان ہے۔ سگنل خریدیں – جب قیمت کا پیٹرن نیچے سے کلاؤڈ میں داخل ہوتا ہے اور کلاؤڈ سے یا اس کے اوپر ٹوٹ جاتا ہے، تو یہ تیزی کی علامت ہے۔ ممکنہ رجحان میں تبدیلی۔ بادل حمایت یا مزاحمت کے اچھے علاقے کی بھی نشاندہی کر سکتا ہے۔ جب قیمت بادل سے دور ہو جاتی ہے، تو یہ رفتار میں تبدیلی کا اشارہ دے سکتی ہے۔

Ichimoku اشارے کی بنیاد پر استعمال، ترتیب، تجارتی حکمت عملیوں کا استعمال کیسے کریں۔

Ichimoku اشارے پر مبنی تجارتی حکمت عملی خرید و فروخت کے سگنل الرٹس کا مشورہ دیتی ہے بشرطیکہ یہ ممکنہ رجحان کی سمت اور رفتار کی نشاندہی کرنے کے قابل ہو۔ یہ نظام سٹاپ نقصانات کی نشاندہی کرنے کے لیے کارآمد ثابت ہو سکتا ہے جو سپورٹ لیول پر ہو سکتے ہیں۔ اس کے علاوہ، یہ مستقبل کی قیمت کی سطح کا کچھ تخمینہ دیتا ہے۔ Ichimoku اشارے عام طور پر ایک حکمت عملی ہے:

- رجحان کی سمت کا تعین کرنا (تبادلوں کی لائن اور معیاری لائن سگنل) ۔ Tenkan-sen کاروباری رجحانات کی پیش گوئی کرتا ہے۔ اس کا مطلب یہ ہے کہ سٹاک ٹرینڈ کر رہا ہے چاہے لائن اوپر ہو یا نیچے۔ افقی طور پر حرکت کرتے وقت، یہ سیکٹر کی حد کا اشارہ کرتا ہے۔ ٹینکن ایک سپورٹ/ریزسٹنس لائن ہے جسے ٹریلنگ سٹاپ اسکرپٹ کے طور پر استعمال کیا جا سکتا ہے۔ کیجون کو کاروباری سرگرمیوں کا ایک اشارے سمجھا جاتا ہے۔ اگر قیمت اس پیشن گوئی سے زیادہ ہو تو مارکیٹ بڑھ جاتی ہے، اگر یہ لائن سے نیچے ہو تو گر جاتی ہے۔ جب قیمت اس لائن تک پہنچ جاتی ہے، تو اس رجحان کو مزید درست کرنا ضروری ہے۔

- سپورٹ اور ریزسٹنس لیولز (Senkou A اور Senkou B لائنوں کے ذریعے متعین کیا جاتا ہے، جو کمو کے کناروں کے طور پر کام کرتی ہیں)۔ چونکہ اشارے قیمت کی پیشن گوئی فراہم کرتا ہے، بادل کے کنارے اضافی طور پر موجودہ اور مستقبل کی حمایت اور مزاحمت کی سطحوں کے بارے میں بصیرت فراہم کرتے ہیں۔ جب قیمت بادل سے اوپر ہوتی ہے، تو اوپری لائن پہلی سپورٹ لیول بناتی ہے، اور دوسری لائن دوسری سپورٹ لیول بناتی ہے۔

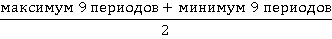

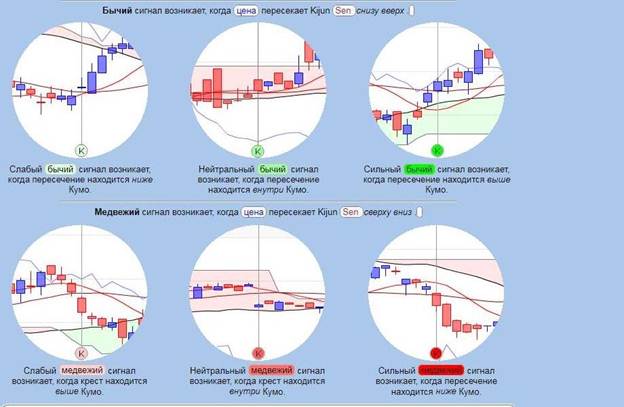

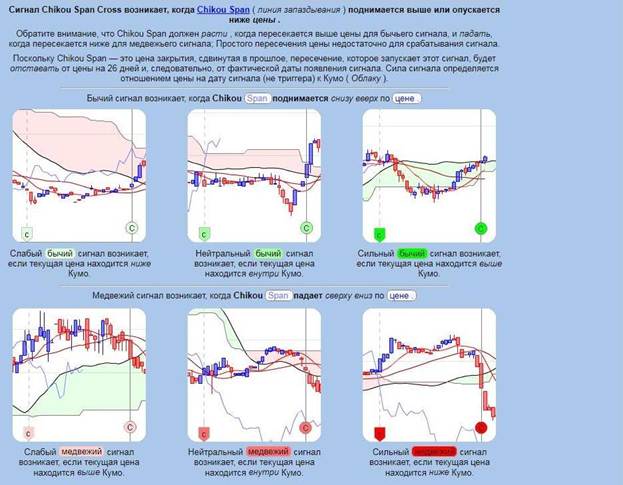

- چوراہے کی تعریف (کنورژن لائن اور معیاری لائن کے درمیان)۔ چوراہے کی قسم پر منحصر ہے اور آیا یہ بادل کے نیچے، اندر یا اوپر ہے، سگنل کمزور، غیر جانبدار یا مضبوط ہو سکتا ہے۔

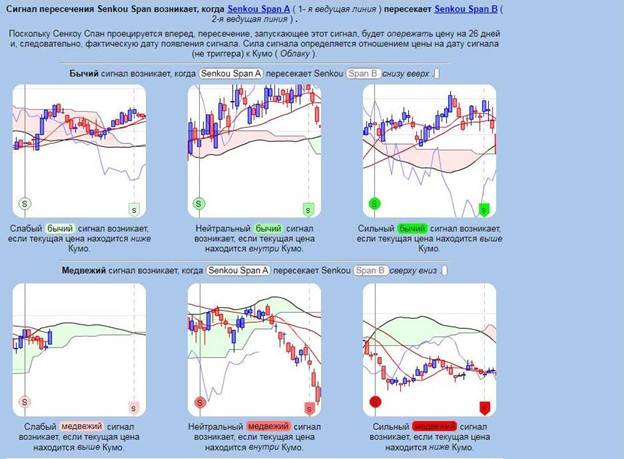

- بادل تیزی یا مندی کا ہو سکتا ہے ۔ چارٹ پر اور کلاؤڈ میں Senkou A اور B کی پوزیشن پر منحصر ہے۔ ممکنہ تیزی کے رجحان کا اشارہ تب ظاہر ہوتا ہے جب A B لائن سے اوپر اٹھتا ہے۔ مندی کے رجحان کی نشاندہی کی جا سکتی ہے جب A کے B سے نیچے گرتا ہے۔ آپ صرف بادلوں کے رنگوں کا مطالعہ کر کے مارکیٹ کی سمت کا تعین کر سکتے ہیں (سبز (بلش کمو) اور سرخ (مندی کا کمو)) رجحان کی تبدیلی واضح ہے، جب A اور B پوزیشن تبدیل کرتے ہیں۔

Ichimoku Cloud اشارے کا استعمال کیسے کریں؟

یہ 2 معیارات استعمال کرتا ہے – وقت اور معیاری انحراف۔ وقت کی مدت روایتی طور پر 9، 26 اور 52 کے طور پر شمار کی جاتی ہے جو کہ جاپان میں کمپیوٹر سے پہلے کے دور میں کیے گئے دستی ڈیٹا کے تجزیے کی بنیاد پر کی جاتی تھی (جب 6 دن کا کام کا ہفتہ ہوتا تھا جس کے نتیجے میں ہر ماہ 26 تجارتی دن، 52 دن دو مہینے ہوتے تھے)۔ اگرچہ یہ آج کے ساتھ بہت کم مشابہت رکھتا ہے، لیکن 9-26-52 ترتیبات کے استعمال کو “قبول شدہ مشق” کے طور پر برقرار رکھا گیا ہے۔ کچھ تاجر مختلف حکمت عملیوں کے مطابق اقدار کو تبدیل کرتے ہیں۔ تاہم، زیادہ تر محسوس کرتے ہیں کہ دوسرے ادوار کے استعمال سے Ichimoku کی روایتی تشریحات کی خلاف ورزی ہوتی ہے۔ Ichimoku کلاؤڈ انڈیکیٹر ایک مرکزی لائن پر مشتمل ہوتا ہے جس کے اوپر اور نیچے دو قیمت چینل ہوتے ہیں (بینڈز)۔ سنٹرل لائن ایکسپونیشنل موونگ ایوریج کی نمائندگی کرتی ہے، قیمت کے چینل زیر مطالعہ اسٹاک کے معیاری انحراف کی نمائندگی کرتے ہیں۔ بینڈ موم اور ختم ہو سکتے ہیں کیونکہ مسئلہ کا مارکیٹ کا رویہ بے ترتیب (توسیع) ہو جاتا ہے یا مضبوط تجارتی پیٹرن (سکڑن) سے منسلک ہوتا ہے۔ طویل حصوں پر، مارکیٹ ایک پیٹرن میں تجارت کر سکتی ہے، لیکن وقتاً فوقتاً کچھ انحراف کے ساتھ۔ تجارتی نظام کی بنیاد کے طور پر Ichimoku انڈیکیٹر، استعمال کرنے کا طریقہ، ترتیبات: https://youtu.be/eGD2TnidSHs موونگ ایوریج ٹریڈرز مارکیٹ کی سرگرمیوں کو فلٹر کرنے کے لیے پیٹرنز دیکھنے میں مدد کے لیے استعمال کرتے ہیں۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ کس طرح مسئلہ کا مارکیٹ کا رویہ بے ترتیب ہو جاتا ہے (توسیع) یا ایک مضبوط تجارتی پیٹرن (سکڑن) سے منسلک ہوتا ہے۔ طویل حصوں پر، مارکیٹ ایک پیٹرن میں تجارت کر سکتی ہے، لیکن وقتاً فوقتاً کچھ انحراف کے ساتھ۔ تجارتی نظام کی بنیاد کے طور پر Ichimoku انڈیکیٹر، استعمال کرنے کا طریقہ، ترتیبات: https://youtu.be/eGD2TnidSHs موونگ ایوریج ٹریڈرز مارکیٹ کی سرگرمیوں کو فلٹر کرنے کے لیے پیٹرنز دیکھنے میں مدد کے لیے استعمال کرتے ہیں۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ کس طرح مسئلہ کا مارکیٹ کا رویہ بے ترتیب ہو جاتا ہے (توسیع) یا ایک مضبوط تجارتی پیٹرن (سکڑن) سے منسلک ہوتا ہے۔ طویل حصوں پر، مارکیٹ ایک پیٹرن میں تجارت کر سکتی ہے، لیکن وقتاً فوقتاً کچھ انحراف کے ساتھ۔ تجارتی نظام کی بنیاد کے طور پر Ichimoku انڈیکیٹر، استعمال کرنے کا طریقہ، ترتیبات: https://youtu.be/eGD2TnidSHs موونگ ایوریج ٹریڈرز مارکیٹ کی سرگرمیوں کو فلٹر کرنے کے لیے پیٹرنز دیکھنے میں مدد کے لیے استعمال کرتے ہیں۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ طویل حصوں پر، مارکیٹ ایک پیٹرن میں تجارت کر سکتی ہے، لیکن وقتاً فوقتاً کچھ انحراف کے ساتھ۔ تجارتی نظام کی بنیاد کے طور پر Ichimoku انڈیکیٹر، استعمال کرنے کا طریقہ، ترتیبات: https://youtu.be/eGD2TnidSHs موونگ ایوریج ٹریڈرز مارکیٹ کی سرگرمیوں کو فلٹر کرنے کے لیے پیٹرنز دیکھنے میں مدد کے لیے استعمال کرتے ہیں۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ طویل حصوں پر، مارکیٹ ایک پیٹرن میں تجارت کر سکتی ہے، لیکن وقتاً فوقتاً کچھ انحراف کے ساتھ۔ تجارتی نظام کی بنیاد کے طور پر Ichimoku انڈیکیٹر، استعمال کرنے کا طریقہ، ترتیبات: https://youtu.be/eGD2TnidSHs موونگ ایوریج ٹریڈرز مارکیٹ کی سرگرمیوں کو فلٹر کرنے کے لیے پیٹرنز دیکھنے میں مدد کے لیے استعمال کرتے ہیں۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ پیٹرن کو دیکھنے میں مدد کرنے کے لیے۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔ پیٹرن کو دیکھنے میں مدد کرنے کے لیے۔ مثال کے طور پر، تیز اپ ٹرینڈ یا نیچے کے رحجان کے بعد، مارکیٹ ایک تنگ سمت میں تجارت کرکے اور حرکت پذیر اوسط سے اوپر اور نیچے کراس کر کے مستحکم ہو سکتی ہے۔ اس رویے کو ٹریک کرنے میں مدد کے لیے، تاجر قیمت کے چینلز کا استعمال کرتے ہیں جن میں ایک رجحان کے ارد گرد تجارتی سرگرمی شامل ہوتی ہے۔

Ichimoku کب استعمال کریں اور کن آلات پر اور اس کے برعکس، کب نہیں۔

دنیا بھر میں بہت سے تاجر تجارت کے وقت کے افق کے مطابق اپنی تجارتی حکمت عملی کا تعین کرتے ہیں۔ ایک تاجر دن کا تاجر ہو سکتا ہے، دوسرا پوزیشن کا تاجر ہو سکتا ہے، اور دوسرا جھولے کو پکڑنے پر توجہ مرکوز کرتا ہے۔ Ichimoku تجارتی اشارے ہر ایک کے لیے موزوں ہے۔ https://articles.opexflow.com/strategies/swing-trading.htm

دلچسپ! بہت کم تاجر اس بات پر توجہ دیتے ہیں کہ مارکیٹ اس وقت کیا سوچ رہی ہے۔ اسے کسی بھی آلے کی قیمت میں ظاہر ہونے والے اتفاق رائے کے طور پر بیان کیا جا سکتا ہے۔ زیادہ تر توجہ اس رقم پر ہے جو انہوں نے معاہدے میں ڈالی ہے۔ دریں اثنا، مختلف ٹائم لائنز مختلف کہانیاں سناتے ہیں۔

ایک تاجر جو روزانہ چارٹ پر تجارت کرتا ہے اس سے بہت مختلف تصویر دیکھتا ہے جو 30 منٹ یا کئی گھنٹے کے چارٹ پر تجارت کرتا ہے۔ چونکہ دونوں کا رسک پروفائل دن اور رات میں تبدیل ہونے کا امکان ہے (مطلوبہ منافع کے مقابلے میں خطرے کے پوائنٹس کی تعداد کے لحاظ سے)، بہتر ہے کہ سب سے آسان ٹائم فریم تلاش کریں اور اس چارٹ پر منتخب اشارے کا اطلاق کریں۔ راز:

- Ichimoku کی طرف سے خود کار طریقے سے استعمال شدہ سسٹم کی بنیاد پر حساب کیا جاتا ہے اور ہر بار ٹائم فریم فنکشن تبدیل ہونے پر اپ ڈیٹ کیا جاتا ہے۔ بالآخر، یہ نیچے آتا ہے کہ کون سا تاجر خاص طور پر تجارت کر رہا ہے۔ اسکیلپرز کے لیے، Ichimoku انڈیکیٹر کا استعمال ایک مختصر وقت میں، 1 منٹ کے چارٹ سے چھ گھنٹے تک ممکن ہے۔

- طویل مدتی تاجروں کے لیے روزانہ یا ہفتہ وار چارٹ پر استعمال کیا جا سکتا ہے۔

- بہت سے معاملات میں مارکیٹ کے جذبات کا بہتر اندازہ حاصل کرنے کے لیے چارٹ کو زوم ان اور آؤٹ کرنا مفید ہے۔

- تجارت کے لیے بہترین منڈیاں کرنسی کے جوڑے ہیں جن میں نقل و حرکت کی ایک بڑی رینج ہے، جیسے EUR/USD یا GBP/JPY۔

فائدے اور نقصانات

Ichimoku تجارتی نظام میں طاقتیں اور ممکنہ کمزوریاں ہیں، اس پر منحصر ہے کہ اسے تاجر کی حکمت عملی میں کیسے استعمال کیا جاتا ہے۔ اوسط طریقہ، جو الٹ پیٹرن کو پہچانتا ہے، روایتی کینڈل سٹک چارٹس کے مقابلے مستقبل کی مارکیٹ کی سرگرمی کا بہتر اشارہ پیش کرتا ہے کیونکہ اس میں زیادہ ڈیٹا پوائنٹس شامل ہیں۔ https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm دیگر طریقوں کے مقابلے میں اہم فرق یہ ہے کہ لائنوں کو 50 فیصد اونچے اور نچلے نقطہ کا استعمال کرتے ہوئے پلاٹ کیا جاتا ہے، نہ کہ موم بتی کی اختتامی قیمت۔ Ichimoku کلاؤڈ حکمت عملی مارکیٹ کے رویے کے ساتھ ایک بیرونی متغیر کے طور پر وقت کے پہلو کو بھی مدنظر رکھتی ہے۔ جو چیز اس پیش گو کو استعمال کرنے میں آسان اور چارٹ کی تشخیص کے آلے کے طور پر ہم آہنگی بناتی ہے وہ ہے۔ کہ تمام لائنیں اور ڈیٹا ایک دوسرے کے ساتھ ارتباط میں ظاہر ہوتے ہیں۔ قابل توسیع میٹرک کی نمائندگی کرتے ہوئے، Ichimoku اشارے کا اطلاق تاجروں کو رجحان کی رفتار کا اندازہ کرنے، طاقت کا حساب لگانے، حمایت اور مزاحمت کو اپنی طرف متوجہ کرنے، وغیرہ کی اجازت دیتا ہے۔

نام “توازن پر فوری نظر” کا اصل مطلب یہ ہے کہ تاجر ایک نظر میں سیکٹر کی سمت کو پہچان سکتے ہیں اور ماڈل کے اندر ممکنہ خرید و فروخت کے محرکات تلاش کر سکتے ہیں۔

- واضح طور پر داخلے اور خارجی سگنل دیتا ہے (ٹینکن اور کیجون کے درمیان چوراہے کی وجہ سے)؛

- مارکیٹ میں مستقبل کے رجحانات کی پیشن گوئی کرتا ہے (Senkou A اور Senkou B کا استعمال کرتے ہوئے، Kumo کی تشکیل)؛

- رجحان کی طاقت کا تعین کرتا ہے (چکو کی بدولت)۔

تجارتی نظام کی بنیاد کے طور پر Ichimoku اشارے کو زیادہ تر پلیٹ فارمز پر ترتیب دیا جا سکتا ہے۔ MetaTrader 4 یا 5 کچھ خاص لائنوں کو ہٹانا آسان بناتا ہے جو کسی خاص وقت میں استعمال نہیں ہو رہی ہیں، اہم ڈیٹا کا واضح نظارہ فراہم کرتا ہے۔ تاہم، Ichimoku کچھ حدود کے بغیر نہیں ہے، خاص طور پر اس بات پر منحصر ہے کہ کس طرح کا تجارتی تجزیہ اپروچ استعمال کیا جاتا ہے، ایک تاجر کس طرح تجارت میں داخل ہونے اور باہر نکلنے کی کوشش کرتا ہے۔ خامیوں:

- پیچھے رہ جانے والے سگنل (چونکہ اشارے اوسط ڈیٹا پر مبنی ہے، یہ حد ناگزیر ہے)؛

- ایک بھرا ہوا چارٹ (جو تجارت کا اندازہ کرنے کی صلاحیت میں خلل ڈال سکتا ہے)، حالانکہ اسے اشارے کو ایڈجسٹ کرکے درست کیا جا سکتا ہے:

- ٹریڈنگ کے طویل وقت کے فریموں پر توجہ مرکوز کرنے والے تاجروں کے لیے رجحان کی مطابقت کا ممکنہ نقصان ۔

موونگ ایوریج انٹرا ڈے ٹریڈنگ کے لیے اچھی ہیں۔ ان کے لیے وقت کا فریم تاجروں کو طویل مدتی عہدوں پر توجہ مرکوز کرنے کی اجازت نہیں دیتا جو مہینوں تک رکھی جا سکتی ہیں۔ کلاؤڈ طویل عرصے تک غیر متعلقہ بھی ہو سکتا ہے کیونکہ قیمت اس سے بہت اوپر یا نیچے رہتی ہے۔ ایسے لمحات میں، کنورژن لائن، معیاری لائن اور ان کے چوراہے زیادہ اہم ہوتے ہیں، وہ عموماً قیمت کے قریب ہوتے ہیں۔

نوٹ! اوسط اقدار پر بنائے گئے تمام اشارے خطی طور پر اس ٹائم فریم پر منحصر ہوتے ہیں جس کے لیے وہ بنائے گئے ہیں۔ جیسے جیسے ٹائم فریم کم ہوتا ہے، ان کی پیشین گوئی کی صلاحیت کم ہوتی جاتی ہے۔ چھوٹے ٹائم فریم قلیل مدتی قیمت کی تبدیلیوں کی عکاسی کرتے ہیں جو مارکیٹ کے شور سے بھری ہوتی ہیں، اور ڈیٹا کا اوسط ملا جلا نتائج دیتا ہے۔ اس طرح، یہ دیکھتے ہوئے کہ Ichimoku حرکت پذیری اوسط سے بنا ہے، اسے چھوٹے ٹائم فریم پر استعمال کرتے وقت احتیاط برتنی چاہیے۔

Ichimoku اشارے کی تفصیل اور اطلاق، جو بہت سے تجارتی پلیٹ فارمز پر پایا جا سکتا ہے، اس کی ایک اور حد ہے – یہ تاریخی ڈیٹا پر مبنی ہے۔ یہ کوئی مجرد تجارتی نظام نہیں ہے، درحقیقت، مارکیٹ کے اتار چڑھاؤ کے بارے میں معلومات فراہم کرنے کے لیے ایک واحد میٹرک ڈیزائن کیا گیا ہے۔ مالیاتی تجزیہ کار اسے 2-3 دیگر غیر متعلقہ اشارے کے ساتھ استعمال کرنے کا مشورہ دیتے ہیں جو صارفین کے واضح اشارے اور رشتہ دار طاقت انڈیکس (RSI) فراہم کرتے ہیں۔ چونکہ تکنیکی اشاریوں کا حساب بنیادی موونگ ایوریج کا استعمال کرتے ہوئے کیا جاتا ہے، اس لیے وہ پرانے قیمت کے اشارے کے ساتھ ساتھ تازہ اشاریوں کا بھی تعین کرتے ہیں۔ اس کا مطلب ہے کہ پرانے ڈیٹا کے ذریعے نئی معلومات کو مسخ کیا جا سکتا ہے۔

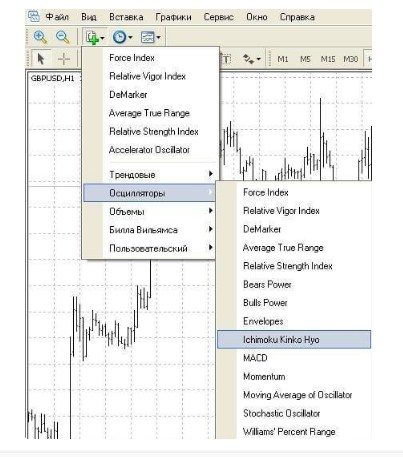

انٹرفیس میں درخواست کی مثالوں کے ساتھ مختلف ٹرمینلز میں درخواست

تکنیکی تجزیہ کا آلہ زیادہ تر تجارتی پلیٹ فارمز پر دستیاب ہے اور یہ MetaTrader 4 اور MetaTrader 5 ٹولز کے معیاری پیکج میں شامل ہے۔ آپ کو تیسری پارٹی کے وسائل سے Ichimoku ڈاؤن لوڈ کرنے کے لیے اسے انٹرنیٹ پر تلاش کرنے کی ضرورت نہیں ہے۔