Ichimoku දර්ශකය වෙළඳ පද්ධතියක පදනම ලෙස, භාවිතා කරන්නේ කෙසේද, සැකසීම්, රහස්, උපාය මාර්ග, භාවිතා කරන්නේ කෙසේද – විස්තරය සහ යෙදුම. Ichimoku දර්ශකය යනු

වෙළඳපල ප්රවණතාවය, ආධාරක සහ ප්රතිරෝධ මට්ටම් මෙන්ම තනි ප්රස්ථාරයක ඇතුල්වීමේ සහ පිටවීමේ ස්ථාන පෙන්වන විශ්වීය තාක්ෂණික විශ්ලේෂණ මෙවලමකි. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm

- Ichimoku දර්ශකය – සංඥා මොනවාද, අර්ථය කුමක්ද, ගණනය කිරීමේ සූත්රය

- පරිවර්තන රේඛාව

- සම්මත රේඛාව

- ඊයම් පරතරය A

- ඊයම් කාල පරතරය බී

- පසුගාමී පරතරය

- වලාකුළු

- Ichimoku දර්ශකය මත පදනම්ව භාවිතා කරන ආකාරය, සැකසීම, වෙළඳ උපාය මාර්ග

- Ichimoku Cloud දර්ශකය භාවිතා කරන්නේ කෙසේද?

- Ichimoku භාවිතා කළ යුත්තේ කවදාද සහ කුමන උපකරණ මතද සහ අනෙක් අතට, නොකළ යුත්තේ කවදාද යන්න

- වාසි සහ අවාසි

- අතුරු මුහුණතෙහි යෙදුම් උදාහරණ සමඟ විවිධ පර්යන්තවල යෙදීම

Ichimoku දර්ශකය – සංඥා මොනවාද, අර්ථය කුමක්ද, ගණනය කිරීමේ සූත්රය

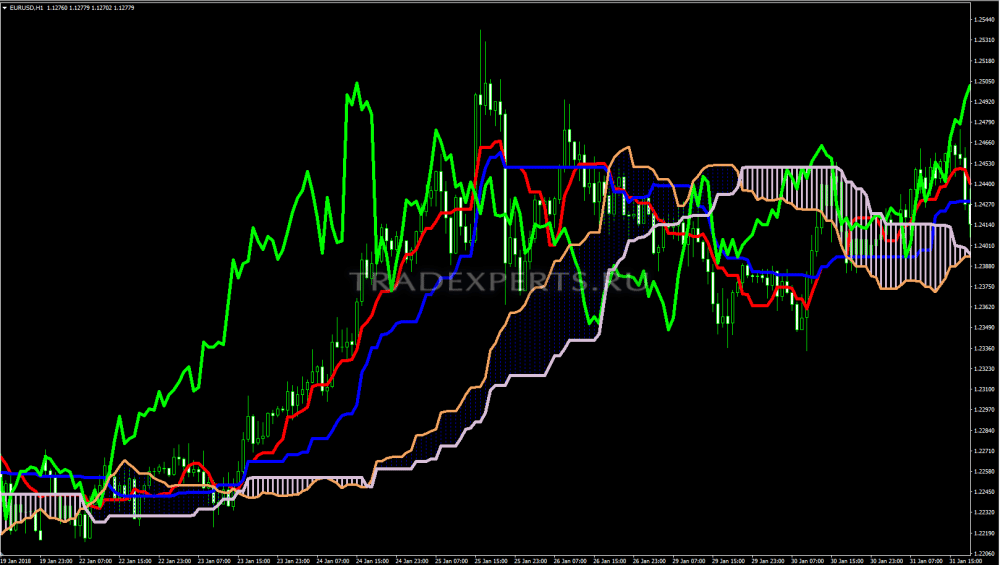

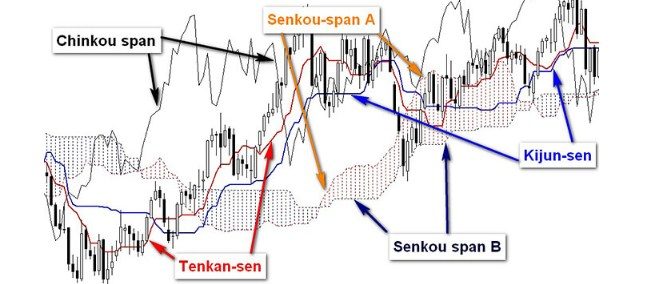

Ichimoku එක් වගුවක දර්ශක කිහිපයක් ඒකාබද්ධ කරයි. කැන්ඩල්ස්ටික් ප්රස්ථාර මත පදනම්ව, පවතින වෙළඳපල ප්රවණතාවයේ දිශාව සහ ආපසු හැරවීමේ ලක්ෂ්ය තීරණය කිරීමේ ප්රධාන අරමුණ එය ඉටු කරයි. එය දෝලනයක් ලෙස ක්රියා කළ හැකිය. වෙනත් වචන වලින් කිවහොත්, එය දී ඇති වත්කමක් සඳහා මිල වෙනස් වීමේ අනුපාතය (ගම්යතාවය) මනිනු ලබයි. බහු සාමාන්ය භාවිතා කරමින් අභ්යන්තර වෙළඳ සැසි තුළ ආධාරක සහ ප්රතිරෝධතා මට්ටම් හඳුනාගෙන ඒවා ප්රස්ථාරයක සටහන් කිරීමට හැකියාව ඇත. “වලාකුළ” ගණනය කිරීමට ඔහු මෙම සංඛ්යා භාවිතා කරයි, එය මිලට ආධාරක හෝ ප්රතිරෝධය සොයාගත හැක්කේ කොතැනින්දැයි අනාවැකි කීමට උත්සාහ කරයි.

දැන ගැනීමට සිත්ගන්නා සුළුය! Ichimoku kinko hyo (“ක්ෂණික සමතුලිත බැල්ම”) 1930 ගණන්වල අගභාගයේදී ජපන් මාධ්යවේදියෙකු වන Goichi Hosoda විසින් සංවර්ධනය කරන ලද අතර එය ඔහුගේ අන්වර්ථ නාමය වන Sanjin Ichimoku ලෙස හැඳින්වේ. 1969 දී ප්රතිඵල සාමාන්ය ජනතාවට නිකුත් කිරීමට පෙර වසර 30ක් ඔහු එම තාක්ෂණය පරිපූර්ණ කළේය.

පරිවර්තන රේඛාව

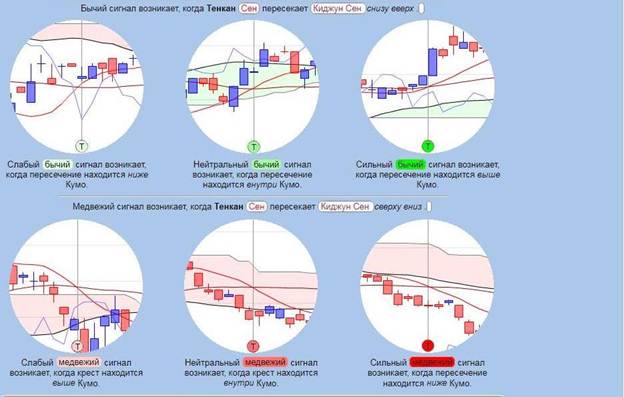

ටෙන්කන්-සෙන් හෝ පරිවර්තන රේඛාව පසුගිය කාල පරිච්ඡේද 9 තුළ තොගයක් විසින් ළඟා වූ ඉහළම ඉහළ සහ පහළම සාමාන්යය වේ. කෙටි කාලීනව වත්කමක මිල ගම්යතාව පෙන්වන අතර ඉහළ සහ පහළ මට්ටම් කේන්ද්ර කර ගනිමින් වේගයෙන් චලනය වන සාමාන්යයක් ලෙස අර්ථ දැක්විය හැක.

සම්මත රේඛාව

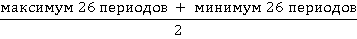

කිජුන්-සෙන් හෝ සම්මත රේඛාව ටෙන්කන් මෙන් එකම කාර්යය ඉටු කරයි, අවසාන කාල පරිච්ඡේද 26 සැලකිල්ලට ගන්නා එකම වෙනස. මන්දගාමී චලනය වන සාමාන්යයක් ලෙස අර්ථ දක්වා ඇත, එබැවින් එය “නිසි ලෙස ප්රතික්රියා කිරීමට වැඩි කාලයක් ගතවේ. වෙළඳ සංඥා උත්පාදනය කිරීම සඳහා, එය සෑම විටම පාහේ පරිවර්තන රේඛාවක් සමඟ භාවිතා වේ.

ඊයම් පරතරය A

Senkou A හෝ ප්රමුඛ අන්තරය A යනු පරිවර්තන රේඛාව සහ සම්මත රේඛාව අතර සාමාන්යය වේ. එය වේගවත් වලාකුළු මායිමක් සාදමින්, දෙවන කාල පරතරයේ (කාලපරිච්ඡේද 26) අගය අනුව මාරුවකින් ගොඩනගා ඇති බැවින්, දර්ශකය ප්රමුඛ එකක් ලෙස හැඳින්වේ. මෙය වෙළඳුන්ට වෙළඳපල චලනයන් පුරෝකථනය කිරීමට උපකාරී වේ.

ඊයම් කාල පරතරය බී

සෙන්කූ බී – දිගු කාලයක් සඳහා උපරිම සහ අවම සාමාන්ය මිල, සාමාන්ය කාල සීමාවකින් මාරුවක් සමඟ. ගණනය කිරීම පසුගිය දින 52 සඳහා ගනු ලබන අතර ඉදිරි දින 26 මත පදනම් වේ.

පසුගාමී පරතරය

Tikou කාලපරිච්ඡේද 26කට පෙර ප්රක්ෂේපණය කළ අවසන් අවසන් මිලට අනුරූප වේ.

වලාකුළු

Kumo (වලාකුළු) යනු Ichimoku හි ප්රධාන කොටසකි. මෙය Senkou A සහ Senkou B අතර ප්රදේශයයි. විකුණුම් සංඥාවක් – මිල රටාව වලාකුළට ඇතුළු වී එය බිඳ දැමූ විට, මෙය වලසුන් ලකුණකි. සිග්නල් මිලදී ගන්න – මිල රටාවක් වලාකුළට පහළින් ඇතුළු වී වලාකුළ හරහා හෝ ඉහළින් කැඩී ගිය විට, මෙය ඉහළ ලකුණකි. විභව ප්රවණතා වෙනස් වීම. වලාකුළට හොඳ ආධාරක හෝ ප්රතිරෝධයක් දැක්විය හැකිය. මිල වලාකුළෙන් ඉවතට ගිය විට, ගම්යතාවයේ වෙනසක් සංඥා කළ හැක.

Ichimoku දර්ශකය මත පදනම්ව භාවිතා කරන ආකාරය, සැකසීම, වෙළඳ උපාය මාර්ග

Ichimoku දර්ශකය මත පදනම් වූ වෙළඳ උපාය මාර්ගයක් මඟින් විභව ප්රවණතා දිශාව සහ ගම්යතාවය හඳුනා ගැනීමට හැකි වන පරිදි සංඥා ඇඟවීම් මිලදී ගැනීමට සහ විකිණීමට යෝජනා කරයි. ආධාරක මට්ටමේ විය හැකි නැවතුම් පාඩු හඳුනා ගැනීමට පද්ධතිය ප්රයෝජනවත් විය හැක. මීට අමතරව, එය අනාගත මිල මට්ටම පිළිබඳ යම් තක්සේරුවක් ලබා දෙයි. Ichimoku දර්ශකය සාමාන්යයෙන් උපාය මාර්ගයකි:

- ප්රවණතාවයේ දිශාව තීරණය කිරීම (පරිවර්තන රේඛාව සහ සම්මත රේඛා සංඥා) . Tenkan-sen ව්යාපාරික ප්රවණතා පුරෝකථනය කරයි. මෙයින් අදහස් කරන්නේ රේඛාව ඉහළට හෝ පහළට ගමන් කළත් කොටස් ප්රවණතාවයේ පවතින බවයි. තිරස් අතට ගමන් කරන විට, එය අංශයේ පරාසය සංඥා කරයි. Tenkan යනු පසුපස නැවතුම් පිටපතක් ලෙස භාවිතා කළ හැකි ආධාරක/ප්රතිරෝධක රේඛාවකි. කිජුන් ව්යාපාරික ක්රියාකාරකම් පිළිබඳ දර්ශකයක් ලෙස සැලකේ. මිල මෙම පුරෝකථනය ඉක්මවා ගියහොත් වෙළඳපල ඉහළ යයි, එය රේඛාවට පහළින් නම් පහත වැටේ. මිල මෙම රේඛාවට ළඟා වන විට, ප්රවණතාවය තවදුරටත් නිවැරදි කිරීම අවශ්ය වේ.

- ආධාරක සහ ප්රතිරෝධ මට්ටම් (කුමෝහි දාර ලෙස සේවය කරන සෙන්කෝ ඒ සහ සෙන්කෝ බී රේඛා මගින් තීරණය වේ). දර්ශකය මිල පුරෝකථනය සපයන බැවින්, වලාකුළේ දාර අතිරේකව වත්මන් සහ අනාගත ආධාරක සහ ප්රතිරෝධ මට්ටම් පිළිබඳ අවබෝධයක් ලබා දෙයි. මිල වලාකුළට වඩා ඉහළින් ඇති විට, ඉහළ රේඛාව පළමු ආධාරක මට්ටම සාදයි, දෙවන පේළිය දෙවන ආධාරක මට්ටම සාදයි.

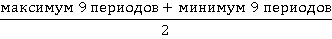

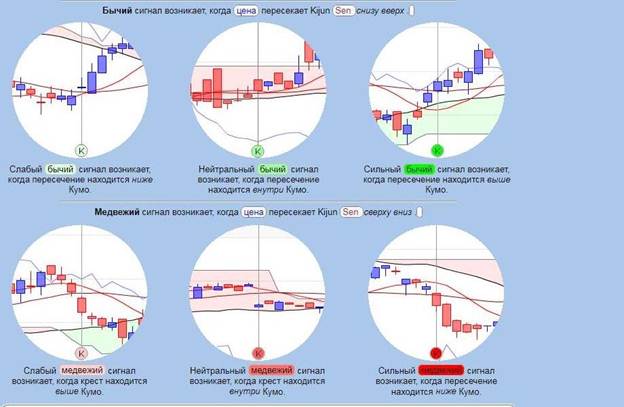

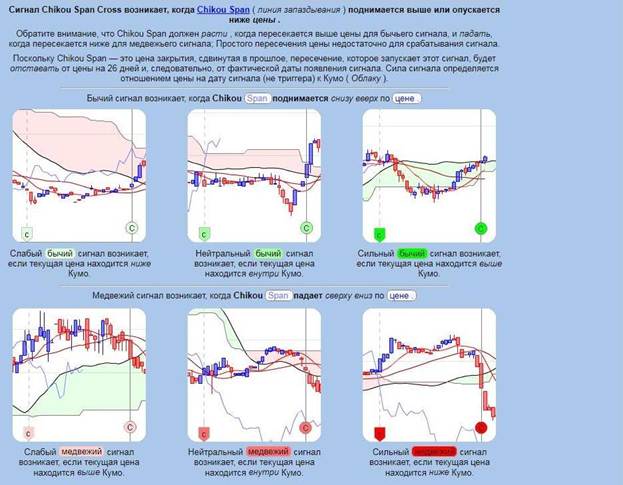

- ඡේදනය (පරිවර්තන රේඛාව සහ සම්මත රේඛාව අතර) අර්ථ දැක්වීම . ඡේදනය වීමේ වර්ගය සහ එය වලාකුළට පහළින්, ඇතුළත හෝ ඉහළින් තිබේද යන්න මත පදනම්ව, සංඥාව දුර්වල, උදාසීන හෝ ශක්තිමත් විය හැකිය.

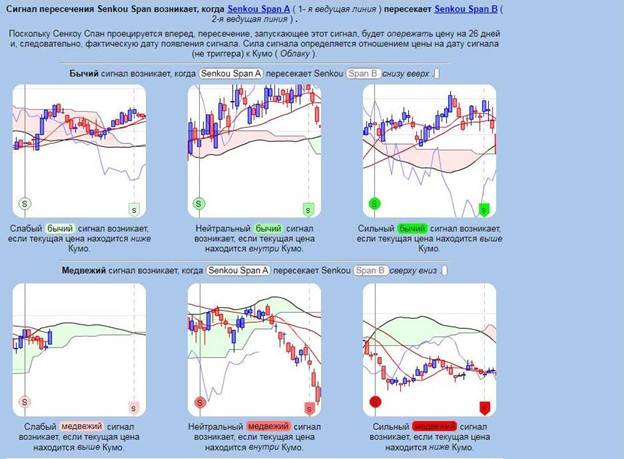

- වලාකුළ බුලිෂ් හෝ වලසුන් විය හැකිය. ප්රස්ථාරයේ සහ වලාකුළෙහි Senkou A සහ B හි පිහිටීම මත රඳා පවතී. A B රේඛාවට ඉහලින් ඉහල යන විට සිදුවිය හැකි Bullish Trend එකක් පෙන්නුම් කරයි. A B ට වඩා පහත වැටෙන විට වලසුන් ප්රවණතාවක් හඳුනාගත හැක. වලාකුළු වල වර්ණ අධ්යයනය කිරීමෙන් ඔබට වෙළඳපොලේ දිශාව තීරණය කළ හැකිය (කොළ (කොළ (bullish kumo)) සහ රතු (bearish kumo)) A සහ B ස්ථානය වෙනස් කරන විට ප්රවණතා ආපසු හැරවීම පැහැදිලිය.

Ichimoku Cloud දර්ශකය භාවිතා කරන්නේ කෙසේද?

එය නිර්ණායක 2 ක් භාවිතා කරයි – කාලය සහ සම්මත අපගමනය. පූර්ව පරිගණක යුගයේ ජපානයේ සිදු කරන ලද අත්පොත දත්ත විශ්ලේෂණය මත පදනම්ව සාම්ප්රදායිකව කාල පරිච්ඡේද 9, 26 සහ 52 ලෙස ගණනය කර ඇත (මාසයකට වෙළඳ දින 26 කින්, දින 52 කින් මාස දෙකක් වැඩ සතියක් පැවති විට). එය අදට කුඩා සමානකමක් ඇති නමුත්, 9-26-52 සැකසුම් භාවිතය “පිළිගත් භාවිතය” ලෙස තබා ඇත. සමහර වෙළඳුන් විවිධ උපාය මාර්ග අනුව අගයන් වෙනස් කරයි. කෙසේ වෙතත්, බොහෝ අය සිතන්නේ වෙනත් කාල පරිච්ඡේද භාවිතා කිරීම Ichimoku හි සාම්ප්රදායික අර්ථකථන උල්ලංඝනය කරන බවයි. Ichimoku වලාකුළු දර්ශකය සමන්විත වන්නේ ඊට ඉහලින් සහ පහළින් (බෑන්ඩ්) මිල නාලිකා දෙකක් සහිත මධ්යම රේඛාවකින් ය. මධ්යම රේඛාව ඝාතීය චලනය වන සාමාන්යය නියෝජනය කරයි, මිල නාලිකා අධ්යයනයට ලක්ව ඇති කොටස්වල සම්මත අපගමනය නියෝජනය කරයි. ගැටලුවේ වෙළඳපල හැසිරීම අක්රමවත් (ප්රසාරණය) හෝ ශක්තිමත් වෙළඳ රටාවක් (හැකිලීම) සමඟ සම්බන්ධ වන විට බෑන්ඩ්ස් ඉටි සහ හීන විය හැක. දිගු කාලීනව, වෙළඳපල රටාවකට වෙළඳාම් කළ හැකි නමුත්, විටින් විට යම් යම් අපගමනයන් සමඟ. වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය, භාවිතා කරන ආකාරය, සැකසීම්: https://youtu.be/eGD2TnidSHs වෙළඳපල ක්රියාකාරකම් පෙරහන් කිරීමට වෙළඳුන් විසින් චලනය වන සාමාන්යය රටා බැලීමට උපකාරී වේ. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමක් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. ගැටලුවේ වෙළඳපල හැසිරීම අක්රමවත් (ප්රසාරණය) හෝ ශක්තිමත් වෙළඳ රටාවක් (හැකිලීම) සමඟ සම්බන්ධ වන්නේ කෙසේද? දිගු කාලීනව, වෙළඳපල රටාවකට වෙළඳාම් කළ හැකි නමුත්, විටින් විට යම් යම් අපගමනයන් සමඟ. වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය, භාවිතා කරන ආකාරය, සැකසීම්: https://youtu.be/eGD2TnidSHs වෙළඳපල ක්රියාකාරකම් පෙරහන් කිරීමට වෙළඳුන් විසින් චලනය වන සාමාන්යය රටා බැලීමට උපකාරී වේ. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමක් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. ගැටලුවේ වෙළඳපල හැසිරීම අක්රමවත් (ප්රසාරණය) හෝ ශක්තිමත් වෙළඳ රටාවක් (හැකිලීම) සමඟ සම්බන්ධ වන්නේ කෙසේද? දිගු කාලීනව, වෙළඳපල රටාවකට වෙළඳාම් කළ හැකි නමුත්, විටින් විට යම් යම් අපගමනයන් සමඟ. වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය, භාවිතා කරන ආකාරය, සැකසීම්: https://youtu.be/eGD2TnidSHs වෙළඳපල ක්රියාකාරකම් පෙරහන් කිරීමට වෙළඳුන් විසින් චලනය වන සාමාන්යය රටා බැලීමට උපකාරී වේ. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමක් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. දිගු කාලීනව, වෙළඳපල රටාවකට වෙළඳාම් කළ හැකි නමුත්, විටින් විට යම් යම් අපගමනයන් සමඟ. වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය, භාවිතා කරන ආකාරය, සැකසීම්: https://youtu.be/eGD2TnidSHs වෙළඳපල ක්රියාකාරකම් පෙරහන් කිරීමට වෙළඳුන් විසින් චලනය වන සාමාන්යය රටා බැලීමට උපකාරී වේ. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමක් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. දිගු කාලීනව, වෙළඳපල රටාවකට වෙළඳාම් කළ හැකි නමුත්, විටින් විට යම් යම් අපගමනයන් සමඟ. වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය, භාවිතා කරන ආකාරය, සැකසීම්: https://youtu.be/eGD2TnidSHs වෙළඳපල ක්රියාකාරකම් පෙරහන් කිරීමට වෙළඳුන් විසින් චලනය වන සාමාන්යය රටා බැලීමට උපකාරී වේ. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමක් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. රටාව බැලීමට උදව් කිරීමට. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමකින් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි. රටාව බැලීමට උදව් කිරීමට. උදාහරණයක් ලෙස, තියුණු ඉහළ යාමක් හෝ පහත වැටීමකින් පසු, පටු දිශාවකට වෙළඳාම් කිරීමෙන් සහ චලනය වන සාමාන්යයට වඩා ඉහළින් සහ පහළින් හරස් කිරීමෙන් වෙළඳපල ස්ථාවර විය හැකිය. මෙම හැසිරීම හඹා යාමට උදවු කිරීමට, වෙළඳුන් ප්රවණතාවක් වටා වෙළඳ ක්රියාකාරකම් ඇතුළත් මිල නාලිකා භාවිතා කරයි.

Ichimoku භාවිතා කළ යුත්තේ කවදාද සහ කුමන උපකරණ මතද සහ අනෙක් අතට, නොකළ යුත්තේ කවදාද යන්න

ලොව පුරා සිටින බොහෝ වෙළඳුන් ඔවුන්ගේ වෙළඳ උපායමාර්ගය වෙළඳාමේ කාල ක්ෂිතිජය අනුව තීරණය කරයි. එක් වෙළෙන්දෙක් දින වෙළෙන්දෙකු විය හැකිය, තවත් අයෙකු ස්ථාන වෙළෙන්දෙකු විය හැකිය, තවත් අයෙකු ඔංචිල්ලාව අල්ලා ගැනීම කෙරෙහි අවධානය යොමු කරයි. Ichimoku වෙළඳ දර්ශකය සෑම කෙනෙකුටම සුදුසු වේ. https://articles.opexflow.com/strategies/swing-trading.htm

රසවත්! වෙළඳපල දැන් සිතන්නේ කුමක්ද යන්න පිළිබඳව වෙළඳුන් කිහිප දෙනෙකු අවධානය යොමු කරයි. මෙය ඕනෑම උපකරණයක මිලෙහි ප්රකාශිත එකඟතාවයක් ලෙස දැක්විය හැක. ඔවුන් ගනුදෙනුවට දැමූ මුදල් කෙරෙහි වැඩි අවධානයක් යොමු කරයි. මේ අතර, විවිධ කාලසටහන් විවිධ කථා කියයි.

දෛනික ප්රස්ථාරයක වෙළඳාම් කරන වෙළෙන්දෙකු මිනිත්තු 30ක හෝ පැය ගණනක ප්රස්ථාරයක වෙළඳාම් කරන කෙනෙකුට වඩා බෙහෙවින් වෙනස් පින්තූරයක් දකී. දෙදෙනාගේම අවදානම් පැතිකඩ දිවා රෑ වෙනස් වීමට ඉඩ ඇති බැවින් (අවශ්ය ලාභයට සාපේක්ෂව අවදානම් ලක්ෂ්ය ගණන අනුව), වඩාත් පහසු කාල රාමුව සොයා ගැනීම සහ මෙම ප්රස්ථාරයට තෝරාගත් දර්ශකය යෙදීම වඩා හොඳය. රහස්:

- භාවිතා කරන පද්ධතිය මත පදනම්ව ඉචිමොකු විසින් ස්වයංක්රීයව ගණනය කරනු ලබන අතර කාලරාමුව ක්රියාකාරිත්වය වෙනස් වන සෑම අවස්ථාවකම යාවත්කාලීන වේ. අවසාන වශයෙන්, එය විශේෂයෙන් වෙළඳාම් කරන්නේ කුමන වෙළෙන්දාටද යන්න පැමිණේ. Scalpers සඳහා, Ichimoku දර්ශකය භාවිතා කිරීම කෙටි කාල රාමුවක් මත, විනාඩි 1 වගුවක සිට පැය හයක් දක්වා කළ හැකිය.

- දිගුකාලීන වෙළඳුන් සඳහා දෛනික හෝ සතිපතා ප්රස්ථාරවල භාවිතා කළ හැක.

- බොහෝ අවස්ථාවලදී වෙළඳපල මනෝභාවය පිළිබඳ වඩා හොඳ අදහසක් ලබා ගැනීම සඳහා ප්රස්ථාර විශාලනය කිරීම සහ පිටතට ගැනීම ප්රයෝජනවත් වේ.

- වෙළඳාම් කිරීමට හොඳම වෙලඳපොලවල් වන්නේ EUR/USD හෝ GBP/JPY වැනි විශාල පරාසයක චලනයන් සහිත මුදල් යුගලයි.

වාසි සහ අවාසි

Ichimoku වෙළඳ පද්ධතියට ශක්තීන් සහ විභව දුර්වලතා ඇත, එය වෙළෙන්දෙකුගේ උපාය මාර්ගයෙහි භාවිතා කරන ආකාරය මත රඳා පවතී. ප්රතිවර්තන රටා හඳුනා ගන්නා සාමාන්ය ක්රමය, සාම්ප්රදායික ඉටිපන්දම් ප්රස්ථාරවලට වඩා අනාගත වෙළඳපල ක්රියාකාරකම් පිළිබඳ වඩා හොඳ ඇඟවීමක් ලබා දෙන්නේ එයට වැඩි දත්ත ලකුණු ඇතුළත් වන බැවිනි. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-trajdinge.htm අනෙකුත් ප්රවේශයන් හා සසඳන විට ප්රධාන වෙනස නම් රේඛා සැලසුම් කර ඇත්තේ සියයට 50 ක ඉහළ සහ පහත් ලක්ෂ්යයක් භාවිතා කර මිස නොවේ. ඉටිපන්දමේ අවසාන මිල. Ichimoku වලාකුළු උපාය මාර්ගය වෙළඳපල හැසිරීම් සමඟ බාහිර විචල්යයක් ලෙස කාල අංගය සැලකිල්ලට ගනී. ප්රස්ථාර ඇගයීමේ මෙවලමක් ලෙස මෙම පුරෝකථනය භාවිතා කිරීමට පහසු සහ සහයෝගීතාවය ඇති කරන්නේ එයයි සියලුම රේඛා සහ දත්ත එකිනෙක සහසම්බන්ධයෙන් ප්රදර්ශනය වන බව. පරිමාණය කළ හැකි මෙට්රික් නියෝජනය කරමින්, Ichimoku දර්ශකයේ යෙදුම වෙළඳුන්ට ප්රවණතාවක ගමන් පථය ඇගයීමට, ශක්තිය ගණනය කිරීමට, සහාය සහ ප්රතිරෝධය ආකර්ෂණය කර ගැනීමට සහ යනාදියට ඉඩ සලසයි.

“ශේෂය දෙස ක්ෂණිකව බැලීම” යන නම ඇත්ත වශයෙන්ම අදහස් වන්නේ වෙළෙන්දන්ට බැලූ බැල්මට අංශයේ දිශාව හඳුනාගත හැකි අතර ආකෘතිය තුළ ඇති හැකි මිලදී ගැනීමේ / විකිණීමේ ප්රේරක සොයා ගත හැකි බවයි.

- පැහැදිලිව ඇතුල්වීමේ සහ පිටවීමේ සංඥා ලබා දෙයි (ටෙන්කන් සහ කිජුන් අතර ඡේදනය හේතුවෙන්);

- වෙළඳපොලේ අනාගත ප්රවණතා පුරෝකථනය කරයි (Senkou A සහ Senkou B භාවිතා කරමින්, Kumo පිහිටුවීම);

- ප්රවණතාවයේ ශක්තිය තීරණය කරයි (චිකූට ස්තූතියි).

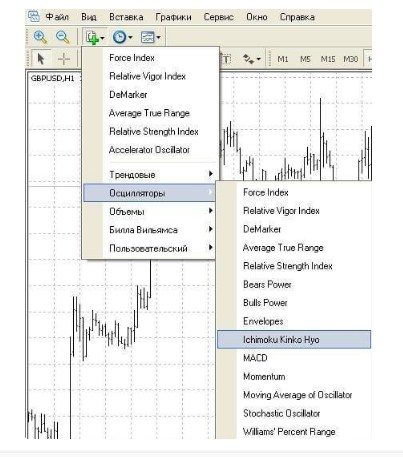

වෙළඳ පද්ධතියක පදනම ලෙස Ichimoku දර්ශකය බොහෝ වේදිකාවල වින්යාසගත කළ හැක. MetaTrader 4 හෝ 5 වැදගත් දත්ත පිළිබඳ පැහැදිලි දර්ශනයක් ලබා දෙමින් යම් නිශ්චිත වේලාවක භාවිතා නොකරන ඇතැම් රේඛා ඉවත් කිරීම පහසු කරයි. කෙසේ වෙතත්, Ichimoku නිශ්චිත සීමාවන් නොමැතිව නොවේ, විශේෂයෙන් කුමන ආකාරයේ වෙළඳ විශ්ලේෂණ ප්රවේශයක් භාවිතා කරන්නේද, වෙළෙන්දා වෙළඳාමට ඇතුළු වීමට සහ පිටවීමට උත්සාහ කරන්නේ කෙසේද යන්න මත පදනම්ව. අඩුපාඩු:

- පසුගාමී සංඥා (දර්ශකය චලනය වන සාමාන්ය දත්ත මත පදනම් වන බැවින්, මෙම සීමාව නොවැළැක්විය හැකිය);

- පටවන ලද ප්රස්ථාරයක් (වෙළඳාම ඇගයීමේ හැකියාව කඩාකප්පල් කළ හැකි), දර්ශකය සකස් කිරීමෙන් මෙය නිවැරදි කළ හැකි වුවද:

- දිගුකාලීන වෙළඳාම් රාමු කෙරෙහි අවධානය යොමු කරන වෙළඳුන් සඳහා ප්රවණතා අදාළත්වය අහිමි විය හැකිය .

චලනය වන සාමාන්ය අභ්යන්තර වෙළඳාම සඳහා හොඳයි. ඔවුන් සඳහා කාල රාමුව වෙළඳුන්ට මාස ගණනක් පැවැත්විය හැකි දිගුකාලීන තනතුරු කෙරෙහි අවධානය යොමු කිරීමට ඉඩ නොදේ. මිල ඊට වඩා ඉහළින් හෝ පහළින් පවතින බැවින් වලාකුළ දිගු කාලයක් සඳහා අනදාල විය හැක. එවැනි අවස්ථාවන්හිදී, පරිවර්තන රේඛාව, සම්මත රේඛාව සහ ඒවායේ මංසන්ධි වඩාත් වැදගත් වේ, ඒවා සාමාන්යයෙන් මිලට සමීප වේ.

සටහන! සාමාන්ය අගයන් මත ගොඩනගා ඇති සියලුම දර්ශක ඒවා ගොඩනගා ඇති කාල රාමුව මත රේඛීයව රඳා පවතී. කාල රාමුව අඩු වන විට, ඔවුන්ගේ අනාවැකි කීමේ හැකියාව අඩු වේ. කුඩා කාල රාමු වෙළඳපල ඝෝෂාවෙන් පිරී ඇති කෙටි කාලීන මිල වෙනස්කම් පිළිබිඹු කරන අතර දත්ත සාමාන්යකරණය මිශ්ර ප්රතිඵල ලබා දෙයි. මේ අනුව, Ichimoku චලනය වන සාමාන්ය වලින් සෑදී ඇති බැවින්, එය කුඩා කාල රාමු මත භාවිතා කිරීමේදී සැලකිලිමත් විය යුතුය.

බොහෝ වෙළඳ වේදිකාවල සොයා ගත හැකි Ichimoku දර්ශක විස්තරය සහ යෙදුම, තවත් සීමාවක් ඇත – එය ඓතිහාසික දත්ත මත පදනම් වේ. මෙය විවික්ත වෙළඳ පද්ධතියක් නොවේ, ඇත්ත වශයෙන්ම, වෙළඳපල අස්ථාවරත්වය පිළිබඳ තොරතුරු සැපයීම සඳහා නිර්මාණය කර ඇති තනි මෙට්රික් එකක්. මූල්ය විශ්ලේෂකයින් යෝජනා කරන්නේ පැහැදිලි පාරිභෝගික සංඥා සහ සාපේක්ෂ ශක්ති දර්ශකය (RSI) සපයන වෙනත් සහසම්බන්ධ නොවන දර්ශක 2-3ක් සමඟ එය භාවිතා කරන ලෙසයි. තාක්ෂණික දර්ශක ගණනය කරනු ලබන්නේ මූලික චලනය වන සාමාන්යයක් භාවිතයෙන් බැවින්, ඒවා පැරණි මිල දර්ශක මෙන්ම නැවුම් ඒවාද තීරණය කරයි. මෙයින් අදහස් කරන්නේ යල් පැන ගිය දත්ත මගින් නව තොරතුරු විකෘති විය හැකි බවයි.

අතුරු මුහුණතෙහි යෙදුම් උදාහරණ සමඟ විවිධ පර්යන්තවල යෙදීම

තාක්ෂණික විශ්ලේෂණ මෙවලම බොහෝ වෙළඳ වේදිකාවල පවතින අතර MetaTrader 4 සහ MetaTrader 5 මෙවලම්වල සම්මත පැකේජයට ඇතුළත් වේ. තෙවන පාර්ශවීය සම්පත් වලින් Ichimoku බාගත කිරීම සඳහා ඔබට එය අන්තර්ජාලයේ සෙවීමට අවශ්ය නොවේ.