Jaapani Doji küünal (doji) ja selle kasutamine kauplemisel, sordid, Doji tähe kauplemisstrateegiad, doji küünlajalgade analüüs, mida küünal ütleb. Jaapani küünlajalgade mõistmine

ja nende õige lugemine kauplemisgraafikutel on edu oluline osa. Kasumlike tehingute tegemiseks peate teadma, mis on kauplemisel doji muster. Peate mõistma, et edukaks kauplemiseks ja kasumi teenimiseks peate lisaks teadma, mis tüüpi dojid on, kuidas need graafikutel välja näevad.

- Mis on doji, Jaapani küünlajalgade üldine kirjeldus

- Kuidas näeb doji muster diagrammil välja?

- Doji mustrite tüübid

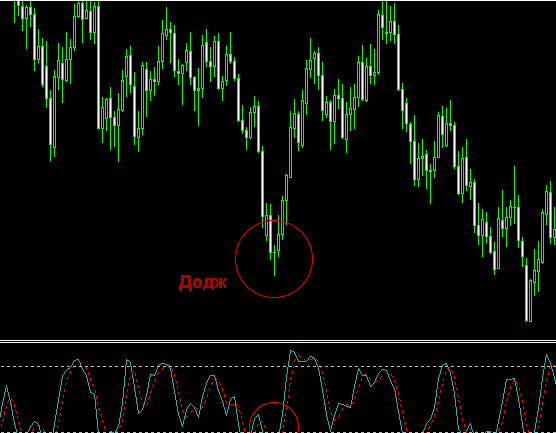

- Doji-põhine tehniline analüüs

- Kuidas kasutada, seadistada, kauplemisstrateegiaid

- Millal dojit kasutada ja vastupidi, millal mitte

- Plussid ja miinused

- Ehitamine populaarsetesse terminalidesse koos ekraanipiltide ja selgitustega

Mis on doji, Jaapani küünlajalgade üldine kirjeldus

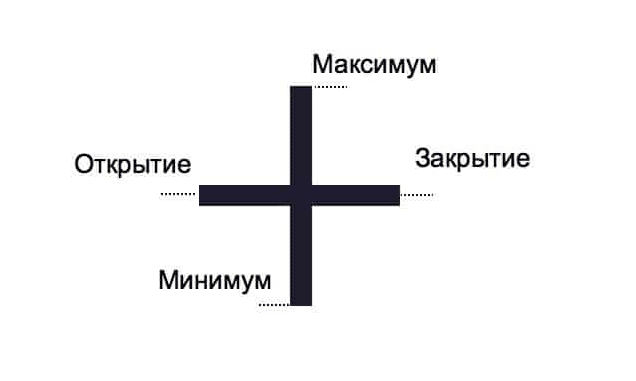

Oma põhiolemuselt on doji kauplemisküünal. Enamasti viitab see nn turu ebakindlusele. Kui selliseid küünlaid tähelepanelikult vaadata, saab kohe aru, et avamis- ja sulgemishinnad kas kattuvad täielikult või on üksteisele väga lähedased. Selgub, et 90% juhtudest on doji tagurpidi küünal. Sarnane kauplemisnähtus esineb olulistel tugi- ja vastupanutasanditel. Tuleb meeles pidada, et küünal ilmub siis, kui tõusev või langustrend lõpeb. Kauplemisel vigade vältimiseks peate kõigepealt mõistma, kuidas Jaapani küünal turul töötab. Esimest korda hakkas Jaapan huvi tundma doji küünlajalgade analüüsi vastu. Selles on avamishind peaaegu võrdne sulgemishinnaga. Seda tuleb ka arvestada et küünal ise on neutraalne. Samuti võivad sellised mustrid esineda paljudes erinevates olulistes küünlajalgade mustrites. Kui seda kontseptsiooni üksikasjalikumalt käsitleda, siis tuleb märkida, et iga küünal tekib siis, kui iga väärtpaberi avamis- ja sulgemishind on väärtuselt peaaegu võrdne. Peate jälgima indikaatoreid valitud aja jooksul.

Kuidas näeb doji muster diagrammil välja?

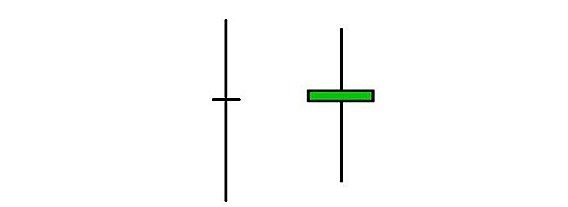

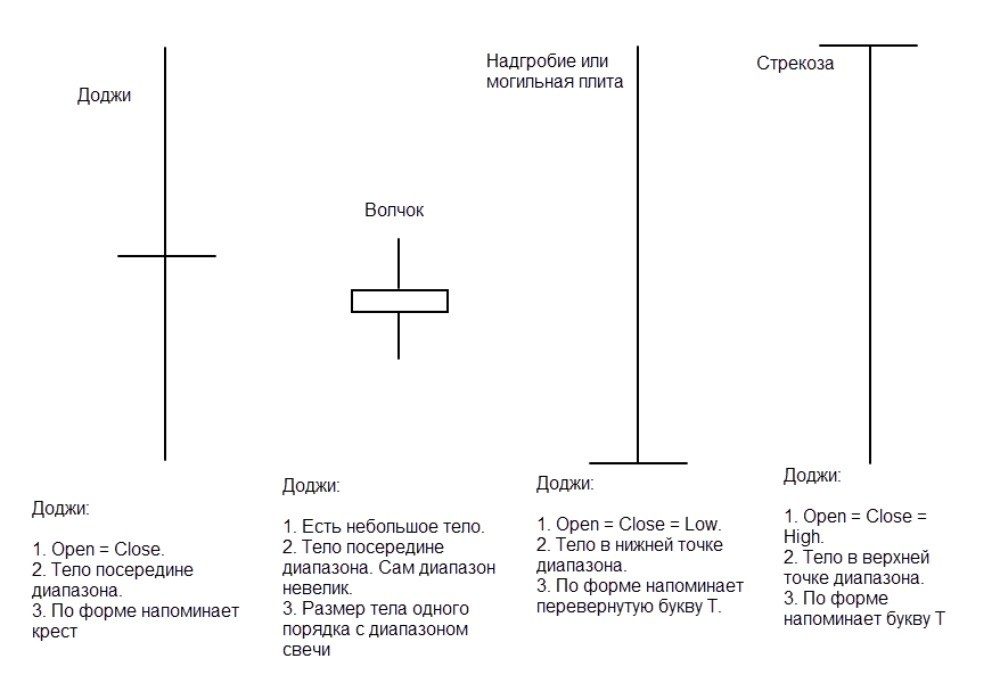

Iseenesest ei ütle kõnealune küünal nimega Doji lihtsale inimesele midagi. Seetõttu on oluline käsitleda seda toimuva kontekstis. Tuleb meeles pidada, et neid tuleb kaaluda, võttes arvesse hinnaliikumist. Vaatleme näiteks olukorda, kui dojid on tõusutrendis. Kõik see tähendab antud juhul pakkujatele, et turg on ajutiselt tasakaalus. Kui turg on täielikult puhanud, juhtub 90% juhtudest järgmine: hind liigub kõrgemale. See juhtub seetõttu, et see tee on oma olemuselt vähima vastupanu tee. 90% kauplejatest, kui nad näevad graafikul tõusutrendis doji küünalt, hakkavad märkama, et praegune trend muutub lähitulevikus. Seetõttu saab olemasolevad väärtpaberid maha müüa. Samas on lihtne eksida, kuna trend koosneb alati paljudest küünaldest. Nad liiguvad aina kõrgemale ja kõrgemale. Samuti peate arvutama, kui tõenäoline on, et see võib ühe sellise küünla mõjul ümber pöörata. Samuti tuleb arvestada, et iga küünalde kohta tehtud analüüs sisaldab doji-küünlaid. Need on väga populaarsed, kuna nende avamis- ja sulgemishinnad on võrdsed. Samas on varjud suhteliselt lühikesed. Variant sellest, kuidas küünal graafikul välja näeb: sisaldab doji küünlaid. Need on väga populaarsed, kuna nende avamis- ja sulgemishinnad on võrdsed. Samas on varjud suhteliselt lühikesed. Variant sellest, kuidas küünal graafikul välja näeb: sisaldab doji küünlaid. Need on väga populaarsed, kuna nende avamis- ja sulgemishinnad on võrdsed. Samas on varjud suhteliselt lühikesed. Variant sellest, kuidas küünal graafikul välja näeb:

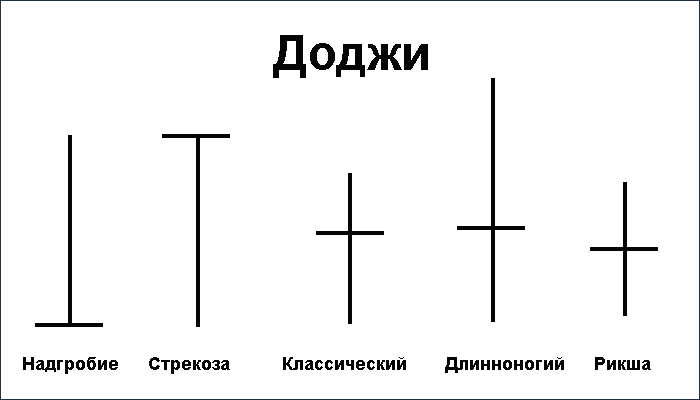

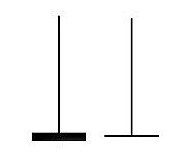

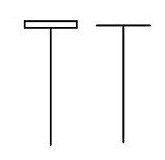

Doji mustrite tüübid

Iga doji-küünal kauplemisel on oluline. Sellel küünlal on järgmised sordid:

- Hauakivi.

- Dragonfly.

- Pika jalaga doji.

- Dodge Rickshaw.

Doji-põhine tehniline analüüs

Kõik sellesuunalised uuringud ja analüüsid näitavad, et trend hakkab kujunema ja areneb edasi siis, kui pakkumise ja nõudluse vahel on selge erinevus. See reegel kehtib ainult vara kohta. Vaatleme siin näitena juhtumit, kui tegemist on tõusutrendiga. Sellega kaasneb vaadeldavate küünalde ilmumine, millel on samal ajal pikk keha.

Kuidas kasutada, seadistada, kauplemisstrateegiaid

Kui peate nende küünaldega töötama, peate pöörama erilist tähelepanu mustrile eelnevatele ja sellele järgnevatele aladele. Ehk siis: millega on küünal ümbritsetud. Kui need on näiteks pikkade varjude ja lühikese korpusega optsioonid, siis ei tohiks te neile kauplemisstrateegia seadistamise ja ülesehitamise käigus erilist tähtsust omistada. Sel juhul on turg konsolideerumisfaasis, millesse ta jääb teatud ajaks püsima. Pika korpusega küünaldega ümbritsemise variandi puhul on see signaal toimuvale erilist tähelepanu pööramiseks. [caption id="attachment_14436" align="aligncenter" width="589"]

Millal dojit kasutada ja vastupidi, millal mitte

Kuna need küünlad on tehnilise analüüsi element, kasutatakse neid aktiivselt valitud kauplemiskanali tippude (ja alumiste) leidmiseks. Igasugune suundumus hakkab kujunema ja arenema, saavutades tõusu, nii et peate selliseid küünlaid kasutama, kui on kalduvus nõudluse poole pöörduda või on pikka aega tasakaal. Kui selget trendi pole, siis küünlaid ei soovitata.

Plussid ja miinused

Eelised on jälgimise lihtsus, analüüsi lihtsus, selge visuaalne peegeldus diagrammil, töö efektiivsus. Puudused: algajatel on raske eri tüüpi küünlaid omandada, selliseid küünlaid esineb väga harva, need sõltuvad suuresti ka turu üldisest olukorrast, ilma kogemusteta on raske aru saada, millal osta küünal doji ja millal müüa. seda.

Ehitamine populaarsetesse terminalidesse koos ekraanipiltide ja selgitustega